von InsideTrading.de | Mai 26, 2024 | InsideTrading

Hast du bemerkt, dass dein Geld immer weniger wert ist? Ob Lebensmittel, Benzin oder andere Konsumgüter – die Preise steigen kontinuierlich, während die Gehälter oft nicht im gleichen Maße mitwachsen. Doch warum ist das so und wie kannst du dich vor Geldentwertung schützen? Lass uns diese Fragen klären und schauen, welche Anlageklassen dir helfen können, dein Vermögen zu sichern und zu vermehren.

Was genau bedeutet Inflation?

Das Wort Inflation ist sicherlich den meisten bekannt, doch viele verstehen nicht genau, was dahintersteckt. Meistens verbinden Menschen damit lediglich steigende Preise. Aber was bedeutet Inflation wirklich?

Inflation, auch als Geldentwertung bekannt, beschreibt den Prozess, bei dem eine Währung an Kaufkraft verliert. Dies bedeutet, dass man mit der gleichen Menge Geld weniger kaufen kann als zuvor. Aktuell betrifft das nicht nur den Euro, sondern auch den US-Dollar und viele andere Währungen weltweit.

Inflation führt dazu, dass die Preise für Waren und Dienstleistungen steigen, ohne dass die Zahlen auf deinem Bankkonto oder auf den Geldscheinen sinken. Stattdessen erhöht sich der Preis von allem, was du kaufen möchtest.

Stell dir Geld als einen Energieträger vor, dessen Wert durch unser Vertrauen darin bestimmt wird. Dieses Vertrauen soll sicherstellen, dass das Geld über längere Zeit seinen Wert behält, bis es gegen Waren oder Dienstleistungen eingetauscht wird. Ideal wäre es, wenn dieser Wert konstant bliebe. Doch durch die kontinuierliche Geldschöpfung, also das Drucken von neuem Geld, verliert das Geld an Wert – dies ist die Inflation.

Ein praktisches Beispiel: Der Döner, der vor etwa fünf Jahren noch 3,50 € kostete, liegt heute im Durchschnitt bei 6 bis 7 Euro. Das zeigt, wie sich die Kaufkraft des Geldes im Laufe der Zeit verringert hat.

Inflation ist also ein komplexes Phänomen, das weitreichende Auswirkungen auf die Wirtschaft und unsere Kaufkraft hat. Es ist wichtig, dies zu verstehen, um finanzielle Entscheidungen besser treffen zu können.

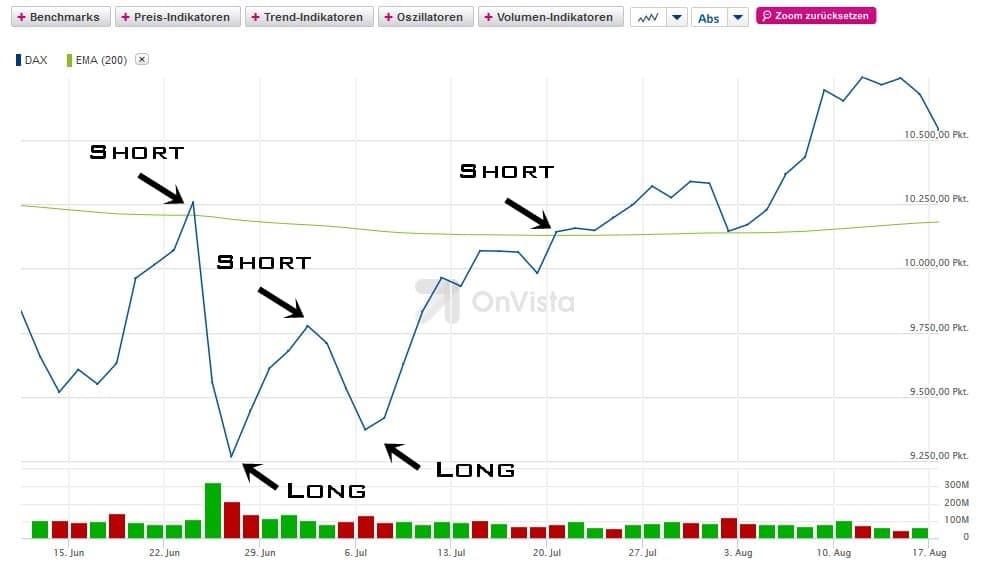

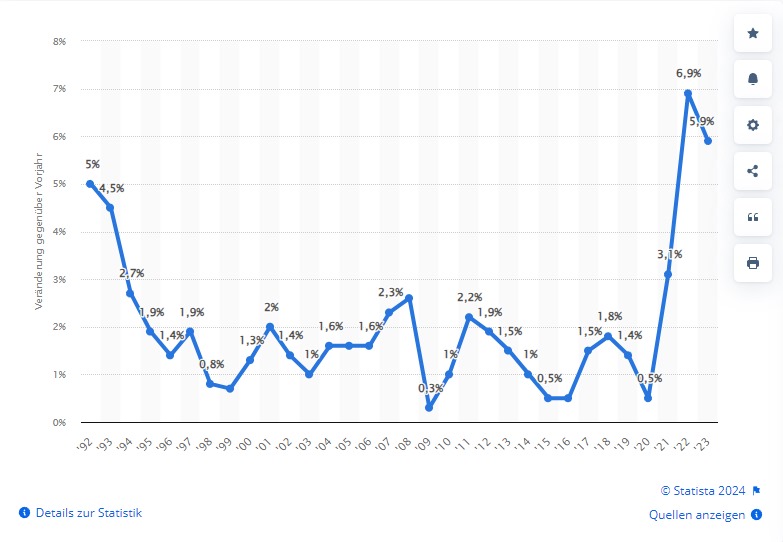

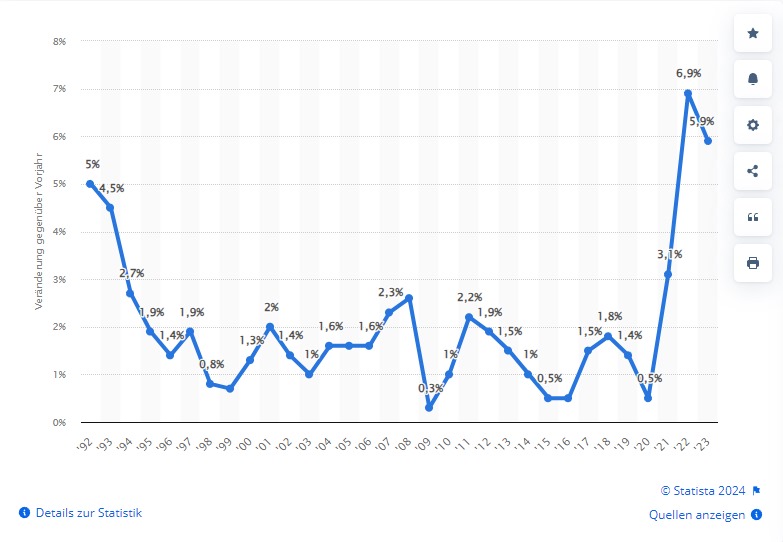

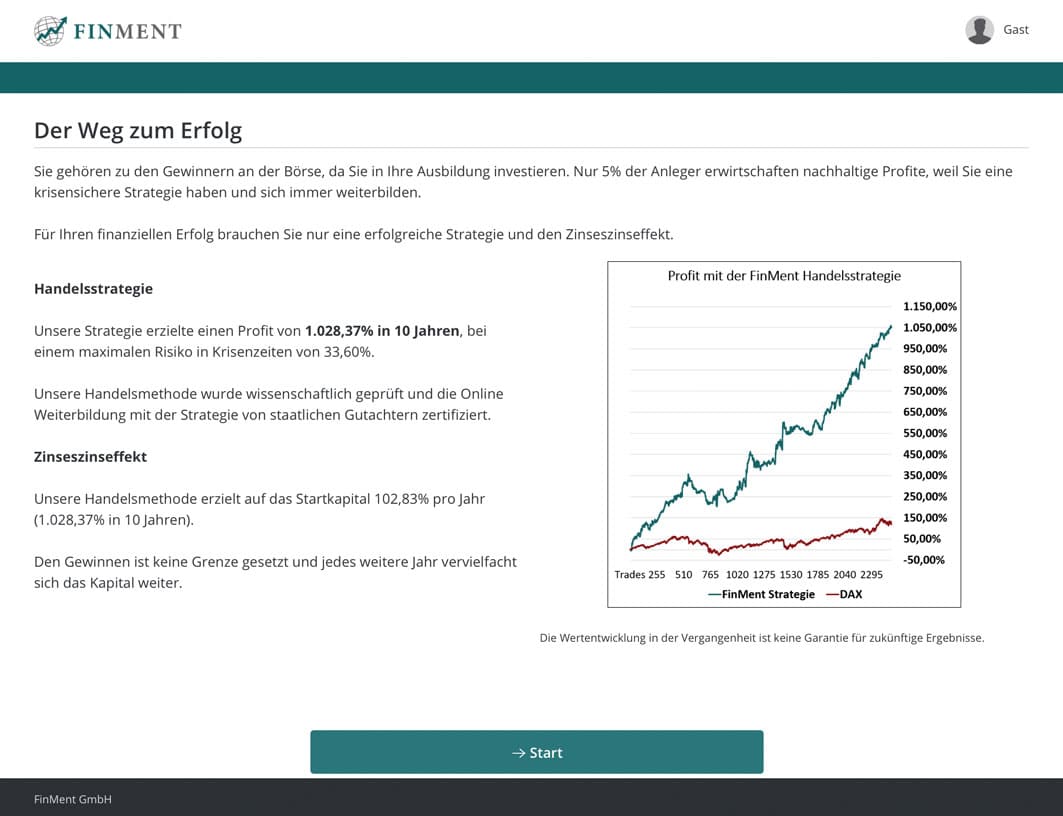

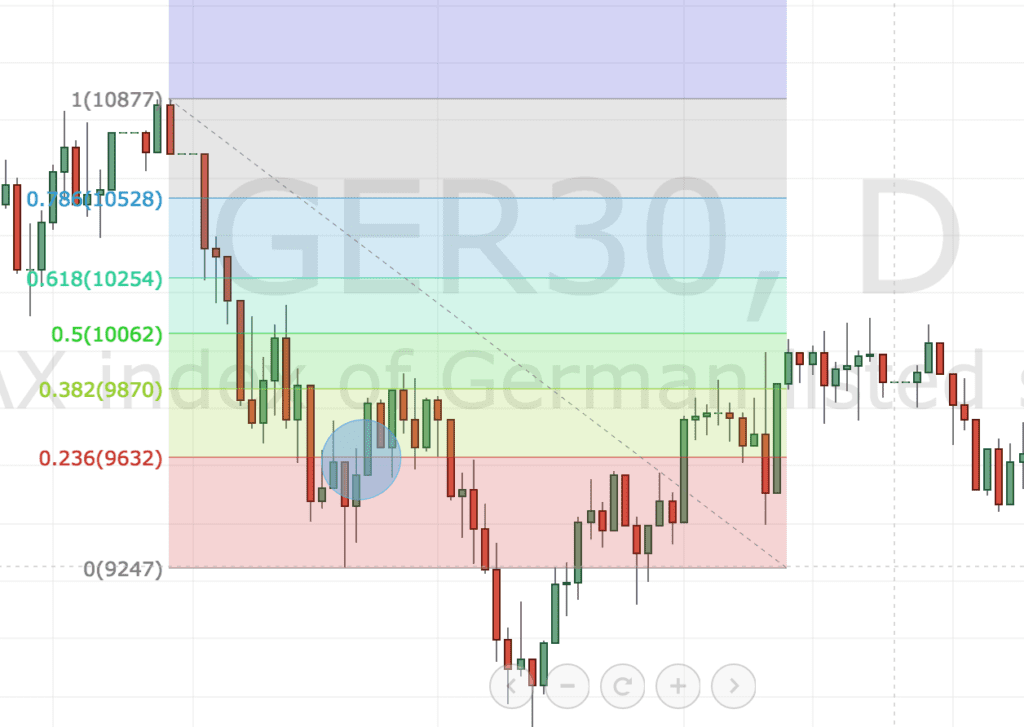

An diesem Chart siehst du die Inflationsrate von 1992 bis 2023 in Deutschland. Besonders abgehoben ist die Inflation seit 2020, also in Corona-Zeiten.

Historische Inflationsrate von 1992 bis 2023 in Deutschland (Quelle: Statista)

Historische Inflationsrate von 1992 bis 2023 in Deutschland (Quelle: Statista)

Arten von Inflation

Nachfrageinflation

Stell dir vor, viele Menschen möchten ein bestimmtes Produkt kaufen, sagen wir, ein neues Smartphone. Wenn die Nachfrage nach diesem Smartphone höher ist als das Angebot, können die Hersteller die Preise erhöhen. Das bedeutet, dass die Verbraucher mehr Geld ausgeben müssen, um das gleiche Produkt zu erhalten. Diese Art der Inflation tritt auf, wenn die Nachfrage nach Waren und Dienstleistungen das Angebot übersteigt.

Kosteninflation

Andererseits gibt es die Kosteninflation. Hier steigen die Preise, weil die Produktionskosten zunehmen. Nehmen wir an, die Rohstoffpreise für die Herstellung von Autos steigen. Die Autohersteller müssen diese zusätzlichen Kosten irgendwie decken, also erhöhen sie die Preise der Autos. Dies passiert oft, wenn die Kosten für Rohstoffe, Energie oder Löhne steigen und die Unternehmen diese höheren Kosten an die Verbraucher weitergeben.

Ein einfaches Beispiel zur Veranschaulichung: Angenommen, der Preis für Weizen steigt stark an. Ein Bäcker, der Brot herstellt, muss nun mehr für den Weizen zahlen. Um weiterhin profitabel zu sein, erhöht der Bäcker den Preis für das Brot. Das ist Kosteninflation in Aktion.

Zusammenfassend lässt sich sagen, dass Nachfrageinflation durch eine höhere Nachfrage nach Produkten und Dienstleistungen ausgelöst wird, während Kosteninflation durch höhere Produktionskosten verursacht wird. Beide Arten der Inflation führen zu steigenden Preisen, aber aus unterschiedlichen Gründen.

Deflation – Was ist das?

Deflation ist der Gegenspieler zur Inflation. Das heißt, der Euro erhält wieder mehr Kaufkraft und die Preise sinken – mit anderen Worten, ein Euro kann mehr kaufen als zuvor.

Obwohl dies auf den ersten Blick positiv erscheinen mag, kann Deflation tatsächlich zu ernsthaften wirtschaftlichen Problemen führen. Wenn die Preise fallen, neigen die Menschen dazu, ihre Ausgaben zu verzögern, in der Erwartung, dass die Preise weiter fallen werden. Dies kann zu einem Rückgang der Nachfrage führen, was wiederum Unternehmen dazu veranlasst, ihre Produktion zu drosseln und Arbeitsplätze abzubauen.

Darüber hinaus erhöht Deflation den realen Wert von Schulden, was für Schuldner problematisch sein kann. Daher versuchen Zentralbanken in der Regel, eine stabile, geringe Inflation aufrechtzuerhalten, um Deflation zu vermeiden.

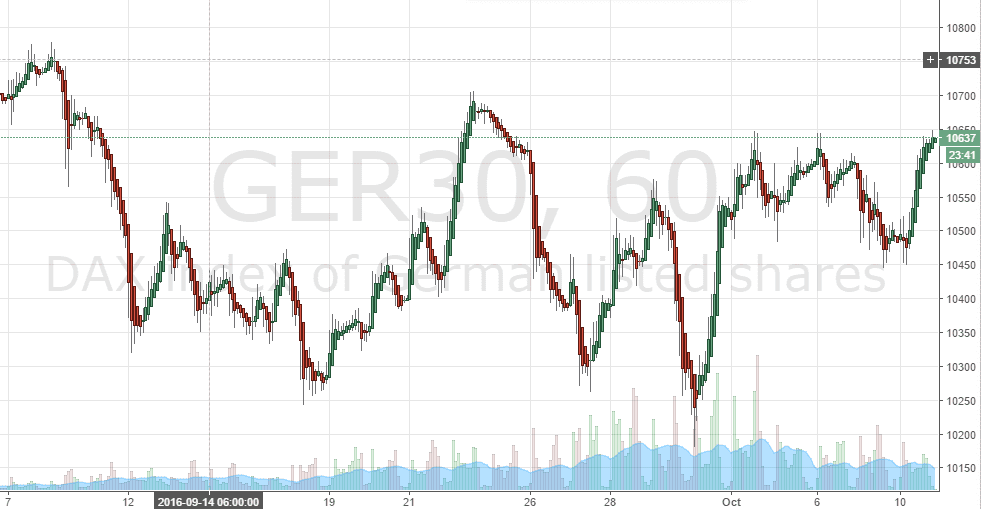

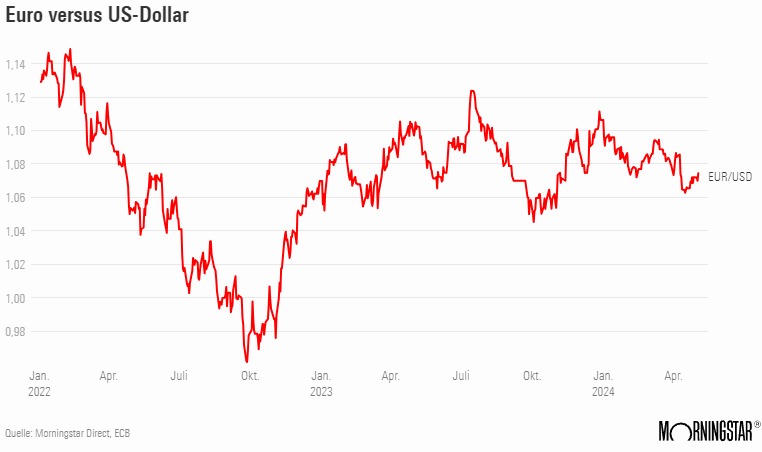

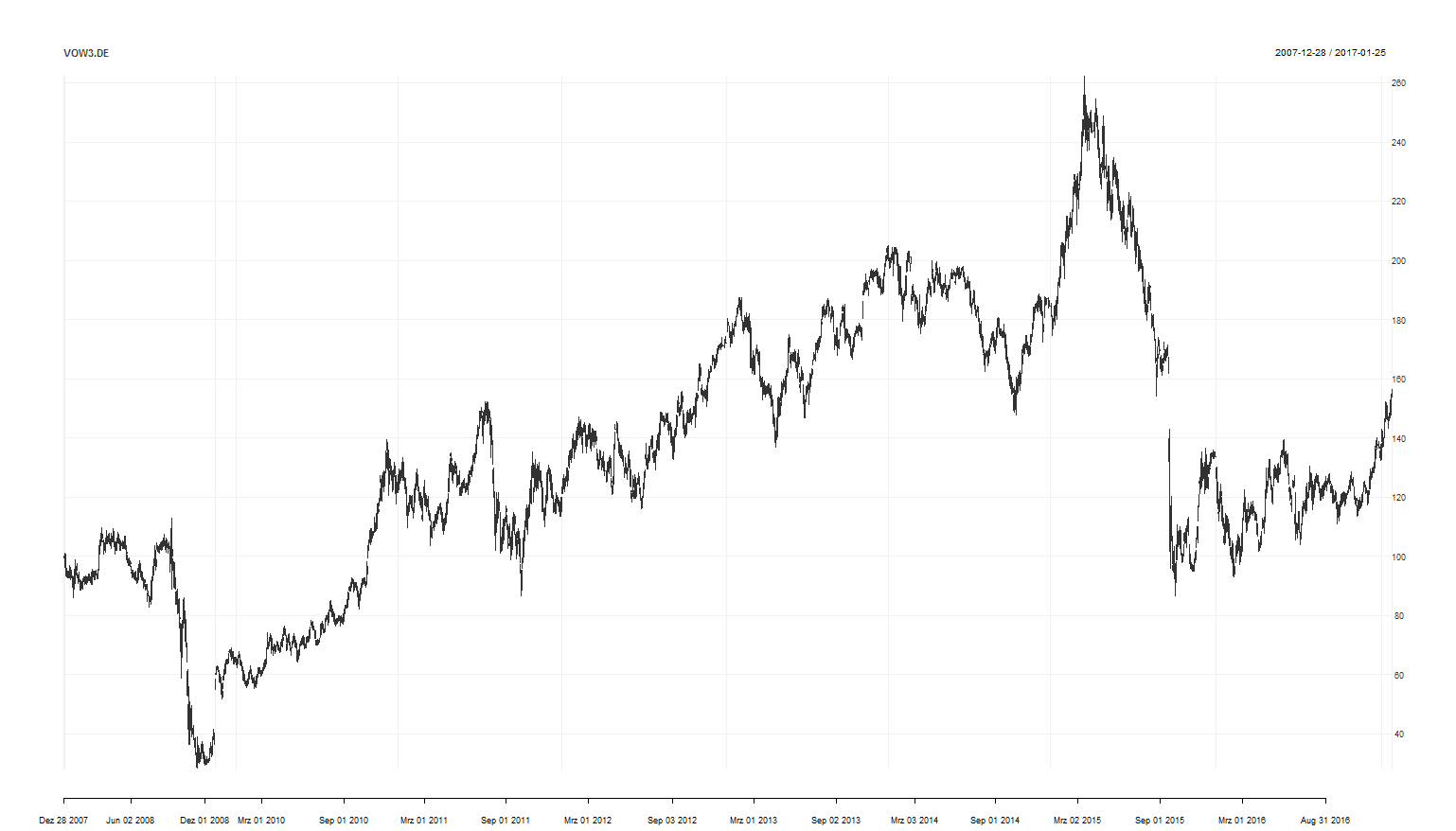

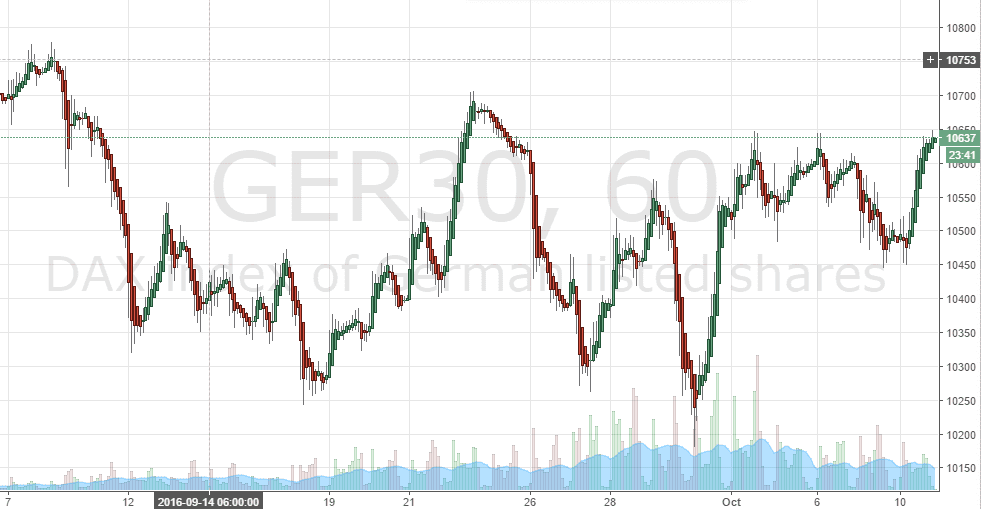

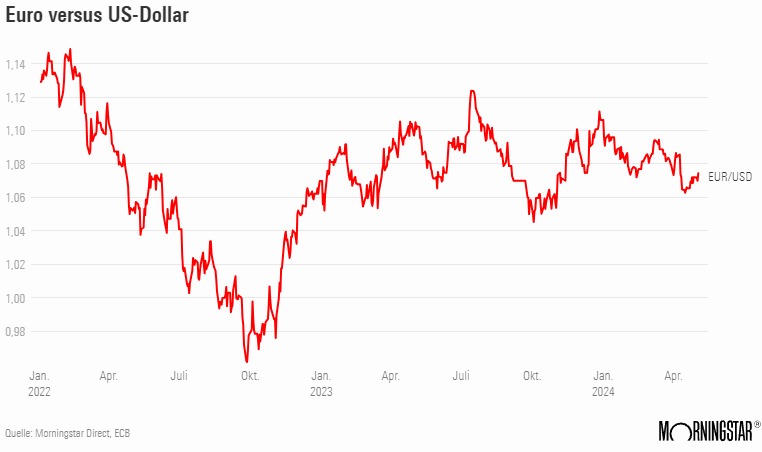

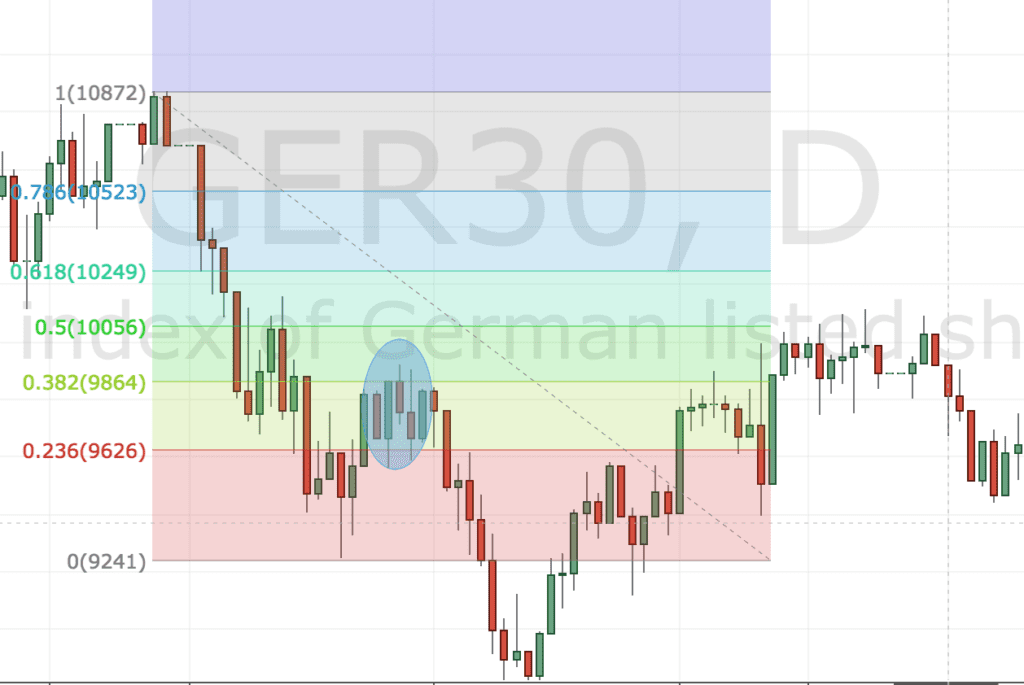

Interessanter Vergleich: Dieser Chart zeigt das Verhältnis von Euro zu Dollar auf. Das Erschreckende – im Oktober 2022 war der Euro kurzzeitig sogar weniger wert als der US-Dollar.

Quelle: Morningstar.de

Quelle: Morningstar.de

Auswirkungen der Geldentwertung für Verbraucher

Wir erfahren momentan eine Angebotsinflation. Das bedeutet, dass aktuell durch die Zentralbank so viel Geld gedruckt wird, dass der Euro an Wert verliert. Mehr dazu weiter unten im Artikel.

Das bedeutet für den Verbraucher, dass alle Verbrauchsgüter, wie Lebensmittel, Sprit oder Kleidung (also so ziemlich alles) teurer wird. Nur ist das Problem, dass bei den meisten der Lohn nicht ebenso ansteigt. Wir müssen also eher auf den Preis schauen. Dennoch verfolgen die Banken die Logik, dass es sich nicht lohnen soll, sein Geld auf dem Konto vergammeln zu lassen. Dadurch soll der Verbraucher zum Konsum angeregt werden und damit die Wirtschaft weiter ankurbeln. Dass man allerdings weniger kaufen kann, weil alles teurer wird, scheint in der Rechnung nicht aufzugehen.

Profitieren von der Geldentwertung?

Inflation wirkt erstmal schlecht – das ist sie in diesem Ausmaß auch. Allerdings gibt es auch Einzelpersonen, die sich die Hände reiben.

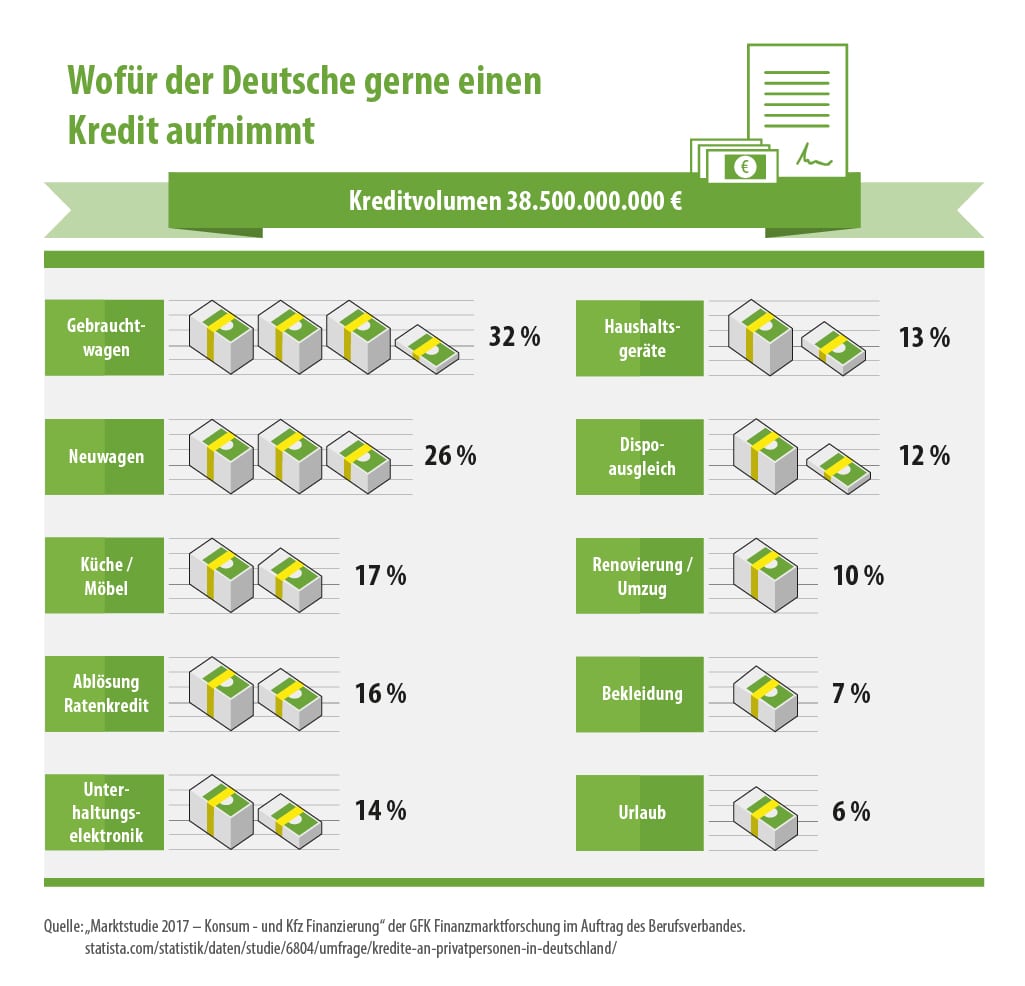

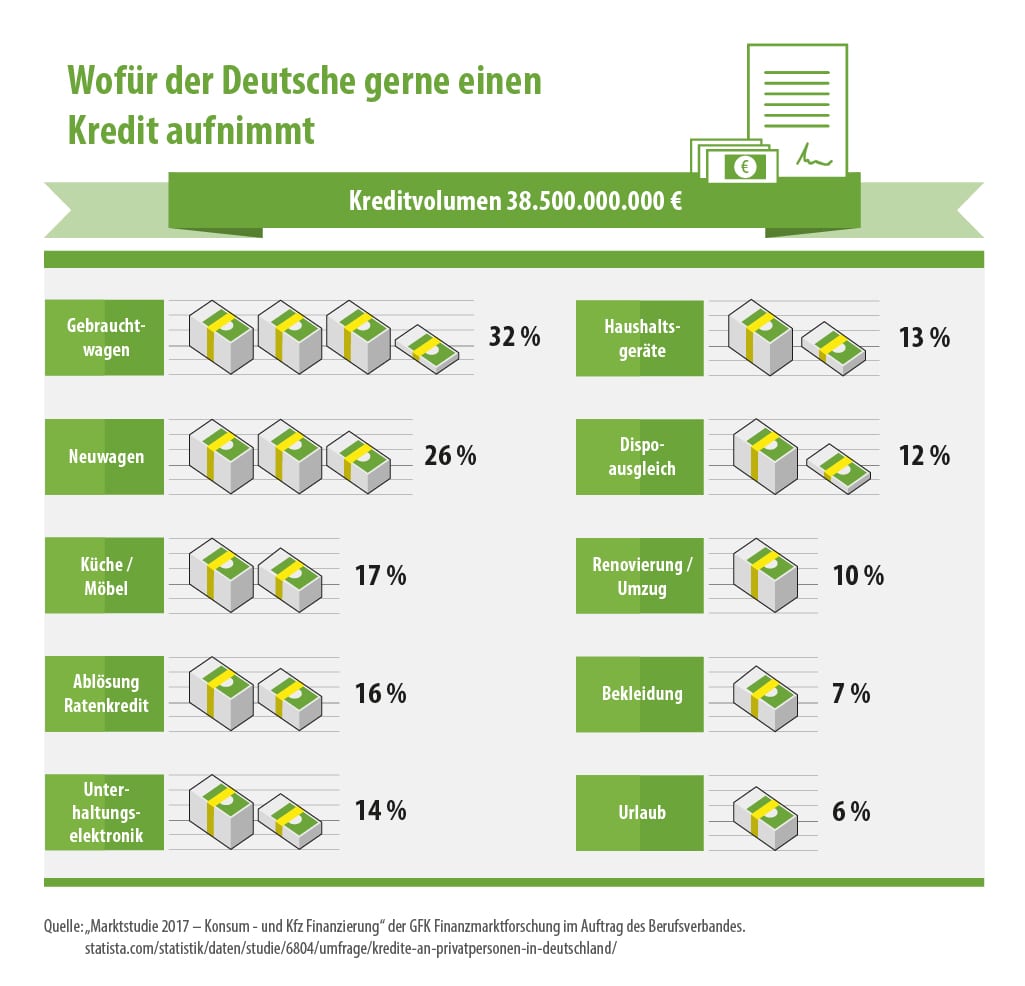

Nämlich Schuldner. Durch die Inflation sinkt der reale Wert ihrer Schulden. Mit anderen Worten, sie zahlen ihre Schulden mit Geld zurück, das weniger wert ist als zum Zeitpunkt der Kreditaufnahme.

Nehmen wir zum Beispiel an, eine Person hat einen Kredit mit fester Zinsrate aufgenommen. Wenn die Inflation steigt, bleibt der Betrag, den sie zurückzahlen muss, gleich. Aber da das Geld an Wert verloren hat, ist der effektive Betrag, den sie zurückzahlen, geringer. Dies kann besonders vorteilhaft sein, wenn die Löhne mit der Inflation Schritt halten oder schneller steigen, da dies die Kaufkraft des Schuldners erhöht.

Es ist jedoch wichtig zu beachten, dass dies nicht immer der Fall ist. Wenn die Zinsen steigen, um mit der Inflation Schritt zu halten, könnten die Kosten für das Darlehen steigen. Darüber hinaus kann eine hohe Inflation zu wirtschaftlicher Unsicherheit führen, was die Fähigkeit des Schuldners, seine Schulden zurückzuzahlen, beeinträchtigen kann. Daher ist es wichtig, die potenziellen Auswirkungen der Inflation sorgfältig zu berücksichtigen, bevor man finanzielle Entscheidungen trifft.

Gründe für die aktuelle Geldentwertung

- Geldpolitik: Eine der Hauptursachen für Inflation ist die Geldpolitik der Zentralbanken. Wenn zu viel Geld in Umlauf gebracht wird, ohne dass es eine entsprechende Steigerung der Waren und Dienstleistungen gibt, führt dies zu Inflation. Ein aktuelles Beispiel hierfür ist die quantitative Lockerung während der COVID-19-Pandemie, bei der Zentralbanken weltweit Geld druckten, um die Wirtschaft zu stimulieren.

- Erhöhte Nachfrage: Eine erhöhte Nachfrage nach Waren und Dienstleistungen kann ebenfalls zu Inflation führen. Dies kann aufgrund verschiedener Faktoren geschehen, wie z.B. erhöhtem Konsum in privaten Haushalten, mehr Unternehmensinvestitionen, wachsenden staatlichen Investitionsausgaben und Exportzuwachs.

- Steigende Produktionskosten: Steigende Kosten für Rohstoffe und Energie, höhere Löhne und andere Produktionskosten können ebenfalls zu Inflation führen. Diese Kosten werden oft an die Verbraucher weitergegeben, was zu höheren Preisen führt.

- CO₂-Steuer: Die Einführung von Umweltsteuern wie der CO₂-Steuer kann ebenfalls zu Inflation führen. Diese Steuern erhöhen die Kosten für die Emission von CO₂, was die Kosten für Waren und Dienstleistungen erhöht, die bei ihrer Produktion CO₂ emittieren.

- Globale Ereignisse: Globale Ereignisse wie Kriege oder Pandemien können ebenfalls zu Inflation führen. Diese Ereignisse können die Produktion und den Handel stören, was zu Knappheit und damit zu höheren Preisen führt.

Es ist wichtig zu beachten, dass diese Faktoren oft miteinander interagieren und sich gegenseitig beeinflussen können. Zum Beispiel kann eine erhöhte Nachfrage nach Waren und Dienstleistungen die Produktionskosten erhöhen, was wiederum zu Inflation führt. Daher ist es wichtig, ein umfassendes Verständnis dieser Faktoren zu haben, um die Auswirkungen der Inflation auf die Wirtschaft und unseren Alltag besser zu verstehen.

Welche Rolle die Europäische Zentralbank spielt

Die Europäische Zentralbank (EZB) spielt eine entscheidende Rolle bei der Steuerung der Inflation in der Eurozone. Sie nutzt zwei Hauptinstrumente, um dies zu erreichen: den Leitzins und das Drucken von Geld.

- Leitzins: Der Leitzins ist der Zinssatz, zu dem Banken Geld von der EZB leihen können. Wenn die EZB den Leitzins erhöht, steigen die Kosten für Banken, um Geld zu leihen. Dies führt dazu, dass Banken höhere Zinsen von ihren Kunden verlangen, was die Nachfrage nach Krediten verringert. Eine geringere Nachfrage nach Krediten bedeutet weniger Geld im Umlauf, was wiederum die Inflation senkt. Umgekehrt kann eine Senkung des Leitzinses die Inflation erhöhen, indem sie die Geldmenge erhöht. Der Leitzins wurde im Jahr 2023 recht oft erhöht, sodass er jetzt ganze 4,5 % beträgt.

- Geld drucken: Das Drucken von Geld, auch bekannt als quantitative Lockerung, ist eine weitere Methode, die die EZB verwendet, um die Wirtschaft zu stimulieren. Wenn die EZB mehr Geld druckt, erhöht sich die Geldmenge im Umlauf. Wenn diese Erhöhung der Geldmenge nicht von einer entsprechenden Erhöhung der Waren und Dienstleistungen begleitet wird, führt dies zu Inflation.

Es ist wichtig zu beachten, dass sowohl der Leitzins als auch das Drucken von Geld fein abgestimmt werden müssen, um die gewünschten Auswirkungen auf die Inflation zu erzielen. Eine zu schnelle oder zu starke Erhöhung des Leitzinses könnte die Wirtschaft abwürgen und die Arbeitslosigkeit erhöhen. Ebenso könnte ein übermäßiges Drucken von Geld zu einer zu hohen Inflation führen.

Nice to Know: 2022 wurden jeden Tag ganze 4,6 Milliarden Euro von der EZB gedruckt

Zusammenfassend lässt sich sagen, dass die EZB eine entscheidende Rolle bei der Steuerung der Inflation spielt. Durch sorgfältige Anpassung des Leitzinses und der Geldmenge kann sie dazu beitragen, die Inflation auf einem gesunden Niveau zu halten und die Stabilität der Wirtschaft zu gewährleisten. Allerdings kann man nicht immer behaupten, sie verfolge nur das Wohl der europäischen Bürger.

Wie du dich vor der Geldentwertung schützen kannst

Das alles klingt so, als könntest du als kleiner Bürger da nichts groß ändern. Dennoch kannst du dein Vermögen vor dem Wertverlust schützen. Also lass es auf keinen Fall auf deinem Konto oder unter dem Bettkissen liegen!

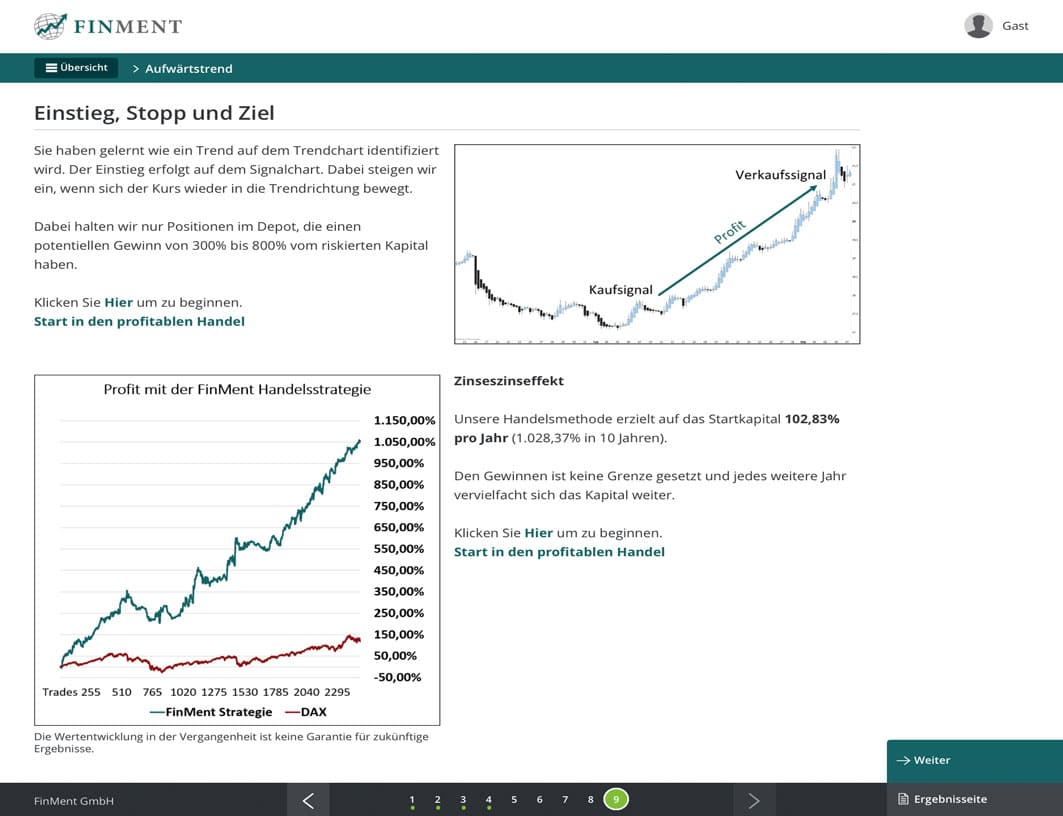

Ziel ist es, mehr Zinsen, also Rendite, zu erhalten als die Inflation hoch ist. Dafür schneide ich verschiedene Anlageklassen an und zeige dir, wie du dein Geld schützt.

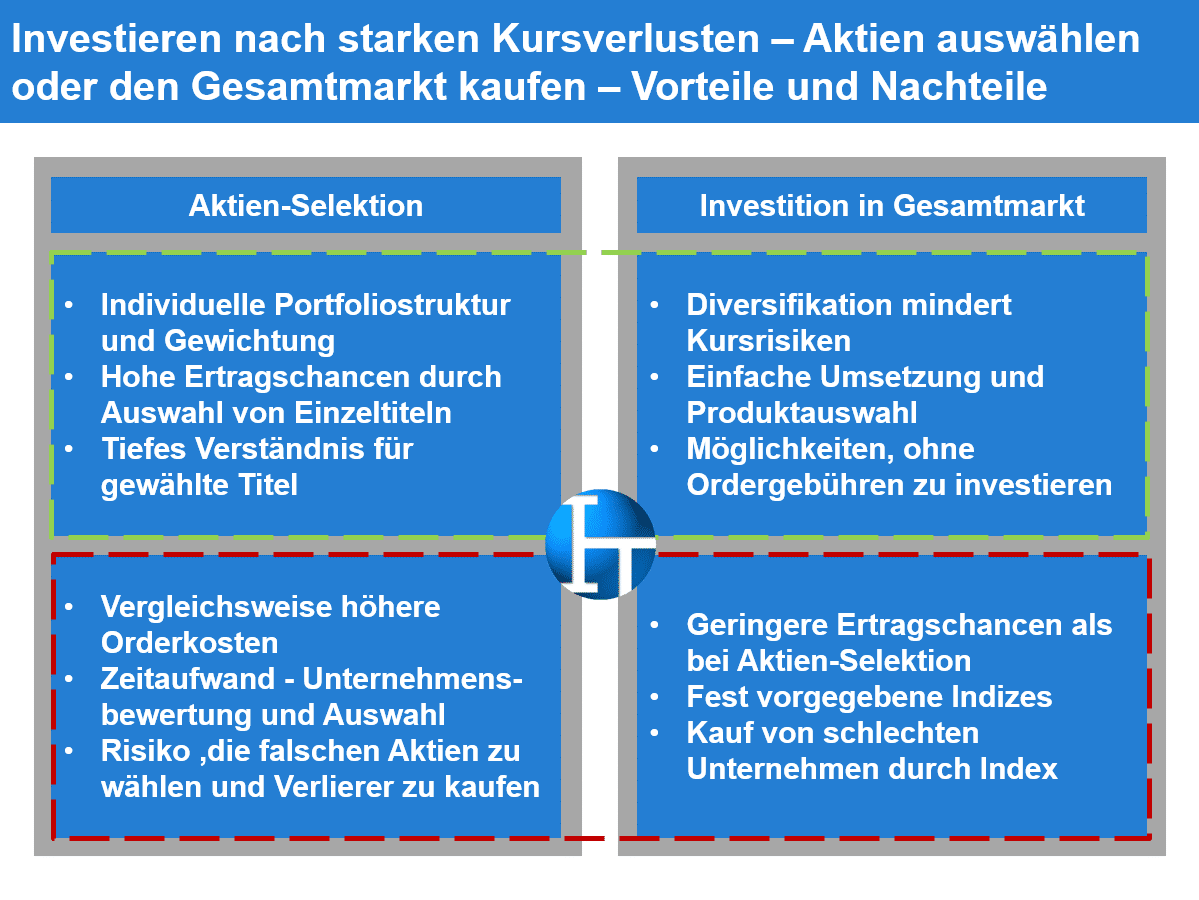

1. Aktien und ETFs

Aktien und Exchange Traded Funds (ETFs) sind eine bewährte Methode, um dein Vermögen gegen Inflation zu schützen. Aktien repräsentieren Eigentumsanteile an Unternehmen, die in der Regel mit der Wirtschaft wachsen. ETFs bieten eine einfache Möglichkeit, in eine Vielzahl von Aktien zu investieren, ohne einzelne Titel auswählen zu müssen. Der Vorteil von Aktien und ETFs liegt in ihrer potenziell hohen Rendite und der Diversifikation, die das Risiko mindert.

Erfahre immer das Neueste am Markt und lies die aktuellsten Analysen von Aktien bei Der Aktionär!*

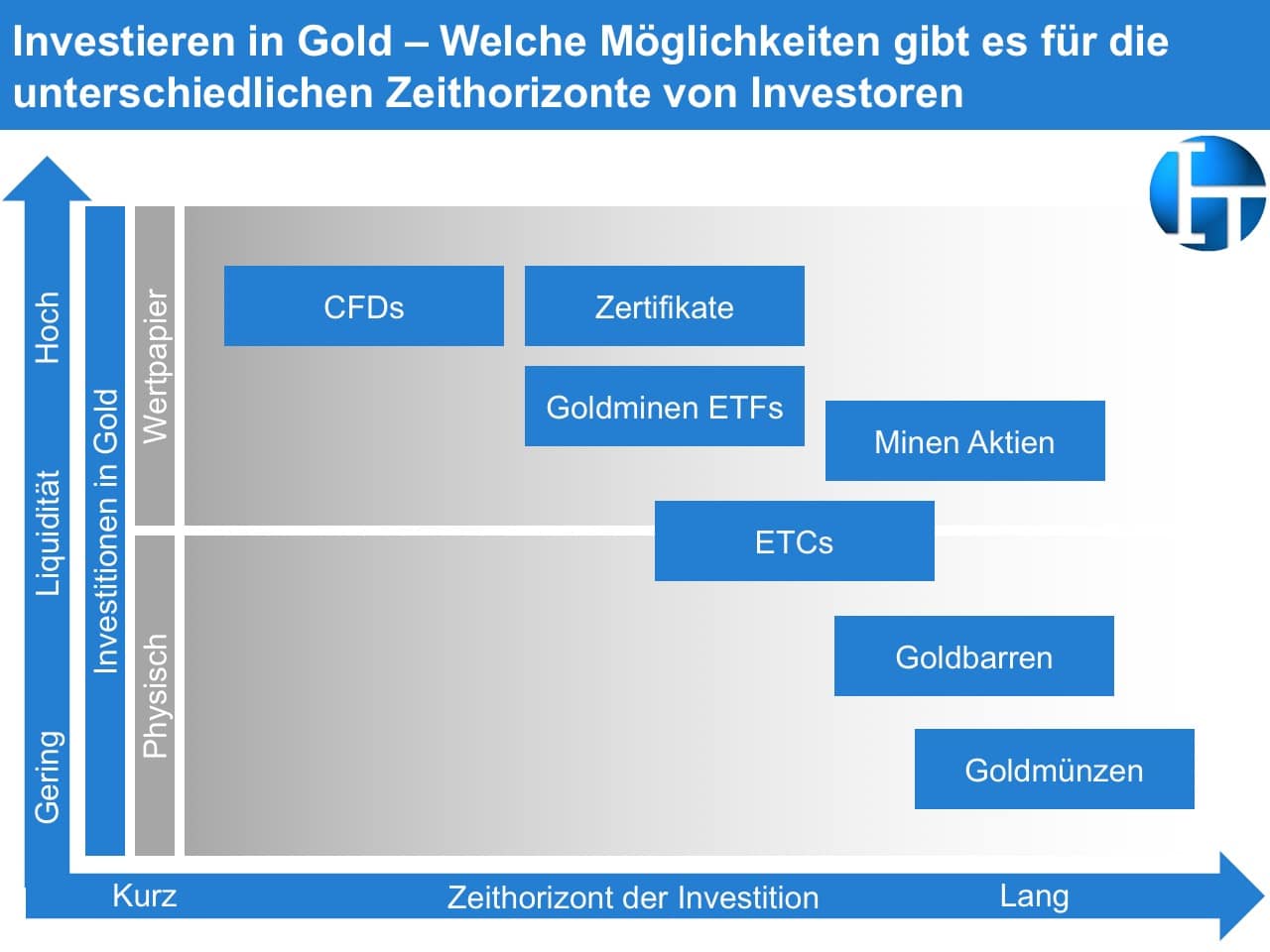

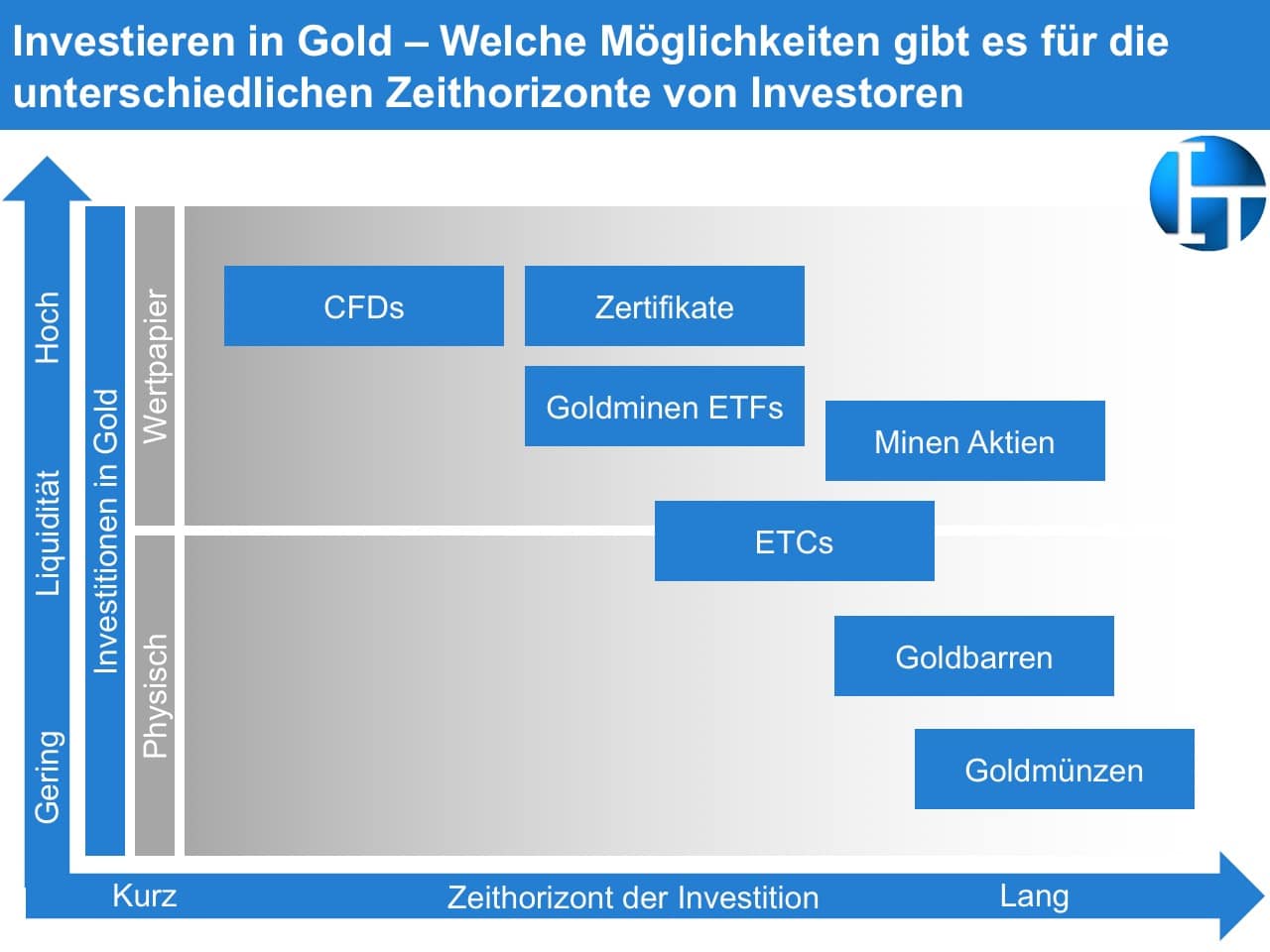

2. Gold

Gold wird seit Jahrhunderten als sicherer Hafen in Zeiten wirtschaftlicher Unsicherheit und Inflation geschätzt. Es ist ein physischer Vermögenswert, der seinen Wert behält, selbst wenn die Währung an Kaufkraft verliert. Gold kann in Form von Münzen, Barren oder auch als Wertpapiere (z.B. Gold-ETFs) gehalten werden. Der Vorteil von Gold ist seine Beständigkeit und sein Schutz gegen Inflation und Währungsschwankungen.

3. Immobilien

Anlagen in den Immobiliensektor können einen guten Inflationsschutz darstellen. Der Wert dieser Anlagen tendiert dazu, mit steigender Inflation zu wachsen, da Miet- und Verkaufspreise in der Regel der Inflation folgen. Zudem bieten sie eine regelmäßige Einnahmequelle durch Mieteinnahmen. Ein weiterer Pluspunkt dieser Anlageform ist die Möglichkeit, sowohl Kapitalzuwachs als auch stetige Erträge zu erzielen.

4. Kryptowährungen

Kryptowährungen wie Bitcoin werden zunehmend als Inflationsschutz angesehen, insbesondere aufgrund ihrer begrenzten Versorgung. Während sie volatiler sind als traditionelle Anlageklassen, bieten sie das Potenzial für hohe Renditen. Der Vorteil von Kryptowährungen liegt in ihrer Dezentralisierung und der Möglichkeit, gegen traditionelle Finanzsysteme zu diversifizieren.

Fazit

Inflation ist ein ständiger Begleiter für Unternehmer, Anleger und Bürger. Auch wenn sie nicht ständig so hoch sein wird, wie sie momentan ist, wird sie immer anwesend sein. Dadurch wirkt der Zinseszinseffekt natürlich negativ.

Aus diesem Grund solltest du dein Geld auf keinem Fall unter dem Bett lagern. Informiere dich über die verschiedenen Anlageklassen und baue dir dein Vermögen breit gestreut auf.

FAQ

Was bedeutet Inflation?

Inflation bezeichnet den allgemeinen Anstieg der Preise für Waren und Dienstleistungen über einen bestimmten Zeitraum, was zu einer Abnahme der Kaufkraft des Geldes führt.

Wie hoch ist die Inflation aktuell?

Aktuell beträgt die Inflationsrate 2,4 % (Mai 2024). Im Jahr 2023 gab es durchschnittlich einen Wertverlust des Euros von 5,9 %.

Was sind die Gründe für die Geldentwertung?

Gründe für die Inflation können steigende Produktionskosten, erhöhte Nachfrage nach Gütern und Dienstleistungen, expansive Geldpolitik und externe Faktoren wie Energiepreise und globale wirtschaftliche Entwicklungen sein.

Wie schütze ich mein Vermögen vor dem Wertverlust?

Um dein Vermögen vor Inflation zu schützen, kannst du in verschiedene Anlageklassen investieren, wie Aktien und ETFs, Gold, Immobilien und Kryptowährungen. Diversifiziere dein Portfolio, um Risiken zu minimieren und Stabilität zu gewährleisten.

von InsideTrading.de | Mai 4, 2024 | InsideTrading

-

Kosten

80%

80%

-

Funktionen

100%

100%

-

Sicherheit

90%

90%

-

Bedienungsfreundlichkeit

100%

100%

- Intuitive Bedienung der App

- „Multi-Banking“ bequem in einer Anwendung

- Kostenlose Basisversion

- Unkomplizierte und schnelle Einrichtung

- Einfache Vertragsverwaltung

- Versicherungserkennung und -verwaltung

- Für Selbstständige eher ungeeignet

- Maklermandat für Versicherungen erforderlich

- Manuelle Erfassung von Bargeldtransaktionen

Bislang bleibt es der größte Deal, der jemals in der Geschichte der Höhle der Löwen abgeschlossen wurde: Carsten Maschmeyer investierte eine Million Euro in „Finanzguru“ – das Start-up der Zwillinge Alexander und Benjamin Michel.

Mit der Finanzguru App kannst du deine Finanzen vollständig digital verwalten und optimieren. Mit über 1,5 Millionen registrierten Nutzern und überragenden Bewertungen im Internet ist diese Anwendung die größte unabhängige Finanz-App auf dem deutschen Markt.

Doch was steckt wirklich dahinter? In unserem Finanzguru Test nehmen wir die App genauer unter die Lupe und beleuchten ihre Funktionen, Vorteile und Nachteile. Wir prüfen, ob Finanzguru tatsächlich für jedermann geeignet ist und welche Alternativen es am Markt gibt.

Was ist Finanzguru?

Finanzguru ist ein kostenloser Assistent, der dir dabei helfen soll, deine Finanzen im Überblick zu behalten und zu optimieren, wo es möglich ist. Die App ermöglicht es dir, alle Konten und Verträge an einem Ort zu verwalten und verfügt zudem über eine automatische Vertragserkennung sowie eine rechtssichere Kündigungsfunktion.

Der Auftritt in der „Höhle der Löwen brachte Finanzguru ins Rampenlicht und löste damals einen enormen Hype aus. Heute zählt Finanzguru zu den führenden Finanzmanagement-Apps in Deutschland, die Menschen dabei unterstützt, ihre Finanzen zu verwalten und ihre Sparziele zu erreichen. Der Erfolg des Unternehmens ist eng mit den Gründern Alexander und Benjamin Michel verbunden, die mit ihrer innovativen Idee und ihrem unternehmerischen Geschick den Finanzmarkt revolutioniert haben. Mittlerweile beschäftigt das in Frankfurt ansässige Unternehmen mehr als 100 Mitarbeiter.

Finanzguru im Test – Wie funktioniert der Finanzmanager?

Aber jetzt zum eigentlich wichtigen Part: Was kann die Finanzguru App? Und welche Funktionen bietet sie?

Die Anwendung von Finanzguru ist speziell für mobile Geräte ausgelegt und ist sowohl über iOS als auch über Android downloadbar. Bei unserem Finanzguru Test haben wir alle Funktionen der App umfassend selbst getestet.

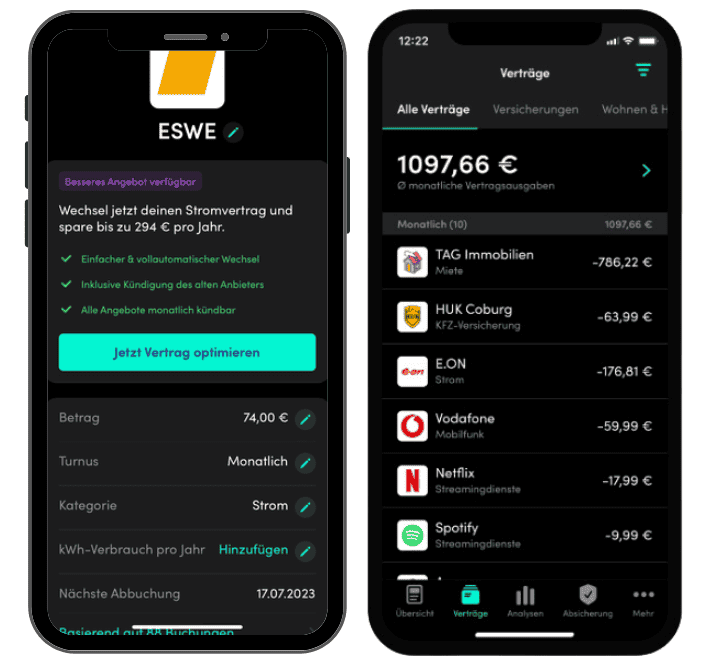

Hier die 4 wichtigsten Funktionen im Überblick:

- Synchronisation von Finanzprodukten

- Identifizierung und Verwaltung von Verträgen

- Analyse von Finanzen und Ausgaben

- Individuelle Versicherungsbedarfsanalyse

Direkt zur Finanzguru App*

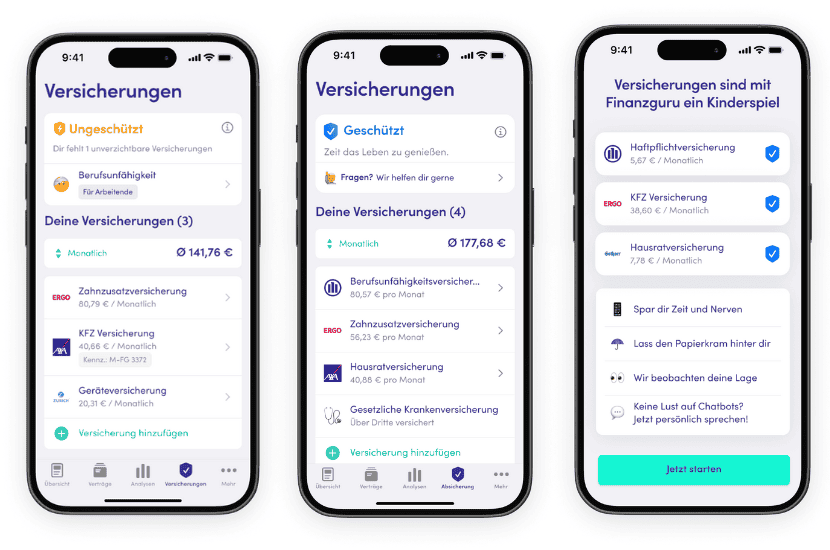

Finanzguru: Dein Finanzmanager fürs Multi-Banking

Wenn es dir so wie uns geht, dann besitzt du wahrscheinlich auch nicht nur ein einziges Depot bei einer Bank. Die meisten Menschen haben ihr Geld über verschiedene Banken, Depots oder Kreditkarten verteilt – je nachdem, wo es eben gerade die besten Konditionen (z.B. Zinsen) gibt. Das ist zwar bei der Optimierung unserer Finanzen sinnvoll, erschwert aber auch die Übersicht.

Genau hier kommt die Finanzguru App ins Spiel!

Über Finanzguru kannst du alle deine Konten und Depots bequem in einer App zusammenführen und dort zentral verwalten. Dadurch hast du einen genauen Überblick über all deine Einnahmen und Ausgaben bzw. Transaktionen.

Bei der Verknüpfung der Bankkonten lässt sich dein Konto recht fix mit deinen Daten verbinden. Finanzguru bietet eine große Bandbreite an Banken hierfür an. Verknüpfst du auch deine Kreditkarte, so siehst du genau, welche Zahlungen dich am Monatsende erwarten.

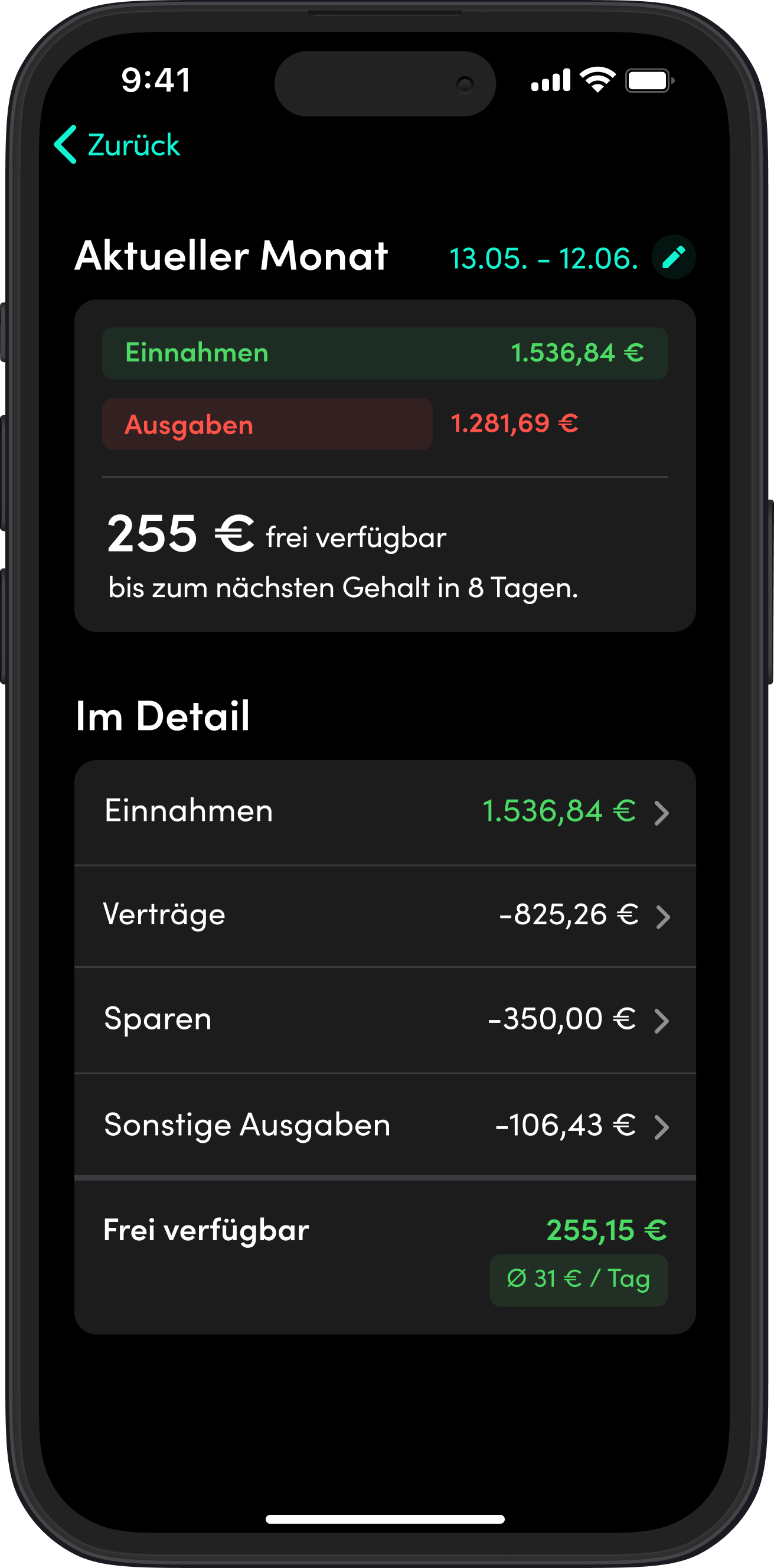

Dank der Gegenrechnung von Einnahmen und (voraussichtlichen) Ausgaben siehst du genau, wie viel du bis zum nächsten Lohneingang ausgeben kannst. Natürlich lässt dich Finanzguru auch wissen, wenn deine Differenz von Einnahmen und Ausgaben diesen Monat negativ ist.

Alles in einer App!

Finanzguru macht es einfach, deine verschiedenen Bankkonten, Kreditkarten und Depots zusammenzuführen, damit du alle Transaktionen im Blick hast. Allerdings kannst du aktuell noch keine Transaktionen direkt über Finanzguru durchführen. Das bedeutet, es ist zwar ähnlich wie Multi-Banking, aber noch nicht ganz dasselbe.

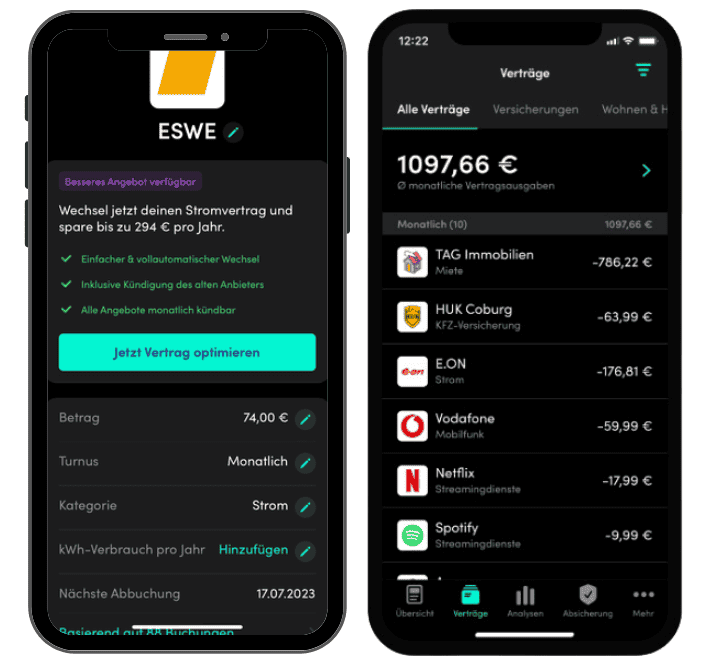

Verwaltung & Kündigung von Verträgen

Die Funktion zur Verwaltung und Kündigung von Verträgen bei Finanzguru bietet eine praktische Lösung für die Verwaltung deiner Finanzen. Mit dieser Funktion kannst du deine Verträge bequem an einem Ort organisieren und bei Bedarf kündigen. So behältst du den Überblick über deine finanziellen Verpflichtungen und kannst sie effizient verwalten.

Im Menüpunkt „Verträge“ innerhalb der Finanzguru-App findest du den Vertragsmanager. Hier kannst du ganz einfach deine aktuellen Verträge einsehen und bei Bedarf rechtskräftig kündigen.

Den genauen Zeitpunkt der Kündigung kannst du natürlich selbst festlegen. Einen Kündigungsnachweis erhältst du per Mail oder per Fax als PDF – was dir lieber ist.

Finanzguru identifiziert deine Verträge automatisch, richtet einen persönlichen Ordner ein und nutzt künstliche Intelligenz, um sie passenden Kategorien zuzuordnen.

Und damit du zukünftig keine wichtigen Kündigungsfristen mehr verpasst, kannst du in der Finanzguru App auch einstellen, dass du rechtzeitig benachrichtigt wirst.

Jetzt Verträge mit Finanzguru erfassen*

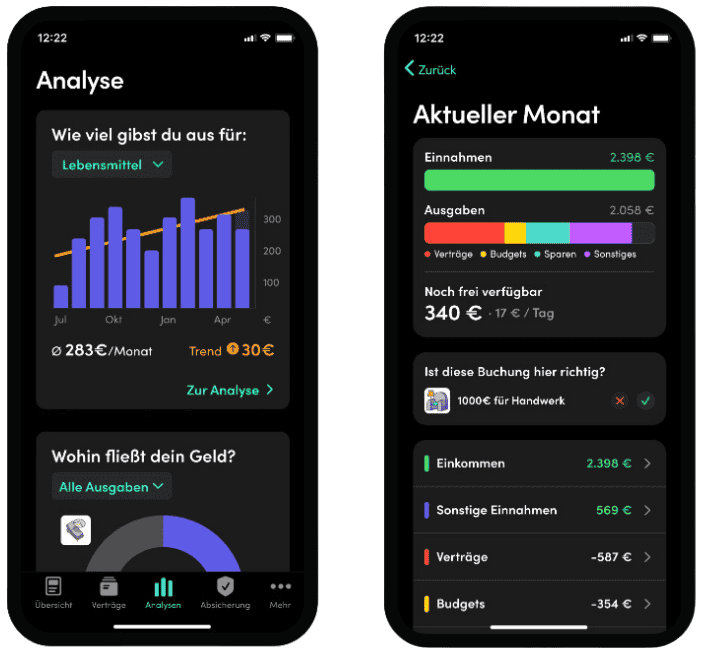

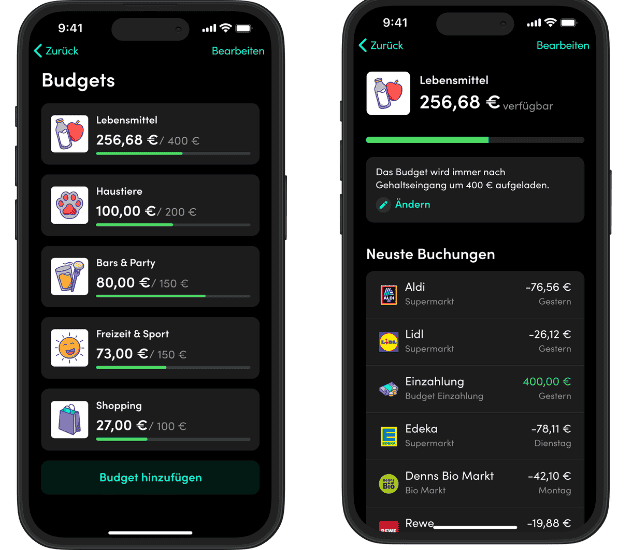

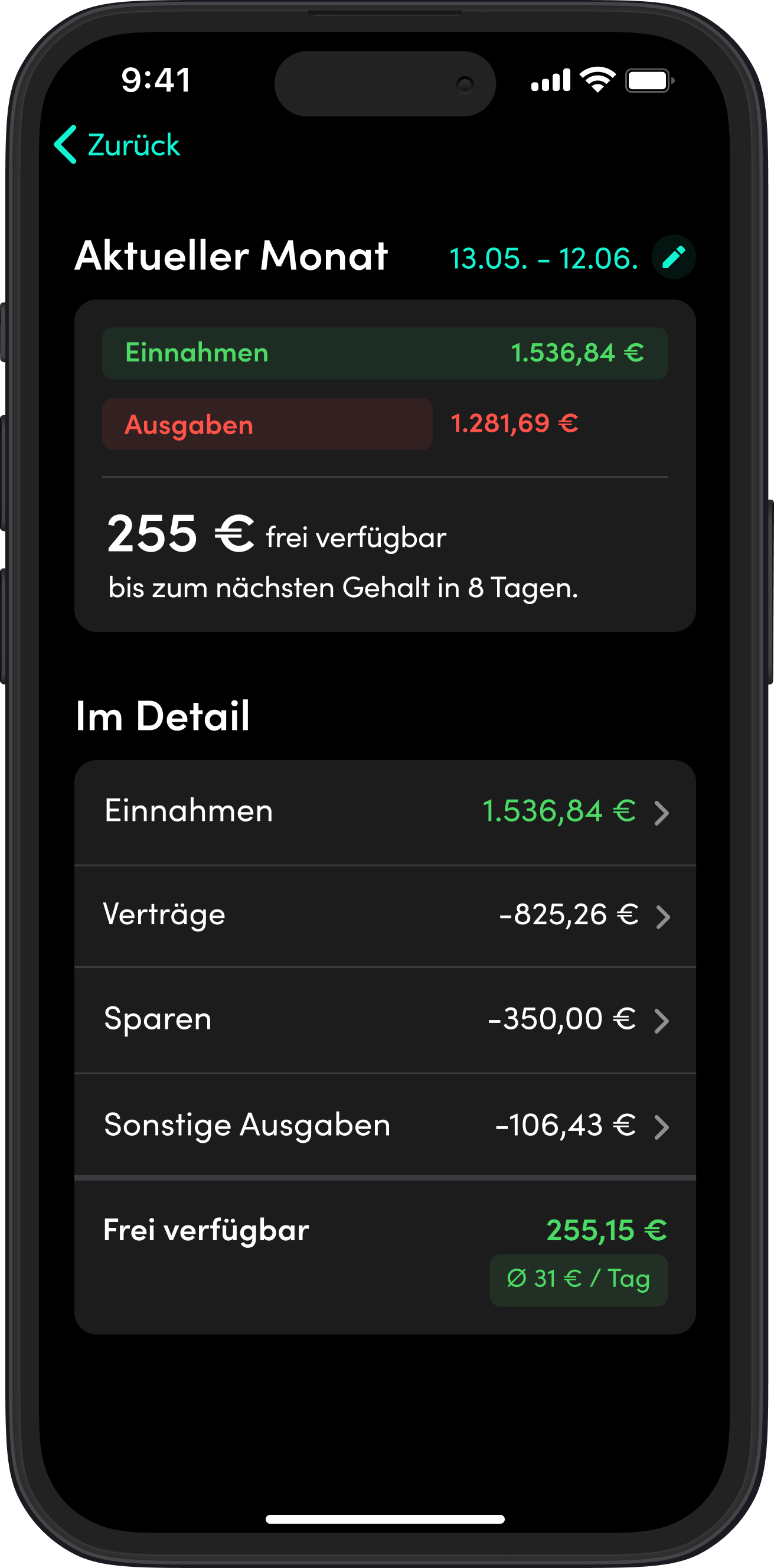

Umfassende Analyse deiner Finanzen

Den umfassenden Gesamtüberblick deiner Konten & Depots erhältst du bereits beim Starten der App. Im übersichtlichen Dashboard bzw. im Reiter „Übersicht“ siehst du so die Bilanz deiner Einnahmen und Ausgaben. Du kannst gesondert auf jedes einzelne Konto drücken, um weitere Einblicke zu gewinnen.

Das Premium-Tool „Statistik“ von Finanzguru Plus zeigt dir sogar den Verlauf der letzten Monate in Sachen Bilanz (Differenz der Einnahmen und Ausgaben).

Und unter dem Reiter „Analyse“ kannst du deine durchschnittlichen Ausgaben in Höhe und Art pro Monat einsehen. Wenn du willst, kannst du auch eigene Analysen erstellen.

Wir geben dir noch einen guten Tipp mit auf den Weg: Nimm dir am Anfang die Zeit, um alle Verträge und Transaktionen richtig einzustellen und zu kategorisieren. Nur so schöpfst du die Analysefunktion optimal aus.

Definitiv bequem, alles über seine Finanzen und sein Vermögen auf einen Blick zu haben. Schade nur, dass materielle Sachwerte bisher nicht integriert werden können. Aktuell siehst du bei Finanzguru:

- Durchschnittliche Ausgaben pro Monat

- Analysiertes Konsumverhalten

- Verteilung und Entwicklung deines Vermögens

- Erreichen deines Notgroschens

Finanzguru zeigt dir in Sekundenschnelle auf, wie und wofür du dein Geld aufwendest. Trinkst du zum Beispiel gerne unterwegs einen Kaffee to Go – dann verrät dir die App genau, wie viel dafür im Monat draufgeht. Das kann zwar im ersten Moment fast schon etwas erschreckend sein. Aber vielleicht ist es eben auch der erste Schritt, deine Verhaltensmuster zu überdenken.

Zur Finanzanalyse von Finanzguru*

Digitales Bargeldkonto?

Nur Bares ist Wahres. Das gilt, weil niemand deine Transaktionen mit Bargeld nachverfolgen kann – Gleiches gilt für Finanzguru. Du kannst zwar ein Bargeldkonto anlegen, wo auch alle Bargeldabhebungen automatisch erkannt werden, jedoch musst du das Konto manuell pflegen. So müsstest du immer, wenn du bar bezahlst, einen Eintrag mit Betrag, Name, Kategorie und Datum anlegen. Leider recht aufwendig, aber eine andere Lösung ist wohl nicht in Sicht.

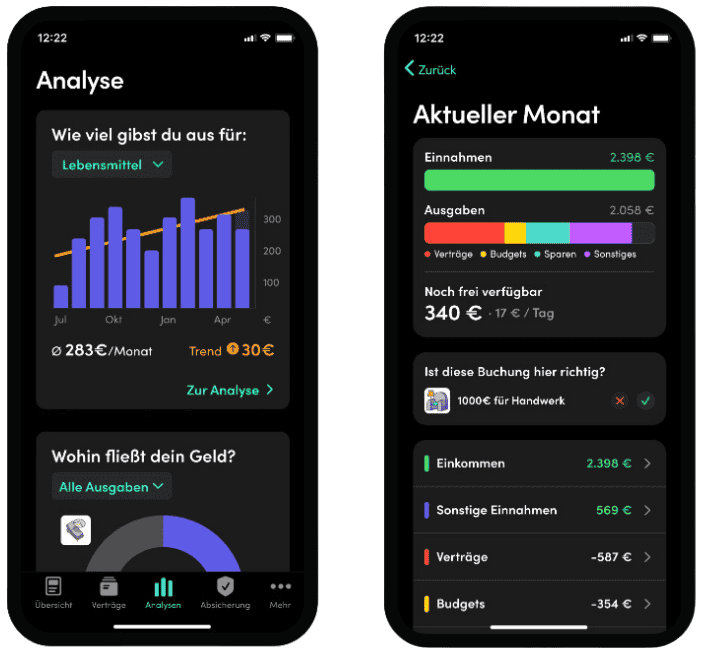

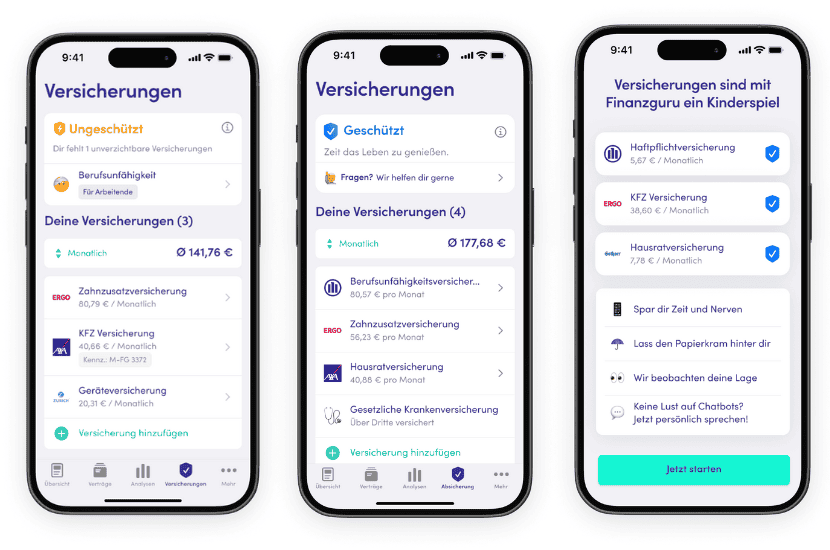

Finanzguru analysiert deinen Versicherungsschutz

Die App bietet dir auch noch eine weitere, relativ neue Funktion an – nämlich deine Versicherungen zu analysieren. Finanzguru schlägt dir hier die wichtigsten Versicherungen vor.

Darunter zählen Berufsunfähigkeits-, Kranken- und Haftpflichtversicherung.

Die App zeigt dir auch Lücken im Versicherungsschutz auf. Allerdings sind diese eher allgemein gehalten und nicht auf deine persönlichen Anforderungen zugeschnitten. Dafür kann dich ein unabhängiger Experte kostenlos über Finanzguru beraten.

Wichtig! Finanzguru braucht ein Maklermandat

Wenn du im Tab Versicherung auf „Angebot anfordern“ klickst, erteilst du Finanzguru automatisch ein Maklermandat. Nur so darf die App dich beraten und deine Versicherungen betreuen. Das Mandat musst du mit einer Unterschrift bestätigen.

Allerdings kann nur ein Maklermandat bestehen, sodass ein anderes bestehendes Mandat somit aufgehoben wird. Dies sollte dir bei der Nutzung bewusst sein.

Wir verlassen uns dennoch auf unseren realen Versicherungsmakler, weil dieser zumindest mehr Praxiserfahrung aufweist und auf jeden Klienten individuell eingeht. Dennoch wirkt die Versicherungsanalyse von Finanzguru seriös.

Versicherungen mit der Finanzguru App prüfen*

LOHNT SICH FINANZGURU PLUS?

Im Grunde genommen ist die Finanzguru App mit seinen Standardfunktionen für dich kostenlos. Dazu bietet das Programm auch noch eine Premiumversion – Finanzguru Plus. Diese kostet 2,99 € pro Monat.

Finanzguru Plus ist für die geeignet, die noch mehr aus der App herausholen wollen. Er bietet dir Zugang zu langfristigen Finanzanalysen und ab sofort kannst du deine Transaktionen als CSV downloaden und zum Beispiel in Excel einfügen. Des Weiteren kannst du mehr Statistiken einsehen, wie hoch deine monatliche Bilanz von Einnahmen und Ausgaben ist.

Natürlich haben wir die App und die Premiumversion getestet. Nach einem Quartal kamen wir zum Entschluss: Finanzguru Plus ist wirklich nur die „cherry on top“ und wohl für die meisten nicht wirklich notwendig.

Aktuell bietet Finanzguru einen 7-tägigen Testzeitraum für die Premiumversion an. So kannst du schon mal in Finanzguru Plus reinschnuppern und selbst entscheiden, ob du es wirklich brauchst.

Wie teuer ist Finanzguru – Kosten im Überblick

Wie bereits erwähnt, ist Finanzguru mit all seinen Grundfunktionen kostenlos. So kannst du erstmal die ersten Schritte mit dem digitalen Finanzmanager machen.

Willst du doch noch mehr und Finanzguru im vollen Umfang genießen, dann brauchst du Finanzguru Plus. Die Premiumversion kostet 2,99 € pro Monat, also 35,88 € im Jahr. Dieses Abonnement ist auch monatlich im Google Play Store bzw. Apple Store unter Abos kündbar.

Natürlich hast du auch die Möglichkeit, dich zunächst mit der Premiumversion vertraut zu machen. Finanzguru bietet dir, die Plus Variante 7 Tage ausführlich zu testen. So kannst du entscheiden, ob die erweiterten Funktionen und Vorteile des Premium-Accounts deinen Bedürfnissen entsprechen.

Willst du langfristige Kontoanalysen und unbegrenzte Budgets für deine Finanzplanung, empfehlen wir dir Finanzguru Plus. Ansonsten ist die kostenlose Variante auf jeden Fall ausreichend.

| Produkt |

Kosten |

| Finanzguru |

Kostenlos |

| Vertragsvorschläge |

Kostenlos |

| Finanzguru Plus |

2,99 € monatlich, nach 7 Tagen Test |

Finanzguru kostenlos downloaden*

Für uns sind die Sparmöglichkeiten der App am interessantesten. So kannst du mit Budgets, Vertragsoptimierungen und Kündigen von ungenutzten Abos viel Geld sparen. Laut Finanzguru konnten Nutzer der App insgesamt schon mehr als 435 Millionen Euro einsparen. Heruntergerechnet sind das ca. 900 €, die jeder Nutzer durchschnittlich nun mehr in der Tasche hat. Uns überzeugen diese Zahlen!

Jetzt zu einem wichtigen und sensiblen Thema. Damit die App all die Analysen und Rechnungen vollziehen kann, braucht Finanzguru natürlich eine Menge unserer Daten. Da stellt sich natürlich die Frage:

Wie sicher ist Finanzguru? Die Sicherheit der App im Test

Unserer Meinung nach ist die Sicherheit der eigenen Finanzdaten einer der wichtigsten Aspekte. Denn niemand will, dass seine sensiblen Daten an irgendwelche dubiosen Seiten weitergegeben werden.

Der dwins GmbH von Finanzguru ist dem natürlich bewusst, weshalb sie auf ein dreistufiges Sicherheitskonzept setzen. Dieses Konzept besitzt hierfür anerkannte und zertifizierte Sicherheitsstandards, welche wie folgt aussehen:

- Deutscher Serverstandort: Fort Knox – so nennt Finanzguru ihr Rechenzentrum mit Standort in Deutschland, welches eben so sicher sein soll wie das Fort Knox. Hier werden deine Daten nach höchsten Sicherheitsstandards verschlüsselt. Genau so, wie sie auch für Banken- und Kreditkartenindustrien gelten (PCI-DSS). Zusätzlich sind deine Daten auch noch physisch geschützt. Feste Betonmauern und mehrere Sicherheitsschleusen verhindern das Eindringen ungewollter Gäste.

- Geschützter Datentransport: Der unbefugte Zugang zu den Daten durch Fremde wird durch moderne Authentifizierungsverfahren verhindert. Eben wie eine Zugbrücke zu Fort Knox. Dazu zählen OAuth2-Verfahren, Firewalls und SSL-Schutz, welche alle Verbindungen sichern.

- Datenverschlüsselung: Letztendlich wandern deine Daten in deinen persönlichen Datentresor. Durch die AES-Verschlüsselung wird verhindert, dass deine Finanzzahlen von jemanden anderen als du selbst eingesehen werden können. Auch Finanzguru kann auf deinen Datentresor nicht zugreifen.

Wir finden, dass Finanzguru hervorragende Arbeit beim Schutz deiner Daten leistet. Sie verwenden die neuesten Sicherheitsstandards und Verschlüsselungstechnologien, sodass nur du deine Daten einsehen kannst. Deine persönlichen Finanzdaten sind daher optimal geschützt. Wenn dir Finanzguru am Ende doch nicht zusagt, kannst du deine Daten jederzeit vollständig löschen, indem du dein Benutzerkonto in der App entfernst.

Wie intuitiv ist die Bedienung der App?

Nun testen wir die Benutzerfreundlichkeit von Finanzguru. Eine Finanzapp sollte stets übersichtlich sein und viele Zahlen in einem schönen, schlichten Design unterbringen.

Die Kontoerstellung und -einrichtung von Finanzguru dauert nur wenige Minuten und geht unkompliziert vonstatten: Einfach die App herunterladen, ein Konto erstellen und dein erstes Bankkonto verknüpfen. Finanzguru unterstützt derzeit über 3.000 Banken, darunter auch die Commerzbank, C24 und Trade Republic, mit denen wir unsere Konten erfolgreich verbunden haben. Alles läuft reibungslos ab, solange du Online-Banking bei der jeweiligen Bank nutzt.

Wenn so weit alles eingerichtet ist, landest du im Reiter „Übersicht“. Dort hast du ganz unkompliziert eine Überschau über deine Finanzen, welche von deinen verknüpften Bankkonten eingespielt werden.

Unter dem Reiter „Verträge“ siehst du alle deine Verträge. Zumindest alle, die Finanzguru mit künstlicher Intelligenz erkennen konnte. Hier musst du deine Abos und Verträge kontrollieren, ob sie auch richtig erkannt wurden. Eventuell musst du bei manchen die Kategorie oder die Kostenhöhe korrigieren.

Über „Vertragsdetails anfordern“ erteilst du Finanzguru ein Maklermandat, sodass sie in deinem Namen die Verträge analysieren und auch zur Not kündigen können. Beachte hierbei, dass bestehende Mandate mit anderen Makler ersetzt werden.

- Seriöse App mit hohen Sicherheitsvorkehrungen

- Übersichtliche Darstellung der eigenen Finanzen

- Intuitive Bedienung der App

- Kostenlose Grundversion mit einer Vielzahl an Funktionen

- Leichte und schnelle Einrichtung

- Erkennung von Sparpotenzialen

- Versicherungserkennung und -verwaltung

- Eventuell ungewolltes Maklermandat

- Empfehlungen nicht unbedingt am günstigsten

- Für Selbstständige nicht optimal

- Manuelle Erfassung von Bargeldtransaktionen erforderlich

Welche Erfahrungen haben andere User mit Finanzguru gemacht?

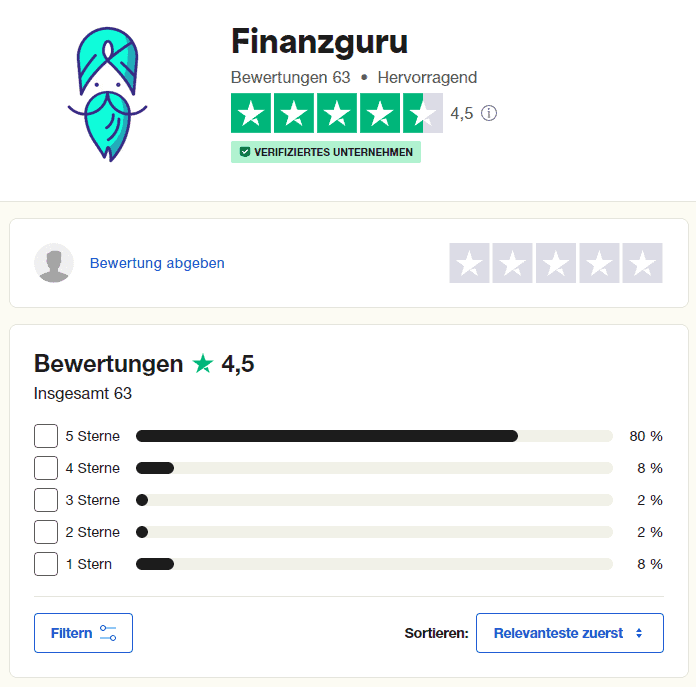

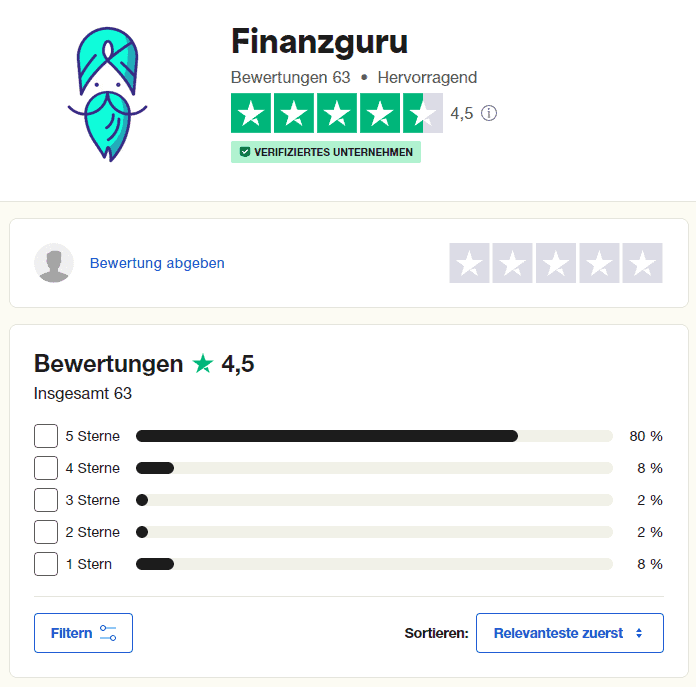

Natürlich möchten wir, dass du dir ein umfassendes Bild von der Finanzguru App machen kannst. Deshalb haben wir uns nicht nur auf unsere eigene Erfahrung beschränkt, sondern auch die Bewertungen anderer Nutzer auf dem beliebten Bewertungsportal Trustpilot genauer angesehen.

So kannst du dir einen Eindruck verschaffen, wie die App bei anderen Nutzern ankommt und ob sie deinen Bedürfnissen entspricht. Finanzguru erhält auf Trustpilot eine Bewertung von 4,5 Sternen.

Finanzguru erhält vor allem lobende Bewertungen für die einfache Kontenaggregation, die das Zusammenführen aller Konten an einem Ort ermöglicht und Nutzern einen klaren Überblick über ihre Finanzen bietet. Die detaillierte Auswertung der Ausgaben und automatische Kategorisierung motivieren zudem viele Nutzer, ihr Sparverhalten zu verbessern. Die regelmäßigen Updates werden ebenfalls positiv hervorgehoben.

Negatives Feedback bezieht sich auf eine fehlerhafte Schnittstelle zu Kreditkartenanbietern, Ungenauigkeiten bei der Kategorisierung und mangelnden Kundensupport, was in der Vergangenheit zu Frustration bei einigen Nutzern geführt hat.

Häufige Fragen zu Finanzguru (FAQ)

Was ist die Finanzguru App?

Finanzguru ist ein digitaler Finanzassistent, der alle deine Einnahmen und Ausgaben gegenüberstellt, und mittels Budgets und Analysen dein Sparpotenzial nach oben treibt.

Ist Finanzguru sicher?

Die App hat hohe und moderne Verschlüsselungsstandards für deine Daten, sodass auch nur du auf die Daten Einsicht hast. Das Rechenzentrum von Finanzguru selbst befindet sich auch in Deutschland.

Wie viel kostet Finanzguru?

Willst du die Grundfunktionen von Finanzguru nutzen, dann kostet die App dich nichts. Um weitere Features wie Statistik und gewisse Analysen etc. nutzen zu können, brauchst du die Premiumversion Finanzguru Plus – für gerade einmal 2,99 € im Monat.

Wie übersichtlich ist die Finanzguru App?

Finanzguru hat eine recht intuitive Bedienung, wobei man am Anfang trotzdem erstmal den Überblick über die fünf Reiter und ganzen Funktionen erhalten muss. Dafür unterstützt die App dich mit vielen automatischen Prozessen und Analysen.

Ist Finanzguru seriös?

Das 2015 gegrndete deutsche Unternehmen hat mittlerweile über eine Million Nutzer, welche größtenteils mit der App zufrieden sind (Google Play Store: 4,5 Sterne). Sie legen Wert auf hohe Datensicherheit und gute Funktionen. Wir selbst sagen: Finanzguru ist seriös.

Wie sinnvoll ist Finanzguru?

Wenn du deine persönlichen Finanzen nicht im Griff hast, kann Finanzguru eine echte Hilfe sein. Die App ermöglicht es dir, schnell einen Überblick über deine finanzielle Situation zu bekommen und potenzielle Einsparungen zu erkennen. Sobald deine Finanzen optimiert sind, bietet dir die App eine zentrale Anlaufstelle, um alle deine Konten, Karten und Depots an einem Ort zu verwalten.

Erteile ich Finanzguru automatisch ein Maklermandat?

Nein. Nutzt du die Tools zur Übersicht, Analyse und Statistik deiner Finanzen, wird Finanzguru kein Maklermandat erteilt. Wählst du bei den Versicherungen „Zusätzliche Vertragsdetails anfordern” – dann erhält Finanzguru automatisch ein Maklermandat von dir. Sei da vorsichtig, denn dies ersetzt bereits bestehende Maklermandate.

von InsideTrading.de | Apr. 11, 2024 | InsideTrading

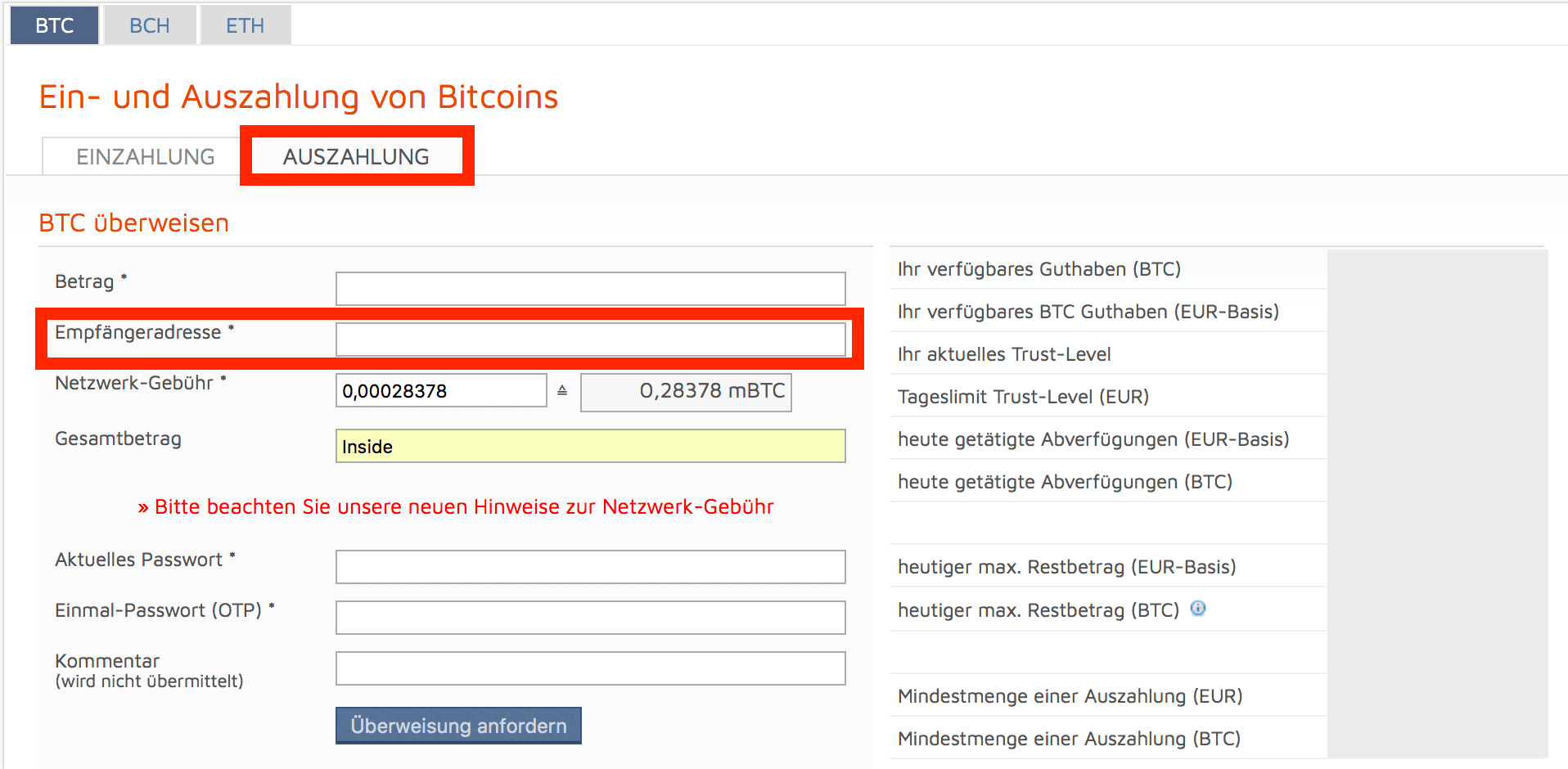

Bitcoin, die führende Kryptowährung der Welt, ist nicht nur eine digitale Währung, sondern auch ein faszinierendes Phänomen, das die Finanzwelt revolutioniert hat. Eine der einzigartigen Eigenschaften von Bitcoin ist das sogenannte „Bitcoin Halving“, ein Ereignis, das oft als eine der wichtigsten und am meisten erwarteten Veranstaltungen in der Bitcoin-Gemeinschaft betrachtet wird.

WAS PASSIERT BEIM BITCOIN HALVING?

Das Bitcoin Halving ist ein festgelegtes Ereignis im Bitcoin-Protokoll, bei dem die Belohnung für das Mining neuer Bitcoins halbiert wird. Dieses Phänomen tritt alle 210.000 Blöcke auf, was ungefähr alle vier Jahre geschieht. Bei seiner Einführung im Jahr 2009 lag die Belohnung für das Mining eines Blocks bei 50 Bitcoins. Nach dem ersten Halving im Jahr 2012 wurde diese Belohnung auf 25 Bitcoins halbiert, und im Jahr 2016 auf 12,5 Bitcoins. Das jüngste Halving fand im Mai 2020 statt und reduzierte die Belohnung auf 6,25 Bitcoins pro Block.

Das Bitcoin Halving ist mehr als nur eine technische Anpassung im Protokoll; es ist ein Schlüsselelement, das die zugrunde liegende Struktur und Wirtschaft von Bitcoin formt. Hier sind einige wichtige Aspekte, die das Bitcoin Halving so bedeutend machen:

- Knappheit und Wertsteigerung: Durch das Bitcoin Halving wird die Rate, mit der neue Bitcoins erzeugt werden, halbiert. Dadurch wird Bitcoin zu einer immer knapperen Ressource, ähnlich wie Gold. Dies führt oft zu einer verstärkten Wertschätzung und Nachfrage nach Bitcoin, da Knappheit einen inhärenten Wert schafft.

- Miner-Anreize: Das Halving wirkt sich auch auf die Rentabilität des Bitcoin-Minings aus. Wenn die Belohnung halbiert wird, erhalten Miner weniger Bitcoins für ihre Arbeit. Dies könnte einige Miner dazu veranlassen, ihre Aktivitäten einzustellen oder nach kostengünstigeren Methoden zu suchen, um wettbewerbsfähig zu bleiben.

- Psychologische Auswirkungen: Das Bitcoin Halving wird oft als wichtiger Meilenstein und als positiver Indikator für die Zukunft von Bitcoin wahrgenommen. Es kann das Vertrauen der Anleger stärken und ein verstärktes Interesse an Bitcoin wecken.

Das Bitcoin Halving ist daher nicht nur ein technisches Ereignis, sondern auch ein zentraler Bestandteil der Geschichte und Entwicklung von Bitcoin. Es beeinflusst die Wahrnehmung, den Wert und die Zukunftsaussichten von Bitcoin und hat eine tiefgreifende Wirkung auf die gesamte Kryptowährungslandschaft. In den folgenden Abschnitten werden wir uns eingehender mit den Auswirkungen und Implikationen des Bitcoin Halvings befassen und darüber diskutieren, warum es für Anleger und Enthusiasten gleichermaßen von Bedeutung ist.

DAS NÄCHSTE BITCOIN HALVING STEHT KURZ BEVOR

In Kürze steht das vierte Halving in der Geschichte des Bitcoins bevor. Dieses Ereignis findet statt, sobald die Bitcoin-Blockchain den 840.000. Block erreicht. Aktuell (Stand: 8. April 2024) fehlen nur noch rund 1.750 Blöcke bis zu diesem Meilenstein.

Sobald das Halving erreicht ist, wird die Belohnung für Miner, die neue Blöcke zur Blockchain hinzufügen, von 6,25 BTC auf 3,125 BTC pro Block halbiert. Dies verknappt das Angebot an Bitcoin und kann theoretisch den Wert der Kryptowährung erhöhen.

Das nächste Halving ist für Mitte April 2024 geplant, voraussichtlich könnte es schon der 19.04. werden. Experten sind sich uneinig, wie sich dieses Ereignis auf den Bitcoin-Kurs auswirken wird. Einige sind optimistisch und prognostizieren einen deutlichen Kursanstieg. Andere hingegen warnen vor Überhitzung und möglichen Korrekturen.

Unabhängig vom kurzfristigen Kursverlauf ist das Halving ein wichtiges Ereignis für die Zukunft des Bitcoins. Es unterstreicht die Dezentralisierung und Unveränderlichkeit der Bitcoin-Blockchain und stärkt das Vertrauen in die Kryptowährung.

EINE STRATEGIE GEGEN DIE INFLATION

Das Bitcoin Halving ist ein wichtiger Moment in der Welt der Kryptowährungen, insbesondere für Bitcoin-Miner. Beim Halving wird die Belohnung für das Mining neuer Bitcoins halbiert, was Auswirkungen auf den Bitcoin-Kurs und die Inflationsrate hat.

Durch das Bitcoin Halving wird die Inflation von Bitcoin kontrolliert, da weniger neue Bitcoins in Umlauf gebracht werden. Dies kann langfristig dazu beitragen, den Wert von Bitcoin zu erhalten und sogar zu steigern.

Für Miner bedeutet das Halving eine Reduzierung ihrer Einnahmen, es zwingt sie jedoch auch, effizienter zu arbeiten und ihre Betriebskosten zu optimieren. Dies kann langfristig dazu beitragen, dass nur die effizientesten Miner im Geschäft bleiben.

Insgesamt zeigt das Bitcoin Halving die Robustheit des Bitcoin-Netzwerks und seine Fähigkeit, sich an veränderte Marktbedingungen anzupassen. Es ist ein wichtiger Schritt zur Sicherung der langfristigen Stabilität und Wertsteigerung von Bitcoin in einer Welt voller wirtschaftlicher Unsicherheiten.

Für uns Anleger ist es ein starkes Signal, dass die Mutter der Kryptowährungen sehr wertvoll ist. Einfach, weil sie im Gegensatz zu Fiat-Währungen wie Dollar oder Euro nicht beliebig und massenhaft produziert werden kann. Schlau gesagt: Bitcoin ist ein sogenanntes hartes Geld.

Der Euro verliert immer mehr an Wert, was man an der Inflationsrate von 6,9% in Deutschland im Jahr 2023 deutlich sehen kann. Es gibt kaum Finanzprodukte, die genug Rendite erwirtschaften, um sich davor zu schützen. Bitcoin ist jedoch eines davon!

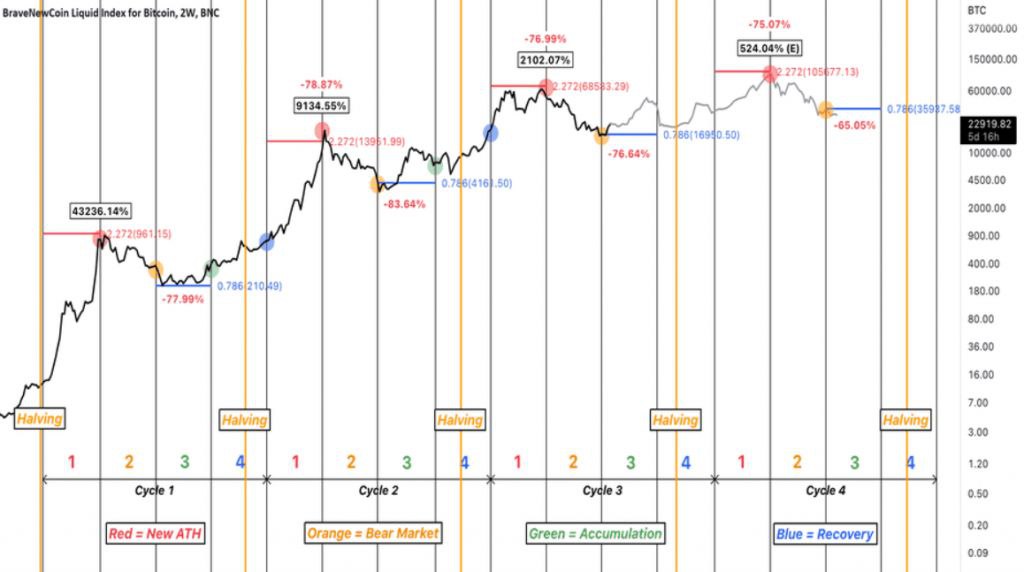

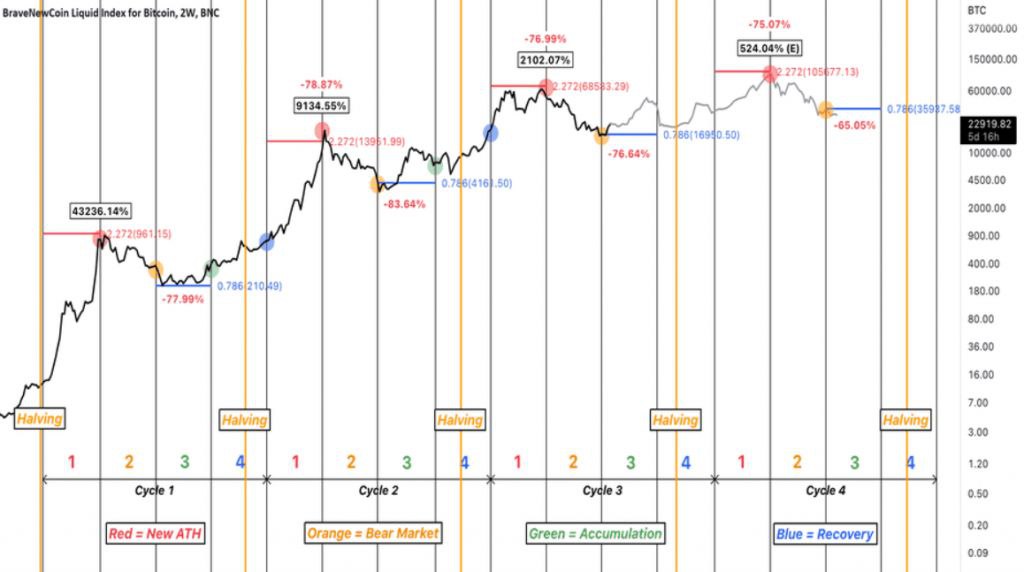

HISTORISCHE KURSENTWICKLUNG NACH DEM BITCOIN HALVING

In diesem Blog-Beitrag werfen wir einen Blick auf die historische Kursentwicklung des Bitcoins nach vorangegangenen Halvings.

Das erste Bitcoin Halving fand im Jahr 2012 statt.

- Damals stieg der Bitcoin-Kurs in den Monaten nach dem Halving um über 100 %.

Das zweite Bitcoin Halving fand im Jahr 2016 statt.

- Auch hier folgte auf das Halving ein deutlicher Kursanstieg. Der Bitcoin-Kurs vervierfachte sich in den Monaten nach dem Halving.

Das dritte Bitcoin Halving fand im Jahr 2020 statt.

- In diesem Fall war die Kursentwicklung nach dem Halving weniger dramatisch. Der Bitcoin-Kurs stieg jedoch in den Monaten nach dem Halving um ca. 50 %.

Es ist wichtig zu beachten, dass die historische Kursentwicklung des Bitcoins keine Garantie für zukünftige Entwicklungen ist. Der Bitcoin-Kurs ist volatil und kann durch verschiedene Faktoren beeinflusst werden.

Dennoch deutet die historische Kursentwicklung darauf hin, dass das Bitcoin Halving einen positiven Einfluss auf den Bitcoin-Kurs haben kann. Dies liegt daran, dass das Halving das Angebot an Bitcoin begrenzt und somit die Nachfrage erhöht.

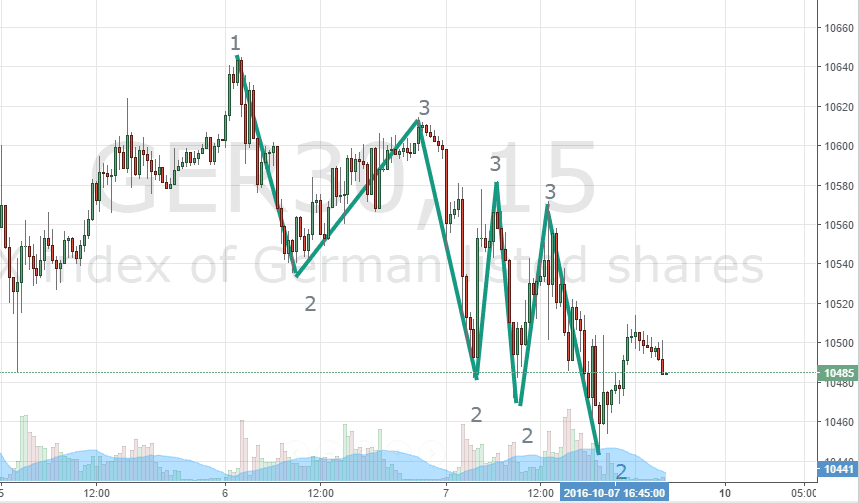

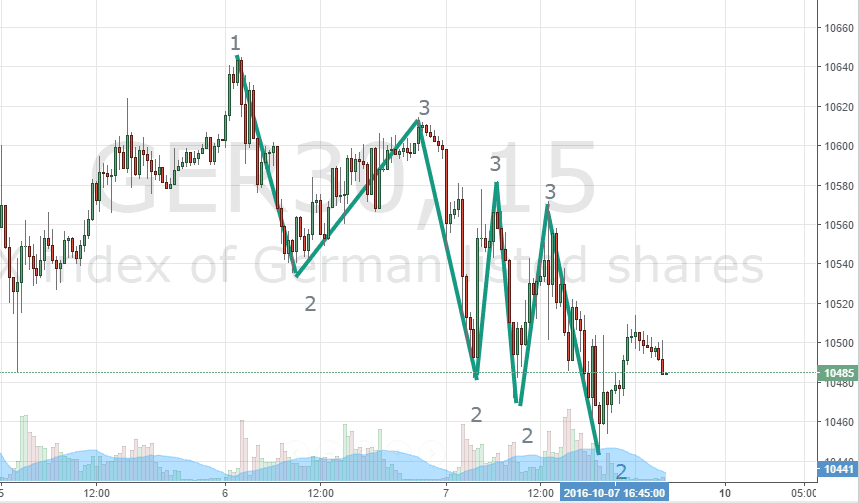

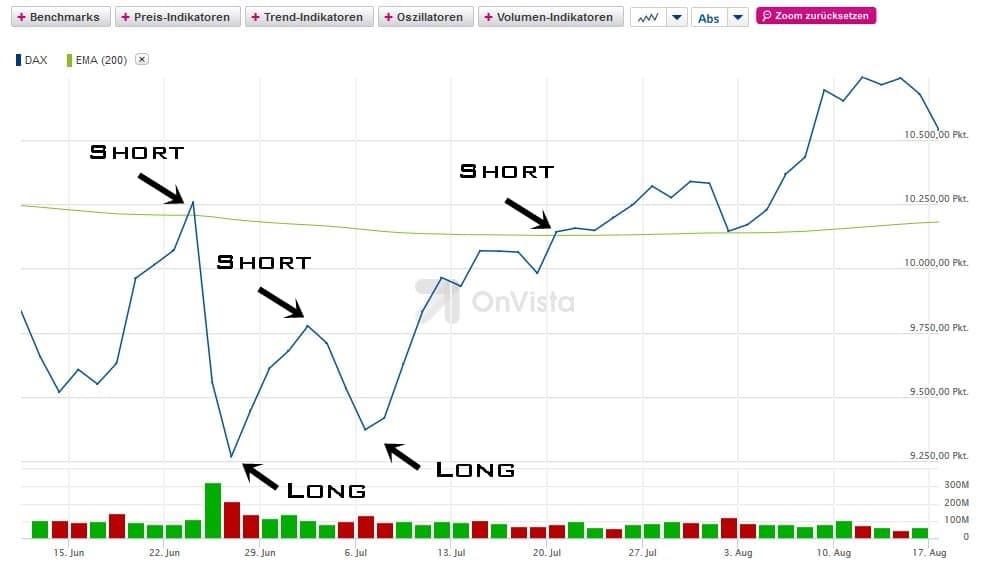

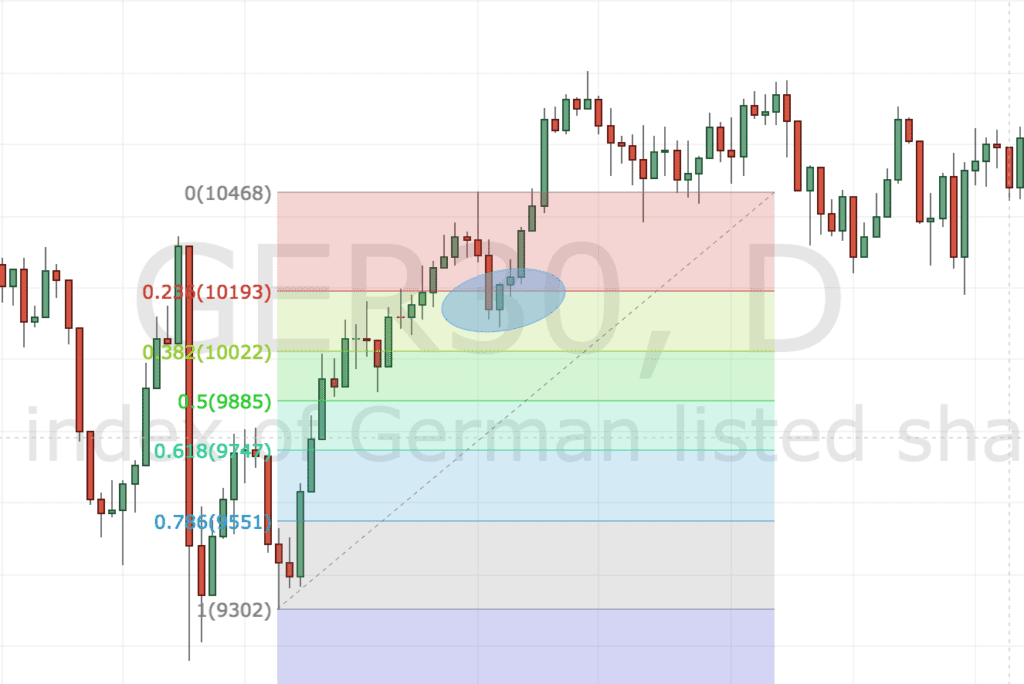

Die gelben Linien im Chart zeigen die Halvings an. Hier erkennt man gut, wie sich Bitcoin stets danach verhalten hat.

WANN WERDEN ALLE COINS IM UMLAUF SEIN?

Ab dem Jahr 2140 wird es keine neuen Bitcoins mehr geben. Der festgelegte Maximalbestand von 21 Millionen Bitcoin ist dann erreicht. Doch die Bitcoin-Miner werden auch danach unverzichtbar bleiben. Ihre Aufgabe wird sich dann darauf verlagern, Transaktionen im Netzwerk zu validieren und zu bestätigen, ohne dabei neue Bitcoins zu generieren.

Dies ist weiterhin essenziell, um die Sicherheit und Integrität des Bitcoin-Netzwerks zu gewährleisten. Für ihre Arbeit werden die Miner weiterhin Transaktionsgebühren erhalten.

Daraus lässt sich schließen, dass Bitcoin-Mining auch nach dem Jahr 2140 eine wichtige Rolle spielen wird.

Zusammenfassend:

- Fester Bitcoin-Bestand ab 2140

- Bitcoin-Mining weiterhin wichtig für die Netzwerksicherheit

- Miner erhalten Transaktionsgebühren

DU WILLST BITCOIN VERSTEHEN?

Dann empfehlen wir den Bitcoin Starter Kurs* von Lukas Lauer, dem Kryptopreneur. Eventuell kennst du ihn bereits durch seinen YouTube-Kanal. In seinem Starterkurs erhältst du das wichtigste Wissen rund um Bitcoin & Co. In seinem Starterkurs erhältst du das wichtigste Wissen rund um Bitcoin & Co.

Sein Online-Kurs umfasst 25 Video-Lektionen, die insgesamt über 3 Stunden lang dauern und das wichtigste Know-how zur Königin aller Kryptowährungen zusammenfassen. Außerdem bekommst du auch Zugang zur exklusiven Krypto-Gruppe von Lukas Lauer.

Hier ein kurzer Überblick zum Aufbau vom Bitcoin Starter Kurs:

- Kapitel 1: Warum brauchen wir den Bitcoin? – Grundlagen zu Geldsystemen, Stock-to-Flow Prinzip, Goldstandard und digitalen Zentralbankwährungen

- Kapitel 2: So funktioniert Bitcoin – Infos zur Entstehung von Bitcoin, Blockchain, Miningprozess sowie Private Key & Public Key

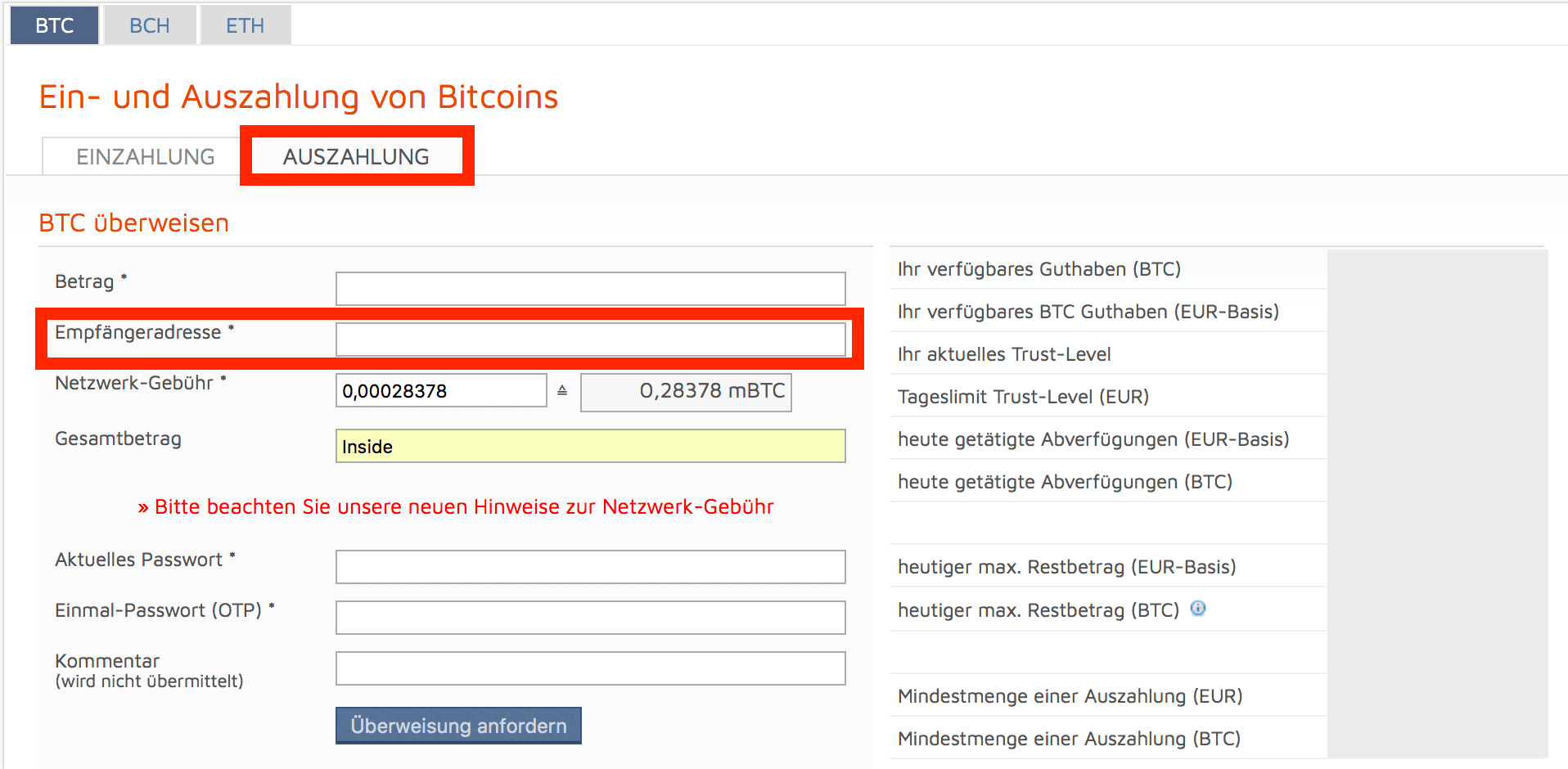

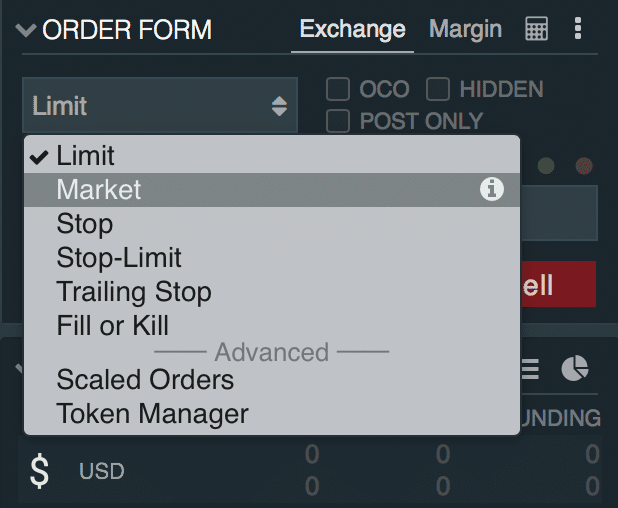

- Kapitel 3: Kauf und Verwahrung – Alles zum Thema „Wallet“ und der Lagerung von Bitcoin & Vorstellung einer seriösen Krypto-Börse

- Kapitel 4: Fragen zu Bitcoin – Die wichtigsten 7 Fragen zum Bitcoin beantwortet

Im Kurs von Lukas Lauer erfährst du als Einsteiger alles, was du zu Bitcoin wissen musst!

Hier geht’s zum Kurs!*

DIE WICHTIGSTEN FRAGEN ZUM BITCOIN HALVING

Was ist das Bitcoin Halving?

Alle vier Jahre wird die Belohnung von Bitcoin Minern halbiert, wodurch weniger neue Bitcoin in den Umlauf kommen.

Wann ist das nächste Bitcoin Halving?

Die 840.000 Blöcke der Blockchain werden voraussichtlich am 20.04.2024 geschürft sein, wodurch das Bitcoin Halving eintritt.

Was heißt das für Anleger und Investoren?

Durch das Halving wird das neue Angebot von Bitcoins knapper, was den Preis nach oben treiben kann. In den Monaten nach den letzten drei Halvings stieg der Bitcoinkurs um massive Prozente.

Wann wird es keine neuen Bitcoins mehr geben?

Die maximale Anzahl beträgt 21 Millionen bzw. genau gesagt 20.999.999,9769. Laut Berechnungen von Experten soll der letzte Coin im Jahr 2140 geschürft worden sein.

Wie umgeht Bitcoin die Inflation?

Dadurch, dass das Gesamtangebot begrenzt und das Mining so schwierig ist, besiegt Bitcoin die Inflation. Es kann nicht nach Belieben viel produziert werden, wie Euro oder Dollar. Somit wird sein Wert stetig erhöht.

von InsideTrading.de | Dez. 15, 2022 | InsideTrading

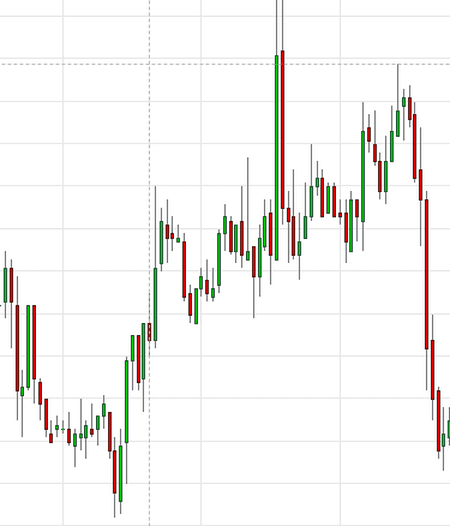

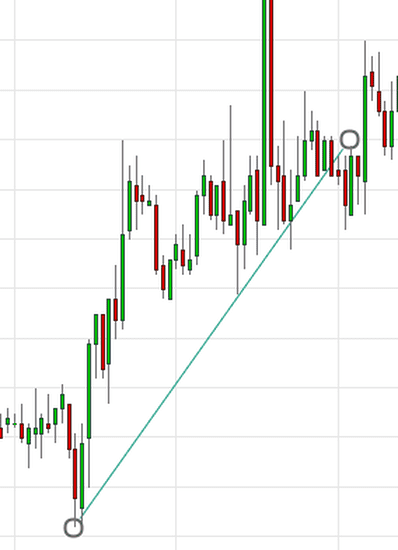

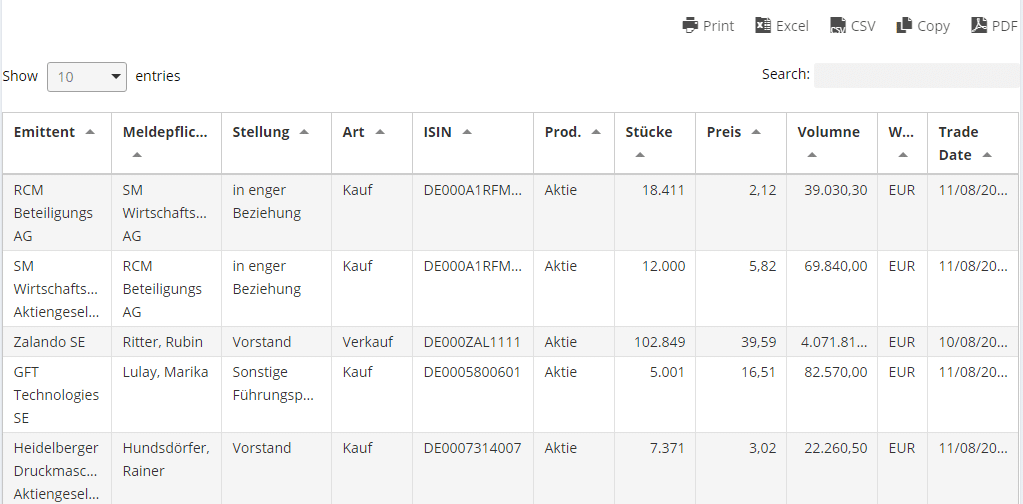

Nachdem der Kryptomarkt in den vergangenen Monaten immer weiter an Wert verloren hat, befinden sich die Kurse von Bitcoin und Co aktuell an einem Scheidepunkt. Es gibt viele Experten, die von einem anstehenden Bull Run ausgehen und ebenso viele, die mit weiteren Kursverlusten rechnen. So wirklich weiß aktuell einfach niemand, in welche Richtung sich der Markt entwickeln wird.

Dies liegt unter anderem auch an den schwierigen wirtschaftlichen Bedingungen und den vielen exogenen Faktoren, die für die zukünftige Entwicklung vom Kryptospace eine Rolle spielen. Um besser abwägen, und sich eine eigene Meinung bilden zu können, werden im Folgenden die wichtigsten Argumente für und gegen einen baldigen Bull Run aufgeführt.

Argumente für eine Erholung des Marktes:

- Die Kurse sind bereits stark korrigiert

Dies ist wahrscheinlich der einleuchtendste Grund, für eine mögliche Trendwende. Irgendwann geht es schließlich immer wieder bergauf und inzwischen dauert der Bärenmarkt bereits mehr als ein Jahr an. Damit hat er die durchschnittliche Dauer solcher negativen Marktphasen im Kryptospace bereits erreicht und eine Erholung erscheint wahrscheinlich. Inzwischen wurden dem Markt zwei Drittel seiner Liquidität entzogen und die Marktkapitalisierung von Kryptowährungen sank von über 3 Billionen auf unter eine Billion Dollar. Nach einem derartigen Bärenmarkt ist eine Erholung statistisch wahrscheinlicher als ein noch weitergehender Kursverfall. Es zeigt sich zudem, dass Börsen, wo man Kryptowährungen kaufen kann, in den vergangenen Wochen einen Zuwachs an Kundeninteresse verzeichnen, was als positives Zeichen gedeutet werden kann.

- Möglichkeit für entlastende News innerhalb und außerhalb des Kryptomarktes

Sowohl Kryptointern als auch Extern stehen Märkte aktuell unter überdurchschnittlichem Druck. Mit dem Debakel um FTX und Alameda und den Auswirkungen dieses Ereignisses auf andere Unternehmen wie Genesis und BlockFi herrscht im Kryptomarkt aktuell unruhige, ängstliche Stimmung. Auch außerhalb von Krypto sorgen Ereignisse wie der Ukraine-Konflikt, Covid und Unruhen in China außerdem für ein negatives Marktsentiment. All dies drückt die Kurse von Risikoassets wie dem Bitcoin nach unten. Bei einer derart großen Anzahl von Krisenherden gibt es viel Potenzial für Erleichterung. Schon die Aussicht auf eine Lösung eines dieser Konflikte würde für einen ordentlichen Aufschwung sorgen und könnte in einer Art Kettenreaktion gipfeln, die dem negativen Überschwung ein Ende bereitet und einen neuen Bull Run einleitet.

Argumente gegen einen anstehenden Bull Run:

- Nachwirkungen des Debakels um FTX und Alameda

Der Bankrott der zweitgrößten Kryptobörse FTX und der damit verbundene Verlust der Assets der Nutzer, sorgten vor ein paar Wochen für den letzten größeren Crash am Kryptomarkt. Bitcoin, Ethereum und die meisten anderen Coins setzten neue Jahrestiefs und das Vertrauen von Investoren in den Kryptomarkt ist nachhaltig geschädigt. Doch als wäre dies nicht schlimm genug, könnten einige der vielen mit FTX und Alameda in Verbindung stehenden Plattformen und Projekte nun auch einer Insolvenz entgegensteuern, da auch sie Assets auf den bankrotten Plattformen gespeichert hatten. Sollten noch weitere renommierte Unternehmen von der Bildflche verschwinden, würde dies für noch tiefere Kurse sorgen.

- Eine weitere Verschärfung der weltwirtschaftlichen Situation und globaler Konflikte

Zwar sind Kryptowährungen eigentlich als Sicherheit vor wirtschaftlichen Unruhen und schwierigen Zeiten für Fiatwährungen gedacht, doch aktuell sind ihre Kurse immer noch eng mit den traditionellen Märkten verbunden. Eine weitere Straffung der Zinspolitik durch die FED, Lieferengpässe aus China und mögliche Handelsembargos zwischen Ost und West sind nur einige der vielen möglichen Faktoren, die traditionelle Märkte und damit auch Krypto weiter unter Druck setzen könnten. Zwar muss keines dieser Ereignisse eintreten, doch angesichts der aktuellen globalen Situation, scheint es durchaus im Rahmen des möglichen zu liegen.

Ist ein anstehender Bull Run also wahrscheinlich?

Es lassen sich Argumente für und gegen einen anstehenden Bull Run finden. Viele Dinge und Einflussfaktoren stehen aktuell eher positiv und nach einem Jahr fallender Kurse, scheint eine Erholung der Märkte etwas wahrscheinlicher als eine Fortsetzung des Negativ-Trends. Doch diese Aussage sollte in keinen Fall deterministisch betrachtet werden, da es eine ganze Reihe von Faktoren gibt, deren Eintreten einen Bull Run noch einmal um Monate oder Jahre nach hinten verschieben würde.

Verlässt man sich auf die Daten und Kursverläufe der Vergangenheit, dann wird es mit Sicherheit früher oder später zu einem erneuten Bullenmarkt kommen, doch wann genau dieser eintritt, kann aktuell niemand mit Gewissheit prognostizieren.

von InsideTrading.de | Juni 23, 2022 | InsideTrading

Bitcoin ist unter allen anderen die wertvollste und beliebteste Kryptowährung. Dies macht diese spezielle Kryptowährung weltweit akzeptiert und bietet den Benutzern einige weitere Vorteile. Die Benutzer, die Bitcoin für Reisezwecke verwenden, können es Z. B. um Flüge zu buchen, Urlaube und Reisen zu bezahlen und ihm Waren und Dienstleistungen aller Art. Neben der Verwendung der besten Plattformen wie https://www.bit-qt.de/ für den Bitcoin-Handel können sie diese auch problemlos für internationale Reisen nutzen.

Einer der heikelsten Aspekte ist, dass Bitcoin Reisen viele Vorteile für Einzelpersonen im Vergleich zu anderen Währungen bietet. Wenn Reisende Bitcoin verwenden, zahlen sie billiger, müssen sich nicht anstrengen und können leicht genug Geld sparen, da sie viele Angebote oder Rabatte erhalten. Auf der anderen Seite, wenn Einzelpersonen Bitcoin in allen Bereichen verwenden, können sie das Mitführen von Bargeld vermeiden. Da Bitcoin eine dezentralisierte und digitale Währung ist, können sie es in ihrer Krypto-Wallet speichern und über die jeweilige Wallet verwenden.

Fünf Gründe, die dafür sprechen, dass Bitcoin-Reisen das Beste sind.

Im Folgenden sind die wichtigsten Gründe, die helfen können, jeder weiß, warum Bitcoin Reisen ist die bessere Option in diesen Tagen. Es ist also ratsam, die unten genannten Gründe durchzugehen und dann erstklassige Ergebnisse von allen Seiten zu erhalten.

1. Buchen Sie alles im Voraus und einfach

Das Gleiche bedeutet, dass mit Hilfe von Bitcoin, Einzelpersonen problemlos Flüge, Hotels und Unterkünfte direkt buchen können. Wenn sie sich für Fluggesellschaften entscheiden, die Bitcoins akzeptieren, wird es für sie einfach, alle Aktionen oder Aktivitäten durchzuführen – im Vergleich zu anderen Währungen ist die Verwendung von Bitcoins für Zahlungen im Zusammenhang mit Reisen die lukrativste Option.

2. Holen Sie sich eine Reise mit Hilfe der Reisebüros

Ja, die Menschen müssen ihre gesamte Reise mit den richtigen und beliebten Reisebüros für diejenigen, die für ein komplettes Reisepaket für Reisen oder Urlaube planen. Danach können sie einfach alle Zahlungen mit der Bitcoin-Zahlungsmethode vornehmen. Dann müssen sie alles suchen, um die Kryptowährung für den Kauf von Dingen oder Dienstleistungen zu verwenden.

3. Anonymität und billige Zahlungen

Es bedeutet, dass der Umgang mit Bitcoin ein anonymer Prozess ist. Alle privaten und persönlichen Informationen der Menschen werden sicher aufbewahrt oder im Blockchain-Ledger aufgezeichnet. Außerdem sind Bitcoin-Zahlungen im Gegensatz zu anderen Währungen unabhängig von ihrem Sektor billiger. Das liegt daran, dass diese besondere Kryptowährung niedrige Transaktionsgebühren oder -kosten erfordert. Dies liegt daran, dass Bitcoin dezentralisiert ist, was bedeutet, dass es von niemandem verwaltet wird.

4. Tauschen Sie Bitcoin in eine beliebige Währung um

Wenn Sie mit Bitcoin oder anderen Kryptowährungen unterwegs sind, können Sie durch den Umtausch von Kryptowährungen schnell die Landeswährung erhalten. Heutzutage akzeptieren alle entwickelten Länder Bitcoin als Zahlungsmittel, was den Umtausch für jedermann einfach macht. Reisende müssen also kein Bargeld mit sich führen und können sich schnell die Landeswährung besorgen, wenn sie etwas kaufen oder bezahlen müssen.

5. Alles mit Bitcoin einkaufen

Durch die Verwendung von Bitcoin können Einzelpersonen alles einkaufen, von sämtlichen Waren bis hin zu Dienstleistungen. Außerdem können sie alle Arten von Lebensmitteln kaufen und überall hingehen. Sie müssen nur ihre Krypto-Wallet verwenden, um Zahlungen zu tätigen. Die einzige Sache ist, dass die Menschen die Dienste nutzen sollten, durch die sie wissen können, an welchen Orten oder Städten die Bitcoin-Zahlungen akzeptiert werden.

Diese Gründe beweisen, warum die Verwendung von Bitcoin für Reisen viel besser ist als andere Kryptowährungen. Der wichtigste Vorteil ist, dass Reisende in allen Bereichen, in denen Bitcoin akzeptiert wird, im Vergleich zur Landeswährung bessere Rabatte und Angebote erhalten. Auf diese Weise können die Reisenden nach und nach genug sparen.

Fazit – Warum mit Bitcoins reisen?

Reisende, die Bitcoin für Reisen oder Urlaube verwenden, müssen sichere Plattformen oder Wallets nutzen. Das liegt daran, dass sie manchmal ihr Gerät verlieren, so dass sie sicher auf ihre Geldbörse in einem anderen Gerät zugreifen können, ohne die privaten Schlüssel zu verlieren. Außerdem ist es wichtig, sich die privaten Schlüssel zu merken, um sicher auf die Krypto-Wallet zugreifen zu können. Daher ist der wesentliche Tipp für Personen, die Bitcoin Reisen gehen, alles zuerst zu erkunden und dann mit den geeigneten Quellen, Zahlungen zu tätigen.

Bild von Pete Linforth auf Pixabay

von InsideTrading.de | Apr. 27, 2022 | InsideTrading

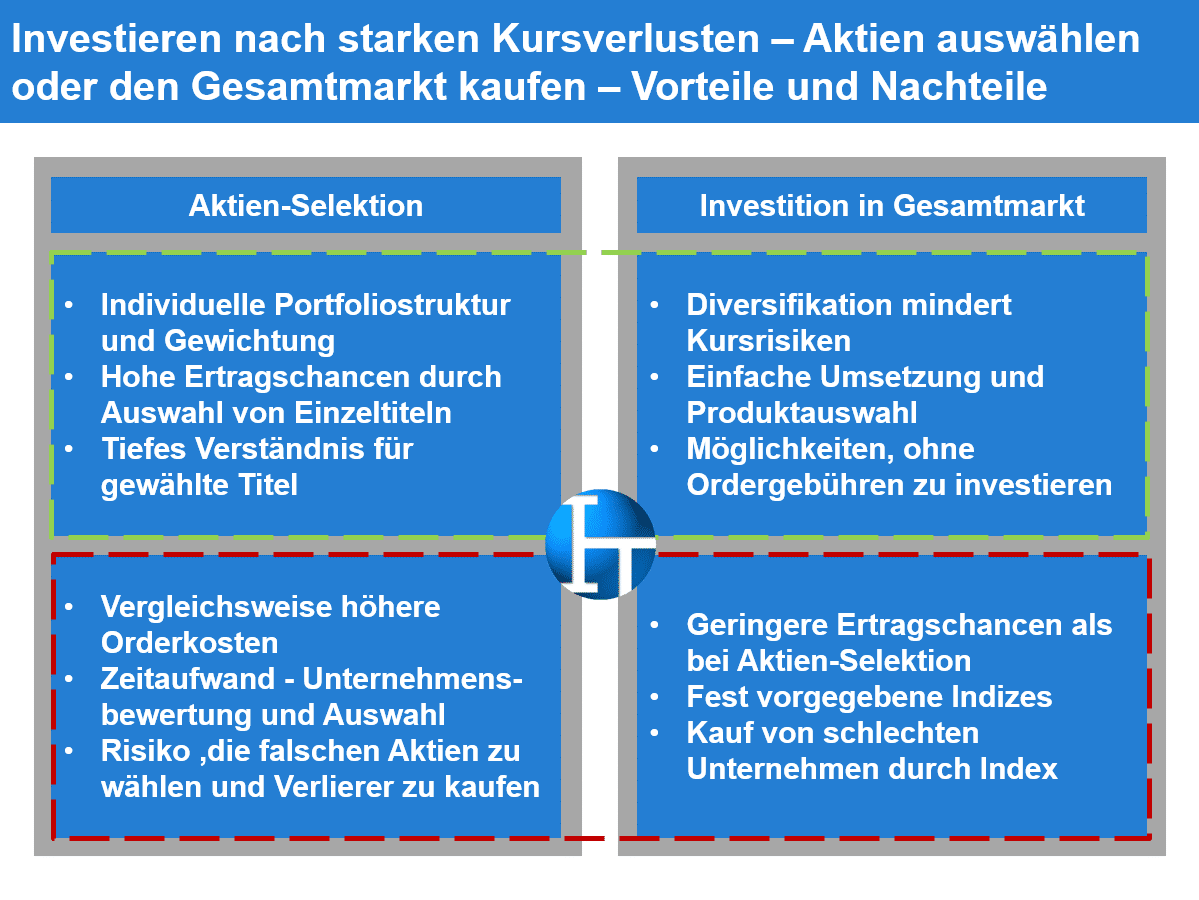

Die Inflation ist in vollem Gange und auch in den nächsten Monaten wird es nicht so aussehen, dass sich groß etwas ändert. Dennoch investieren immer mehr Menschen in verschiedene Geldanlagen. Doch welche Anlage ist gerade in einer Inflation interessant und auf welche sollte man besser verzichten?

Vermögen während der Inflation anlegen – aber richtig

Die Geldanlage Gold ist nach wie vor sehr beliebt. Auch Immobilien werden häufig anderen Geldanlagen vorgezogen. Doch sind diese in Zeiten der Inflation noch interessant oder sollte man von diesen besser die Finger lassen?

Das Edelmetall Gold

Gold hat einen inneren Wert und ist somit relativ interessant bei einer Inflation. Allerdings ist das Edelmetall in den letzten Jahren extrem gestiegen. Weitere große Steigerungen sind also in den nächsten Jahren nicht zu erwarten. Allerdings hat Gold den Vorteil, dass es knapp ist und so auch nicht beliebig vermehrt werden kann, wie etwa Bargeld.

Wer in Gold investieren möchte, kann sich auf Luminablog.de die Bewertungen von verschiedenen Brokern anschauen und so einen seriösen und sicheren Verkäufer von dieser Wertanlage finden. Denn gerade bei Banken sind die Kosten für den Ankauf von Gold relativ hoch. Bei Internetbrokern hingegen sind die Kosten überschaubar und so kann bares Geld gespart werden.

Immobilien

Auch Immobilien haben sich in den letzten Jahrzehnten immun gegen die Inflation gezeigt. Allerdings muss man sich auch im Klaren darüber sein, dass die Kaufpreise rasch steigen und derzeit auf einem absoluten Höchstpunkt angelangt sind. Dies bedeutet aber nicht, dass die Immobilien nicht weiter klettern. Zudem sollte jeder an die hohen Energiekosten denken, die mit Sicherheit in der nächsten Zeit nicht fallen. Trotzdem haben Häuser und Wohnungen einen Realwert, was bedeutet, dass man langfristig gesehen der Geldentwertung entkommen kann. Solange die Nachfrage hoch ist, und das wird in den nächsten Jahren auch noch der Fall sein, sind Immobilien eine ausgezeichnete Geldanlage während der Inflation.

Kryptowährungen

Kryptowährungen werden immer beliebter und durch die Pandemie sind auch viele ältere Geldanleger auf die digitalen Währungen aufmerksam geworden. In den letzten Jahren hat sich gezeigt, dass die Inflation häufig dazu führt, dass die Kurse der Kryptowährungen steigen und sie ebenfalls relativ immun gegen die Geldentwertung sind. Daher sind auch die verschiedenen digitalen Währungen eine vielversprechende Möglichkeit sein Geld anzulegen und vermehren zu können.

ETFs

ETFs (Exchange Traded Funds) sind börsengehandelte Indexfonds. Sie bilden einen bestimmten Aktienindex, wie etwa DAX oder MSCI World ab. Das Ziel von ETFs ist, dass eine ähnlich hohe Rendite, wie die oben genannten Indizes erreicht werden können.

Auch hier hat sich gezeigt, dass ETFs der Inflation trotzen und dennoch eine Rendite abwerfen, auch wenn diese deutlich geringer als in den letzten Jahren ist. Da es aber immer wichtig ist, sein Geld so anzulegen, dass es sich vermehrt, hat man mit ETFs eine gute Möglichkeit dazu.

Selbstverständlich ist es immer wichtig, die Geldanlage zu streuen und nicht alles auf eine Karte zu setzen. Ist das Vermögen groß, sind Immobilien, Gold, Kryptowährungen und auch ETFs eine hervorragende Möglichkeit während einer Inflation zu investieren. Wer ein kleineres Budget zur Verfügung hat, sollte auf ETFs und Kryptowährungen setzen. Wichtig ist aber, dass man das Hintergrundwissen hat und weiß, in welche Geldanlage man investiert.

Bildquelle: https://pixabay.com/de/photos/kerze-münzen-inflation-symbolismus-7145581/

von InsideTrading.de | Apr. 14, 2022 | InsideTrading

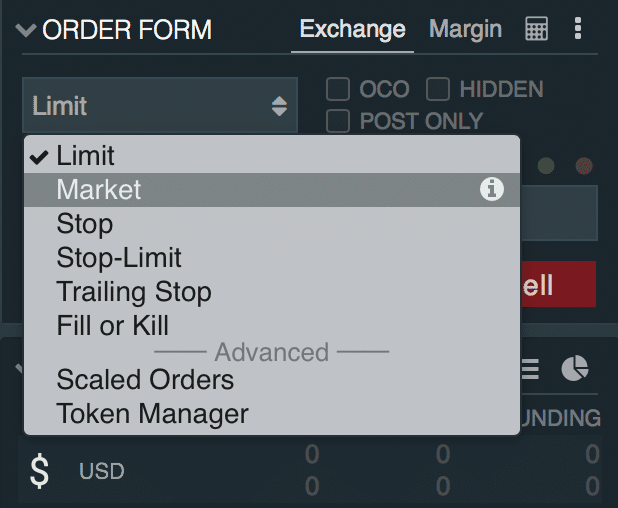

Der Handel mit binären Optionen rückt immer mehr in den Vordergrund. Es ist jedoch ausgesprochen ratsam, gerade, wenn man noch zu den Anfängern gehört, sich ausgiebig zu informieren. Welche Vorteile haben binäre Optionen zu bieten und gibt es diesbezüglich auch Nachteile? Welche Chancen bieten binäre Optionen und für wen sind diese umsetzbar? Hier informieren wir alle potenziellen Anleger über binäre Optionen und worauf man unbedingt achten sollte.

Was sind binäre Optionen?

Bei binären Optionen handelt es sich um spezielle Finanzderivate. Investoren haben hier die Möglichkeit, dass sie auf einen Kursanstieg, ebenso wie auf einen Kursabfall nach Belieben spekulieren. Diese Arten der Optionen werden sogenannten Tradern über unterschiedliche Laufzeiten angeboten. Bei diesen Laufzeiten kann es sich um ein paar Tage, einige Wochen, aber auch um Monate oder sogar Jahre handeln. Profitable Strategien für binäre Optionen sind besonders wichtig, damit der Handel von Erfolg gekrönt ist. Auf https://www.binaryoptions.com/de/ wird Ihnen eine Anleitung, gerade für Anfänger geboten, aber auch die besten Broker für den Handel findet man auf dieser Seite mühelos.

- Bei binären Optionen kann man auf Call, den steigenden Kurs oder auf Put, den fallenden Kurs setzen

- Mögliche Optionszeiten können bei 30 Sekunden beginnen und sich bis zu einem Jahr hinziehen

- Es sind hohe Renditen möglich. Diese können zwischen 65 und sogar 85 Prozent liegen

- Mögliche Verluste werden in der Regel nur auf den Einsatz begrenzt

- Ein ausführliches Wissen und weitgreifende Informationen sind die Basis von erfolgreichen binären Optionen

Vorteile – Trading mit hoher Erfolgsquote

Eine effektive Trading-Strategie ist beim Handel mit binären unverzichtbar, denn eine solche Strategie verspricht eine hohe Erfolgsquote. Die Vorteile, wenn man online tradet liegen klar auf der Hand, denn Sie können von geringen Transaktionskosten profitieren. Dem Anleger werden online zudem eine große Auswahl an Finanzinstrumenten, aber auch Handelsplattformen zur Verfügung gestellt. Der Transaktionshandel kann somit problemlos und schnell umgesetzt werden.

Nachteile – Warum binäre Optionen oft in der Kritik stehen?

Man hört immer wieder, dass der Handel mit binären Optionen einer großen Kritik ausgesetzt ist. Traden möchte gelernt sein, daher sollte man auch die möglichen Nachteile kennen. Ein falsches Investment ist oftmals der häufigste Fehler, den Investoren begehen. Wer sich jedoch für das Day-Trading entscheidet, der lebt gefährlich. Hier können sich besonders hohe Wertschwankungen an der Börse verstecken.

Fazit – Binäre Optionen, die Zukunft des Online Trading

Binäre Optionen können für Anleger ausgesprochen lukrativ sein. Es ist jedoch wichtig, dass man sich bereits vor der ersten Investition über binäre Optionen informiert. Man sollte die Vorteile, ebenso, wie die Nachteile kennen. Es besteht absolut die Chance, dass man Gewinne mit binären Optionen erzielen kann. Es ist jedoch wichtig, dass man gerade als Neuling, Verluste mit einkalkuliert und auf diese gefasst ist. Investieren Sie zu Anfang nur den Betrag, den Sie verschmerzen könnten. Des Weiteren ist ein guter Broker Voraussetzung für einen erfolgreichen Handel.

Bild: https://pixabay.com/de/illustrations/handel-forex-geschäft-diagramm-4847787/

von InsideTrading.de | Apr. 7, 2022 | InsideTrading

Wer wünscht sich das nicht, sein Geld in eine sichere Geldanlage zu investieren um am Ende Gewinne zu erzielen. Hierbei handelt es sich jedoch immer um eine eher 50/50 Chance. Setzt man auf das richtige Pferd, so darf man sich am Ende freuen. Wer jedoch daneben tippt, der kann unter Umständen alles verlieren. Viele Anleger sind oftmals eher zurückhaltend und ängstlich, was eine Investition angeht. Mit dem richtigen Wissen, einigen Vorkenntnissen und Unterstützung lässt sich jedoch in einen Milliardenmarkt investieren und man kann Gewinne erzielen. Investoren machen es fast täglich vor. Sie handeln und setzen auf das richtige Pferd. Es ist wichtig, wenn man an der Börse sein Glück versuchen möchte, dass man nicht einfach ins Blaue hinein investiert, sondern sich vorab Informationen einholt.

Für nähere Informationen sollten Sie diese Webseite lesen. Besonders beliebt sind Kryptowährungen, aber man sollte auch hier nicht einfach unüberlegt investieren. Es ist wichtig, dass man das Trading lernt. Sie benötigen einen guten Broker und sollte diese daher akribisch miteinander vergleichen. Gerate private Anleger setzen gerne auf Forex Trading. Aktien gehören sicherlich zu den bekanntesten Investitionsmöglichkeiten. Die Menschen kaufen und verkaufen Aktien bereits seit vielen Jahren, manchmal erfolgreich, manchmal mit Verlust. Trader lieben jedoch auch die sogenannten Optionen. Hierbei ist die Rede davon, dass es möglich ist sehr hohe Gewinne zu erzielen.

Ist es gefährlich zu traden?

Trading ist nichts anderes, als Wertpapiere zu kaufen und diese zu einem guten Zeitpunkt wieder zu verkaufen. Im besten Fall erfolgt der Verkauf mit Gewinn. Traden lässt sich eine ganze Menge. Sie können sich beispielsweise für den Bitcoin entscheiden, aber auch für den DAX. Aktien oder Währungen, alles ist hier möglich. Trading wird immer beliebter, doch ohne sich vorher gut zu informieren, kann man in eine Falle tappen. Das angelegte Geld ist verloren und man ärgert sich. Hier ist wichtig vorab etwas Zeit zu investieren und sich alle Möglichkeiten genau anzuschauen. Die Börse hat Anlegern viel zu bieten. Sie können in Rohstoffe, Aktien, Fonds und viele Dinge mehr investieren.

Es ist jedoch anzuraten, dass man sich für einen Markt entscheidet, wo man bereits im Vorfeld Erfahrungen sammeln konnte. Das Wissen, wie man letztendlich richtig tradet, dass kann man sich nach und nach aneignen. Sie sollte zu Anfang, um die Vorgehensweise besser verstehen zu lernen, einen Betrag investieren, den Sie bei Verlust verschmerzen können. Erst, wenn Ihnen die Vorgehensweise in Fleisch und Blut übergegangen ist, Sie einen vertrauensvollen Broker gefunden haben und Erfahrungen sammeln konnten, können Sie richtig loslegen. Es wartet ein Milliardenmarkt auf Sie und Sie können ein Stück vom Kuchen abbekommen, wenn Sie hier richtig vorgehen. Für Anfänger sind der CFD und der Forex Handel besonders gut geeignet. Die hier benötigten Finanzinstrumente sind nicht zu komplex, was den Handel vereinfacht. Besonders gut ist hier, dass die anfallenden Gebühren überschaubar sind, perfekt, um sich als Anfänger Wissen anzueignen. Trading ist keine langfristige Investition, dass sollte man wissen.

Bildquelle: https://pixabay.com/de/photos/börse-gewinne-aufschwung-3087396/

von Justin | März 29, 2022 | InsideTrading

FIRE steht für „Financial Independence, Retire Early“ und beschreibt eine Bewegung, der immer mehr Menschen anhängen. Bei diesem Lebensmodell geht es darum, früh in Rente zu gehen beziehungsweise zu einem frühen Zeitpunkt im Leben nicht mehr abhängig von der Erwerbsarbeit zu sein.

Dafür muss in der Gegenwart und in jungen Jahren sparsam gelebt werden. Um das Ziel zu erreichen, zum Beispiel mit 40, 45 oder 50 aufzuhören zu arbeiten, ist eiserne Disziplin wichtig. Die eigenen Ein- und Ausgaben detailliert festzuhalten, ist ein wichtiger Bestandteil dieses Lebenskonzepts. Schließlich will genau geplant werden, wie viel Geld eingeht und welche Summe nach Abzug aller Kosten übrig ist und zur Seite gelegt werden kann.

Geld wird nicht nur gespart, sondern auch angelegt

Dabei geht es nicht nur um das Sparen an sich, sondern das gesparte Geld wird im Rahmen der FIRE-Bewegung in der Regel auch angelegt. Schließlich wird Geld, das einfach nur auf dem Girokonto liegt, stetig weniger, insbesondere bei den stark steigenden Inflationsraten.

Es anzulegen und in verschiedene Assets zu investieren, ist daher die effektivere Variante, da das Geld auf diese Weise arbeiten kann und sich im besten Fall vermehrt. Ab einem gewissen Zeitpunkt soll es dann aus dem Depot entnommen werden, um davon leben zu können.

Auch interessant: Kostenloses Geschäftskonto – die besten Anbieter im Test.

Welche Assets eignen sich für die Geldanlage?

Am beliebtesten ist das Anlegen des Geldes in Aktien und ETFs. Die Auswahl breit gestreuter Indexfonds führt zu einer gut diversifizierten Anlage des eigenen Geldes, bei der auch größere Schwankungen langfristig gut ausgeglichen werden. Doch auch Kryptowährungen zu kaufen, ist Teil einer diversifizierten Anlagestrategie.

Der Gedanke beim Kauf von Kryptowährungen wie Bitcoin oder Ethereum ist derselbe wie beim Kauf von Aktien und ETFs. Das Geld wird angelegt und soll sich im besten Fall vermehren. Je breiter gestreut das Investment ist und je mehr Assets berücksichtigt werden, desto höher ist die Chance auf Rendite und desto besser ist das Risiko abgefedert. Das Investment in Kryptowährungen – speziell in die etabliertesten Akteure – wird oft mit Anlagen im Bereich Gold oder Fremdwährungen verglichen, da es vor allem auf mittel- und langfristige Sicht sinnvoll ist.

Wer erfolgreich investieren will, muss gut informiert sein

Der Unterschied zwischen dem Investment in Aktien und dem Investment in Kryptowährungen ist, dass bei Aktien ein Unternehmen dahintersteht, das Umsätze erwirtschaftet und etwas produziert. Somit werden Anleger direkt an der Wertentwicklung des Unternehmens beteiligt, was zum Beispiel auch über Dividendenausschüttungen erfolgen kann. Beim Bitcoin und anderen Kryptowährungen steht kein direkter Wert dahinter, sondern es handelt sich um eine Wette auf eine Wertsteigerung und auf die wachsende Akzeptanz und Verbreitung von Kryptowährungen.

Viele Experten räumen Bitcoin und Co eine glänzende Entwicklung ein, weshalb ein gut diversifiziertes Portfolio auch Kryptos enthalten kann. Entscheidend ist, dass das Investment nicht einseitig ist und dass es insbesondere gut durchdacht ist. Denn schließlich sind die Anhänger der FIRE-Bewegung darauf angewiesen, dass ihr Geld mit der Zeit mehr und nicht weniger wird, schließlich wollen sie von diesem Geld ab einem gewissen Punkt leben. Dafür müssen sie sich gut mit dem Thema Investieren auskennen und letztlich ihren Weg wählen, wie aus ihren eisernen Ersparnissen mit 40, 45 oder 50 Jahren so viel werden kann, dass es zur Finanzierung des täglichen Lebens ausreicht.

Freiheit ist das Ziel

Dabei geht es den meisten Anhängern der FIRE-Bewegung nicht um ein Leben in Saus und Braus. Sie wollen schlichtweg nicht mehr an die Verpflichtung, 40 Stunden pro Woche arbeiten zu müssen, gebunden sein, sondern ihr Leben unabhängig davon gestalten. Dabei gibt es sogar Anhänger der FIRE-Bewegung, die trotz des Erreichens ihrer Ziele noch weiterarbeiten. Durch finanzielle Sicherheit ist man allerdings deutlich flexibler und kann seinen Zeitaufwand reduzieren. Der Arbeit wird dementsprechend aus der eigenen Lust nachgegangen und nicht aufgrund von Notwendigkeit.

Das Thema Freiheit steht ganz oben bei den FIRE-Anhängern und dafür sind sie bereit, sich in der Gegenwart stark einzuschränken. Viele leben sogar frugal, das heißt, sie haben ihre Ausgaben auf das absolut Nötigste reduziert.

Was bedeutet Frugalismus?

Wer frugal lebt, verzichtet auf Konsum, kocht selbst, anstatt ins Restaurant zu gehen, fährt nicht in den Urlaub oder wählt den Campingplatz statt eines 4-Sterne-Hotels und kauft Kleidung Second Hand, statt jeden Monat die neuesten Sneaker zu shoppen.

Wer so reduziert lebt, braucht kein fünfstelliges Nettogehalt jeden Monat, um sich innerhalb von zehn bis 20 Jahren ein nennenswertes Vermögen aufzubauen. Selbstverständlich hilft ein großes Einkommen dabei, die eigenen Ziele schneller zu erreichen, aber es geht auch mit weniger Geld, solange die Disziplin sowie die Anlagestrategie stimmen.

Die FIRE-Bewegung ist nicht für jeden etwas, schließlich leben viele Menschen lieber in der Gegenwart ohne Einschränkungen und können sich nicht vorstellen, sich nur auf das absolut Nötigste zu beschränken. Doch wer einmal den Reiz der finanziellen Freiheit entdeckt hat und sich mit diesem Ansatz identifizieren kann, der kann versuchen für sich einen Mittelweg zu finden, zwischen einem schönen Leben in der Gegenwart und einer gut geplanten, unabhängigen Zukunft.

von InsideTrading.de | Feb. 22, 2022 | InsideTrading

Bei Gesprächen über dezentralisierte Finanzen und Kryptowährungen darf BTC nicht fehlen. Die Grundlage, der Begriff und die Merkmale von Bitcoin werden im White Paper erwähnt, aber die Währung hat ihr Versprechen nicht gehalten. Um alle Einzelheiten über den Handel mit Kryptowährungen zu erfahren, lesen Sie krypto bots. Jetzt scheint sich Bitcoin zu einem monetären Komplex zu entwickeln, während er früher nur als Mittel zum Geldverdienen angesehen wurde.

Es ist unbestreitbar, dass die Menschen eine Menge Geld mit bitcoin gemacht haben, aber es war für etwas anderes gedacht. Fresher wissen über die Existenz von bitcoin in der cryptocurrency Raum aber sind nicht bewusst, seine grundlegende Idee. Hier ist ein detaillierter Leitfaden für die kritische Kryptowährung.

Bitcoin ist eine Kryptowährung!

Kryptowährungen wie BTC verwenden ein robustes kryptografisches Netzwerk, um die Verschlüsselung und Skalierbarkeit des Netzwerks zu gewährleisten. Wenn Menschen von Bitcoin-Mining hören, verwechseln sie Bitcoin mit einer echten Währung. Aber sowohl Bitcoin-Mining als auch Bitcoin sind virtuelle Aspekte. Der bloße Transaktionsverlauf wird in das verteilte Hauptbuch hochgeladen. Der Prozess des Minings definiert den inneren Wert von Bitcoin. Die Grenzkosten für die Schaffung dieser virtuellen Münze spielen eine sehr wichtige Rolle.

Die Popularität von Bitcoin ist so immens, dass sie die Einführung von Tausenden von Altcoins angeheizt hat. Bitcoin läutete die Ära des dezentralen Finanzwesens ein, und viele Branchen erhielten die goldene Technologie Blockchain. Neben speziellen Kryptowährungen gibt es auch zahlreiche konkrete Blockchain-Projekte. Ripple und Ethereum sind hervorragende Beispiele für ein dediziertes Blockchain-Modell.

Das Wichtigste zum Mitnehmen!

Der Entwickler dieser virtuellen Münze ist völlig anonym. Bitcoin umfasst Attribute einer Fiat-Währung, hat aber auch erhebliche Unterschiede. Die virtuelle Münze Bitcoin wird vollständig in einem dezentralen Netzwerk verarbeitet und ausgeführt. Höhere Behörden regeln keinen Prozess im Zusammenhang mit Bitcoin. Allerdings haben höhere Behörden in vielen Regionen die Verwendung von virtuellen Münzen in ihrer Region verboten.

China, die Supermacht der Kryptowährungsbranche, hat zum Beispiel jede Entwicklung von Kryptowährungen hart bestraft. Selbst eine nominelle Kryptowährungsbörse ist in dem Land illegal. Die People Bank of China hat sich zum Ziel gesetzt, den Handel mit Kryptowhrungen weltweit zu unterbinden. Der Handel mit digitalen Währungen ist letztlich ein profitables Geschäft, aber einige Länder stufen dieses Geschäft als illegale Aktivität ein.

Peer-to-Peer-Netzwerk!

Zuvor gab es einige digitale Währungen, aber keine dieser digitalen Währungen hatte einen Hinweis auf ein Peer-to-Peer-Netzwerk. Unbestreitbar gab es die Technologie schon lange, aber erst Satoshi Nakamoto kam auf die Idee, diese Technologie für ein Geldsystem einzuführen. Das Peer-to-Peer-Netzwerk sieht einen sofortigen Austausch vor.

Ähnlich wie das herkömmliche Bankensystem hat das Peer-to-Peer-Netzwerk seine Prüfer für die Transaktionen. Diese Prüfer haben überlegene Mining-Maschinen und sind für die Genehmigung jeder Transaktion, die im Netzwerk ausgeführt wird, zuständig. Diese Prüfer verdienen ebenfalls Geld mit der Genehmigung der Transaktionen.

Für jeden Stapel validierter Transaktionen erhalten die Miner eine Belohnung. Im Gegensatz zu herkömmlichen Papierwährungen ist das Angebot von Bitcoin begrenzt. Wenn Bitcoin-Wale und andere Investoren eine Erhöhung des maximalen Angebots dieser virtuellen Münze genehmigen, wird das Angebot steigen. Dies wird jedoch zu einem Einbruch des Marktwerts von bitcoin führen. Die Miner können nur noch 10 % des maximalen Bitcoin-Angebots abbauen.

Bitcoin schürfen!

Wie oben beschrieben, verwirrt das Mining die Menschen über die Grundlagen von Bitcoin. Aber ähnlich wie bei Bitcoin ist auch das Mining von Bitcoin ein webbasierter Prozess. Beim Mining sind die Miner für die Prüfung von Kryptowährungsbörsen und Transaktionen auf der Blockchain verantwortlich. Stellen Sie sich das Mining als ein Rennen zwischen den anderen Minern vor, bei dem derjenige oder diejenige Gruppe, die eine ganze Reihe von Transaktionsdatensätzen verifiziert, BTCs als Belohnung erhält.

Die Belohnung fr die Validierung eines kompletten Stapels von Transaktionen innerhalb eines bestimmten Zeitlimits von 10 Minuten ist derzeit sehr lukrativ. Sie beträgt 6,25 BTC mit einem bestimmten Betrag an Transaktionskosten. Man könnte sich fragen, wenn die Belohnungen für das Bitcoin-Mining so lukrativ sind, warum dann die Leute Bitcoin als unrentables Unternehmen bezeichnen.

Laut dem White Paper dieser virtuellen Münze ist es möglich, Transaktionen mit jedem Computer zu prüfen, aber in Wirklichkeit braucht man eine robuste, maßgeschneiderte Mining-Maschine im Wert von Tausenden von Dollar. Einem Mining-Pool mit Low-End-Computern beizutreten, lohnt sich heutzutage auch nicht mehr.

Der oben genannte Teil ist ein vollständiger Überblick über bitcoin.

Foto von RODNAE Productions von Pexels

von InsideTrading.de | Jan. 21, 2022 | InsideTrading

Mit dem lieben Geld richtig zu haushalten, stellt sich oftmals als gar nicht so einfach heraus. „Wie gewonnen, so zerronnen“ kommt es einem oft vor, wenn am Monatsende statt des erhofften Plus fürs eigene Sparschwein nur gähnende Leere im Portemonnaie übrig bleibt. Oder sich sogar schon lange vor der nächsten Lohnzahlung rote Zahlen auf dem Kontoauszug zeigen. Nicht wenige Menschen im Bundesgebiet fürchten sich regelrecht davor, an Ihren Briefkasten zu gehen, weil Sie dort erfahrungsgemäß jede Menge Rechnungen bis hin zu Mahnungen erwarten. In dieser dauernden Anspannung zu leben, stellt eine große körperliche und psychische Belastung dar, die es unbedingt zu vermeiden gilt.

Auch wenn es auf den ersten Blick vielleicht gar nicht so erscheint, kann man glücklicherweise selbst sehr viel aktiv dazu beitragen, die eigenen Ausgaben im Rahmen des Möglichen zu halten. Doch nicht nur das – wer sich richtig gut organisiert und an den passenden Stellen spart, kann sogar regelmäßig etwas für später anlegen und sich darüber hinaus auch mal etwas Besonderes leisten.

Doch wie gelingt es einem, den Überblick zu behalten? Und an welchen Stellen können Sie noch heute damit anfangen, Ihre Ausgaben zu drosseln?

Analyse der wirtschaftlichen Ist-Situation vornehmen

Genaugenommen ist die Sache ganz einfach: Sie müssen zunächst einmal wissen, wie viel Geld Ihnen überhaupt zur Verfügung steht. Dafür empfiehlt es sich, Kalkulationen pro Monat anzustellen, denn so lassen sich die Ausgaben am übersichtlichsten betrachten.

Im ersten Schritt werden hierfür die eigenen Einnahmen aufgelistet, die normalerweise zu einem Großteil aus dem monatlichen Nettolohn bestehen. Doch auch weitere Geldzuflüsse sind denkbar. Vielleicht haben Sie eine größere Sparsumme angelegt, die gewisse Zinsen abwirft, erhalten Zahlungen für ein untervermietetes Zimmer, werden vom Staat unterstützt oder haben noch einen kleinen Nebenjob auf Stundenbasis. Schreiben Sie alles kleinlich auf und rechnen Sie einmalige Zahlungen wie Urlaubs- oder Weihnachtsgeld einfach ebenfalls auf 12 Monate herunter. Die linke Seite der Gegenüberstellung wäre damit bereits geschafft.

Nun geht es an den wesentlich aufwändigeren Part, nämlich daran, sämtliche Ausgaben auf der rechten Hälfte zu sammeln und zu addieren. Starten Sie mit denjenigen Posten, die Sie ganz leicht einsetzen können: Monatliche Miete samt Nebenkosten, Telefongebühren, Versicherungsprämien, Monatskarten für die öffentlichen Verkehrsmittel oder auch Leasingraten, laufende Verträge wie die Mitgliedschaft im Fitnessstudio, Zeitungsabonnements, Streaming-Dienste, etc. Wenn Sie diese nicht auf Anhieb zusammen bekommen, hilft hier bereits ein Blick auf Ihre Kontoauszüge.

Alle Ausgaben erfassen

Blättern Sie dabei auf jeden Fall durch ein komplettes Kalenderjahr, denn manche Zahlungen fallen nur einmalig an, wie beispielsweise der Jahresbetrag für den Sportverein. Sie werden überrascht sein, wie viel insgesamt zusammenkommt. Tatsächlich machen wir uns über diese laufenden Ausgaben oftmals zu wenige Gedanken. Steht es aber erst einmal schwarz auf weiß da, fragt man sich automatisch, ob all das wirklich vonnöten ist. Wird das Netflix-Konto tatsächlich regelmäßig genutzt? Bringt das bestellte Magazin so viel Freude?

Achten Sie außerdem darauf, auch an eventuelle Kredite zu denken. Wenn Sie momentan Raten für den Kauf des Flachbildfernsehers oder Motorrollers abstottern, müssen diese hier unbedingt ebenfalls aufgeführt werden.

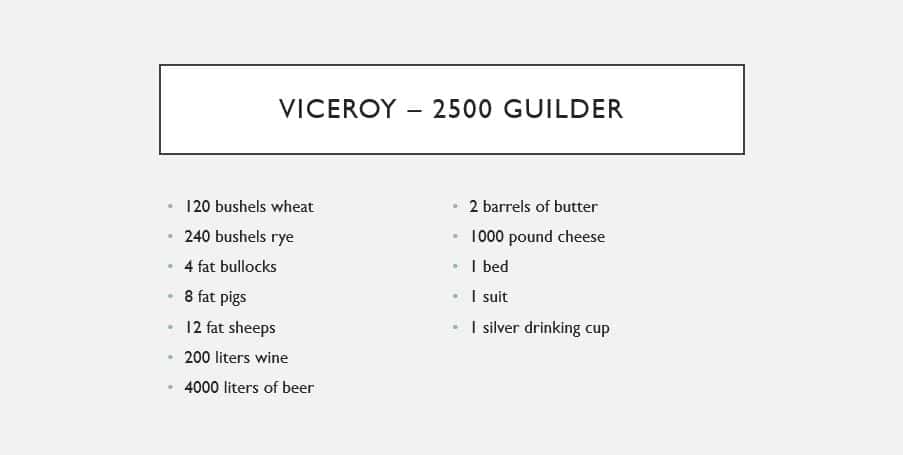

Nun fehlen noch die variablen Kosten, die jeden Monat etwas anders ausfallen: Ihre Ausgaben für Lebensmittel, Pflegeprodukte, Benzin, Haustierbedarf, Ausgehen, Hobbys, Kleidung und vieles mehr. Wie viel Benzin verfahren Sie im Monat? Wie oft gehen Sie aus? Und geben Sie hin und wieder Geld für Luxusartikel aus? Gucci, Versace oder andere teure Marken? All diese Posten kann niemand einfach so ohne Vorbereitung aus der Erinnerung auflisten. Führen Sie deswegen einige Monate am Stück ganz strikt eine Art Haushaltsbuch, in dem Sie penibel jeden Euro vermerken. Das mag anstrengend sein, lohnt sich aber allemal für ein aussagekräftiges Ergebnis.