Immer wieder greifen Anleger und Sparer auf Fonds bzw. Investmentfonds (beide Begriffe meinen dasselbe) zurück. Die Freude ist dann meistens am Ende des Jahres groß, wenn Ihnen Ihr Bank- oder Vermögensberater voller Stolz berichtet: „Ihr Fonds hat im vergangen Jahr eine Rendite von 7 Prozent erzielt“. Bedeutet das aber, dass aus Ihren 1000 EUR Startkapital jetzt 1070 EUR wurden?

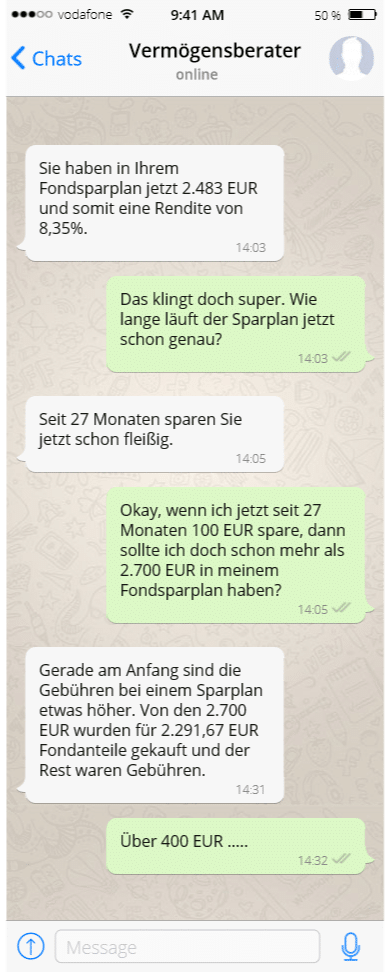

Gesprächsprotokoll zwischen einem Vermögensberater und einem Kunden. Die Zahlen beruhen auf wahrer Begebenheit.

Wenn Vermögensberater über Fondsrendite sprechen.

Gesprächsprotokoll: Vermögensberater vs. Kunden

Berater: Sie haben in Ihrem Fondssparplan jetzt 2.483 EUR und somit eine Rendite von 8,35%.

Kunde: Das klingt doch super. Wie lange läuft der Sparplan jetzt schon genau?

Berater: Seit 27 Monaten sparen Sie jetzt schon fleißig.

Kunde: Okay, wenn ich jetzt seit 27 Monaten 100 EUR spare, dann sollte ich doch schon mehr als 2.700 EUR in meinem Fondssparplan haben?

Berater: Gerade am Anfang sind die Gebühren bei einem Sparplan etwas höher. Von den 2.700 EUR wurden für 2.291,67 EUR Fondsanteile gekauft und der Rest waren Gebühren.

Kunde: Über 400 EUR…

Fonds – Fluch oder Segen?

Das Schöne an einem solchen Investmentfonds besteht doch in der Leichtigkeit der Geldanlage. Die 50, 100, 200 oder sogar 500 EUR werden jeden Monat einfach automatisch von dem Konto abgebucht und investiert. Weitere Vorteile von Fonds sind unter anderem, dass man sein hart erarbeitest Geld in die Hände eines vermeintlichen Profis gibt und dieser das Geld diversifiziert anlegt.

Gerade das monatliche Investieren kann aber auch schnell zu einem Nachteil werden. Der Grund hierfür ist die fehlende Übersicht. Oder haben Sie die Rendite schon einmal nachgerechnet. Jeden Monat bekommt der Fondsverwalter sein Geld, aber wieviel habe Sie nach drei Jahren eingezahlt und was ist dieses Investment heute wert.

| Eingezahlte Summe |

Investierte

Summe |

Vermeintliche Rendite |

Rendite |

| 3.600,00 | 3.428,64 | 4,00 % | – 0,65 % |

| 3.600,00 | 3.428,64 | 5,00 % | + 0,36 % |

| 3.600,00 | 3.428,64 | 6,00 % | + 1,38 % |

Die Tabelle zeigt drei Fondssparpläne mit unterschiedlichen Renditen. Alle Sparpläne wurden über 3 Jahr mit einem monatlichen Investmentbetrag von 100 EUR bespart. Als Ausgabeaufschlag wurden wie branchenüblich 5 Prozent angenommen und die Verwaltungsgebühren beliefen sich in den Beispielen auf 1,5%.

Diese drei Beispiele und auch die Konversation weiter oben zeigen, dass man gerade die Kosten bei Fonds und Fondssparplänen im Auge behalten muss. Nachfolgend möchte ich eine Übersicht aller Kosten darstellen, sodass Sie für Ihr nächstes Gespräch mit Ihrem Bankberater bzw. Vermögensberater gewappnet sind.

Welche Kosten entstehen durch Fonds?

Die Kosten eines Fonds werden in die folgenden Kategorien aufgeteilt: der Ausgabeaufschlag, die Verwaltungsgebühren, die Depotgebühren, die Performance Fee, die Transaktionskosten und die sonstigen Kosten.

Ausgabeaufschlag:

Die Höhe des beim Kauf fälligen Ausgabeaufschlags hängt von der Form des Investmentfonds ab. Bei Geldmarktfonds kann er mit einem typischen Wert von einem Prozent deutlich geringer ausfallen als beispielsweise bei Aktienfonds, bei welchen er nicht selten fünf Prozent beträgt. Bei einer monatlichen Sparrate von 100 Euro werden also beim Geldmarktfonds Anteile im Wert von 99,01 Euro erworben, wohingegen beim Aktienfonds nur Anteile für 95,24 Euro gekauft werden können (100 Euro = 101% bzw. 105%). Die Fondsanteile werden an die Fondsgesellschaft und nicht direkt am Markt verkauft. Selten wird daher zusätzlich ein Rücknahmeabschlag erhoben.

Verwaltungsgebühr:

In der Regel werden null bis zwei Prozent als Verwaltungsgebühr erhoben. Oftmals ist sie umso höher je geringer der Ausgabeaufschlag ist. Sie wird jährlich oder monatlich aus dem Fonds bezahlt. Liegt der Fondswert beispielsweise bei 20.000 Euro und die Gebühr 1,5%, wird ein Betrag von 300 Euro jährlich bzw. 25 Euro monatlich fällig. Das neue Fondsvermögen ist gleichzeitig auf 19.700 Euro gesunken.

Depotbankgebühr:

Das Vermögen des Fonds wird von der Investmentgesellschaft bei einer Depotbank hinterlegt, die für das Führen des Depots eine Gebühr erhebt. Diese wird normalerweise aus dem Fondsvermögen entrichtet.

Performance Fee:

Ist die Entwicklung eines aktiv gemanagten Fonds besser als der vorher festgelegte Vergleichsindex, wird die erfolgsabhängige Performance Fee fällig. Hier einmal eine Beispielrechnung: Die Performance Fee beträgt 20%. Das Fondsvermögen liegt bei 20.000 Euro. Der Fonds hat in diesem Jahr 6%, der Vergleichsindex hat 4% erzielt. Von den zusätzlich erzielten 400 Euro (2% von 20.000 Euro) erhält die Gesellschaft 80 Euro bzw. 20%.

Der Fonds hat in diesem Jahr sechs Prozent Plus gemacht, der Vergleichsindex nur vier Prozent. Das Mehr an Rendite von zwei Prozent sind 400 Euro. Davon bekommt die Gesellschaft 20 Prozent, also 80 Euro.

Die Investmentgesellschaft partizipiert also am besseren Abschneiden im Vergleich zum gewählten Vergleichsindex, beteiligt sich aber nicht zwangsweise auch an Verlusten. Zusätzlich ist folgendes Szenario möglich: Der Vergleichsindex hat 5% an Wert verloren, der Fond hat mit -3% dennoch besser abgeschnitten. Auch in diesem Fall lässt sich die Investmentgesellschaft die bessere Performance über die Performance Fee vergüten.

Transaktionskosten:

Findet im Fonds eine Umschichtung statt – einige Wertpapiere werden verkauft andere dafür gekauft – müssen die Anleger Transaktionskosten bezahlen. Die Transaktionskosten sind umso höher je häufiger umgeschichtet wird – und mit ihnen schwindet die Rendite. Oftmals ist es aufgrund mangelnder Transparenz schier unmöglich die genaue Höhe der Transaktionskosten zu beziffern.

Sonstige Kosten

Bei der Erhebung von sonstigen Kosten ist die Fantasie der Investmentgesellschaft riesig. Rechtliche Grenzen gibt es kaum. So wird beim Kauf ein Ausgabeaufschlag und zusätzlich beim Verkauf ein Rücknahmeabschlag fällig. Verleiht der Fonds Wertpapiere und verdient dadurch Geld, wird eine zusätzliche Gebühr erhoben. So könnten wir hier noch weitere Gebühren nennen, die sich eigentlich jeder Grundlage entziehen. Um herauszufinden, welche sonstigen Gebühren anfallen, müssen die Fondsunterlagen genau geprüft werden. Beim Vergleich der anfallenden Kosten der verschiedenen Fonds kann die Total Expense Ratio (TER) bzw. die Gesamtkostenquote ausschlaggebende Informationen liefern. Auch wenn die TER für Transparenz sorgen soll, ist das nur teilweise der Fall, da nicht alle Kosten wie beispielsweise der Ausgabeaufschlag oder die Performance Fee enthalten sind.

Was kostet ein Fonds?

Fonds erreichen oft eine stattliche Rendite, die einem das Wasser im Mund zusammenlaufen lässt. Jedoch sind diese Angaben mit großer Vorsicht zu genießen. Was ein Anleger unbedingt verstehen sollte, ist, dass die Fondsgesellschaft als erstes bezahlt wird. Sie nimmt sich etwas von Ihrer Zahlung und nur von einem Teil Ihrer Zahlung werden anschließend Anteile gekauft. Zusätzlich werden dann alle weiteren anfallenden Gebühren auch von noch von dem Fondsvermögen abgezogen. Um einen sehr guten Eindruck für die Kosten eines Fonds zu erhalten, hilft ein Fonds-Rechner. Einen sehr guten Rechner, den ich bei meiner Recherche für diesen Artikel gefunden, wird zum kostenlosen Download von der Verbraucherzentrale (https://www.verbraucherzentrale.de/fonds-kostenrechner) angeboten. Diesen habe ich auch für die Beispiele in der Tabelle verwendet.

Tricks und Kniffe der Branche

Ein weiterer Trick der Fondsgesellschaften ist die Werbung mit vergangen Renditen und „Kursgewinnen“. So werden beispielsweise viele Fonds mit einem recht kleinen Anlagevolumen risikoreich gemanagt. Sollten diese dann überdurchschnittlich gut performen, werden sie der Öffentlichkeit vorgestellt und beworben. Das mit einem 10 mal oder sogar 1.000 mal größerem Anlagevolumen dann keine außerordentlich guten Rendite erzielt werden, ist keine Überraschung. Dennoch ist die Overall Performance im Durchschnitt auch noch einige Jahre später sehr beeindruckend und das obwohl Sie schon seit einigen Jahren eine geringe Rendite erziehlen.

Zusammenfassung:

Fonds sind eine Möglichkeit sein Geld anzulegen, aber nicht unbedingt die Beste. Der ausschlaggebende Vorteil liegt darin, dass Ihr Geld jeden Monat vom Konto abgeht und Sie nichts weiter tun müssen. Des Weiteren brauchen Sie keinerlei Vorwissen und müssen sich auch nicht weiter mit dem Thema beschäftigen. Vielen ist die Rendite hier sogar ziemlich egal, da sonst man gar nichts gespart hätte. Getreu dem Motto: Mit vollen Händen zum Fenster raus (Was auf dem Konto ist, kann auch ausgegeben werden).

Dennoch sollte man die Kosten im Blick halten, schauen wie lange es den Fonds schon gibt und seine vermeintlichen Renditen kritisch hinterfragen.

Alternativen zu Fonds

Wer sich etwas mit dem eigenen Geld beschäftigen möchte und nach Alternativen sucht, der findet auf unserer ETF-Seite alles zu dem Thema und kann sich über die richtige Kombination von ETFs informieren – So schlagen Sie den Markt ohne hohe Gebühren für viele Zwischenhändler (Berater, Fondsverwalter, Bank, usw.) zu zahlen.