Gerade für den privaten Sparer, der sich nicht schon seit Jahren mit dem Finanzmarkt beschäftigt, ist es schwierig den richtigen Ansatz zu finden. Damit ihr dem Finanzberater eures Vertrauens nicht gleich alles glauben müsst, haben wir mal einiges vorbereitet.

Die Ausreden

Vor allem drei AUSREDEN sorgen dafür, dass Interessierte es immer wieder schaffen sich mit dem Thema Investieren beziehungsweise Sparen nicht weiter zu beschäftigen. Mein Platz eins „Ich habe nicht genügend Geld“, Platz zwei „Das Risiko ist viel zu groß“ und auf Platz drei „Aktuell steht der Markt viel zu hoch, um zu starten“.

Es gibt eine Vielzahl von Ansätzen und Möglichkeiten, um „perfekte“ Einstiege und Kaufmöglichkeiten zu finden. In diesem Artikel wollen wir „4 einfache und auch relativ drastische“ ETF-Sparpläne einmal mit einander vergleichen und ich kann euch versprechen, das Ergebnis wird überraschend sein.

Der Grundgedanke ist, dass wir langfristig investieren. Zu Zeiten „günstiger“ Kurse kaufen wir und zu Zeiten „hoher“ Kurse setzen wir die Käufe aus. Dabei gilt, dass wir jeden Monat einen Betrag von 33 EUR „sparen“, welchen wir auf einem Tagesgeldkonto parken auf dem es nicht verzinst wird. Das Geld könnte genauso gut auch auf einem Geldmarktkonto oder am Anleihenmarkt investiert werden. Zum besseren Verständnis wird in diesem Versuch aber das nicht investierte Geld nicht verzinst.

In den verschiedenen Versuchen wird das Geld vom Tagesgeldkonto dann entweder direkt investiert oder dort angespart, wenn unsere Indikatoren den aktuellen Preis als zu teuer darstellen. Des Weiteren investieren wir unser Geld in dem wir einen DAX-ETF (ETFs: Warren Buffetts Investment-Tipp) kaufen. Dabei fallen meist keine Gebühren an. Es kann immer die gesamte Summe ohne Rest investiert werden. Im Gegensatz zu einem normalen Fond kann hier die gesamte Summe investiert werden. Es schneidet sich vorher kein Manager und/oder Berater einen Teil vom Kuchen ab. Vor- und Nachteile von ETFs.

Der ETF-Sparplan im Überblick:

Index Sparplan

Wir investieren jeden Monat einen Betrag von 33 EUR. Hierbei handelt es sich um einen ganz normalen ETF-Sparplan.25% Abstand vom Hoch

Wir kaufen nur dann, wenn der aktuelle Preis mindestens 25% unterhalb des letzten Hochs ist. Wenn es zu diesem Szenario kommt, kaufen wir jeden Monat für 100 EUR anstatt für 33 EUR. Dieses Szenario kommt nicht so häufig vor. Daher haben wir genügen Geld auf unserem Tagesgeldkonto, um dieses zu realisieren.

720 SMA

Dieser Ansatz kauft immer dann, wenn der Kurspreis des ETFs unterhalb des Durchschnittspreises der letzten 720 Handelstage liegt. Kommt es zu diesem Szenario, werden jeden Monat wieder 100 EUR investiert.2 Jahres Tief

Bei diesem Ansatz werden nach einem Erreichen des 2-Jahrestiefs jeden Monat DAX-ETFs für 100 EUR gekauft und zwar für die nächsten 12 Monate. Entsteht innerhalb des Jahres (12 Monate) ein neues Tief, verlängert sich der Investitionszeitraum um ein weiteres Jahr.

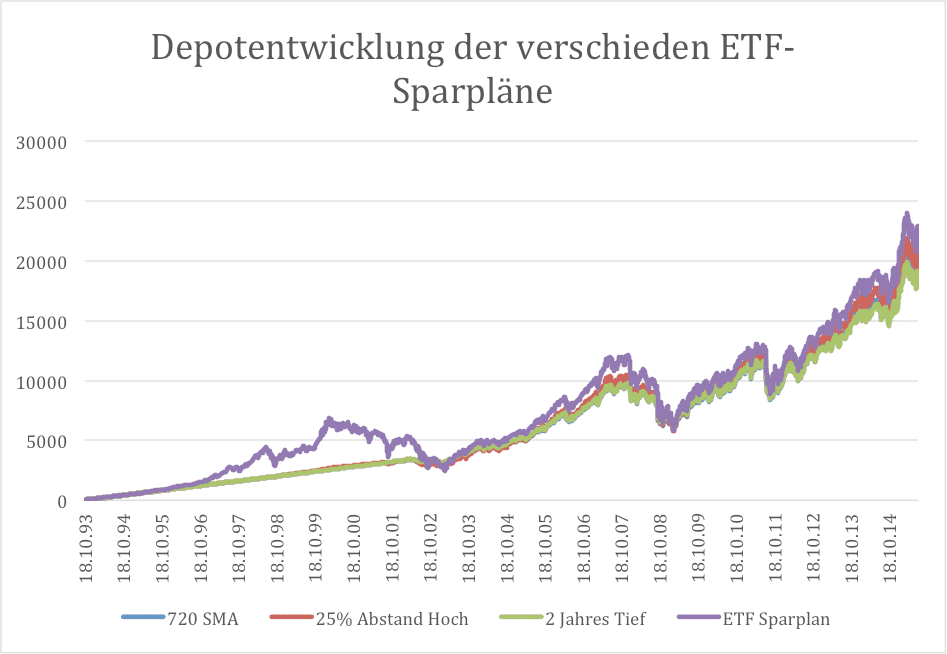

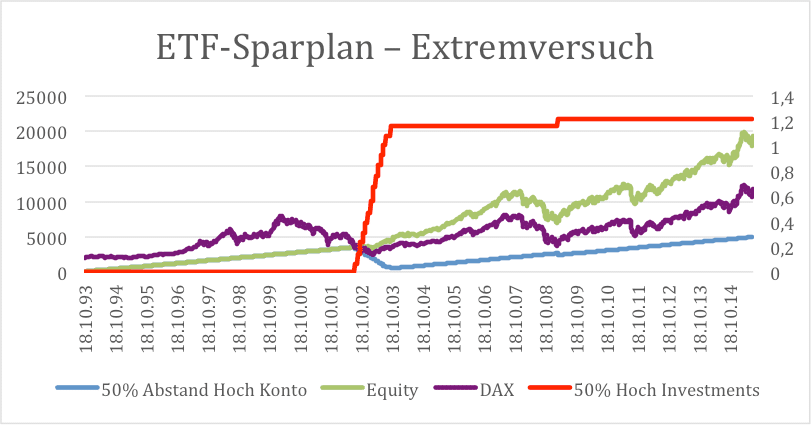

Die Grafik 1 zeigt die Kontoentwicklung der vier verschiedenen Szenarien. Als Beginn der Investition gilt das Jahr 1993. Somit schauen wir auf einen Investitionszeitraum von 22 Jahren zurück. In diesem Zeitraum wurde durch den ETF Sparplan ein Kontostand von 22.108,80 EUR, durch die Strategie 25% Abstand vom Hoch 20.346,62 EUR, mit der 720 SMA Strategie 19.166,60 EUR und durch das Investieren nach einem 2 Jahres Tief 18.627,28 EUR erzielt.

Die Grafik 1 zeigt die Kontoentwicklung der vier verschiedenen Szenarien. Als Beginn der Investition gilt das Jahr 1993. Somit schauen wir auf einen Investitionszeitraum von 22 Jahren zurück. In diesem Zeitraum wurde durch den ETF Sparplan ein Kontostand von 22.108,80 EUR, durch die Strategie 25% Abstand vom Hoch 20.346,62 EUR, mit der 720 SMA Strategie 19.166,60 EUR und durch das Investieren nach einem 2 Jahres Tief 18.627,28 EUR erzielt.

Erworbene Anteile am DAX

Bei jeder Strategie ist es nicht nur wichtig zu wissen, wie viel wir am Ende eines Investitionszeitraums auf dem Konto haben. Für die zukünftige Entwicklung eines Kontos ist es mindesten genauso interessant, wie viele Anteile von einem Produkt zu welchem Preis erworben wurden.

Da wir eine Strategie haben, die jeden Monat kauft und drei Strategien haben, die nur investieren wenn uns der Einstieg vergleichsweise günstig erscheint, müssen die nachfolgenden Werte betrachtet werden. Gerade für die zukünftige Entwicklung eines Depots wollen wir nicht ständig über Barvermögen verfügen, sondern unser Geld für uns arbeiten lassen. Nachfolgend ist die Rede von „DAX-Anteilen“. Das ist nicht ganz korrekt formuliert, da der DAX ein Index ist und man einen Index nicht kaufen kann. Es sind also die ETF-Anteile gemessen am Punktwert des Index gemeint.

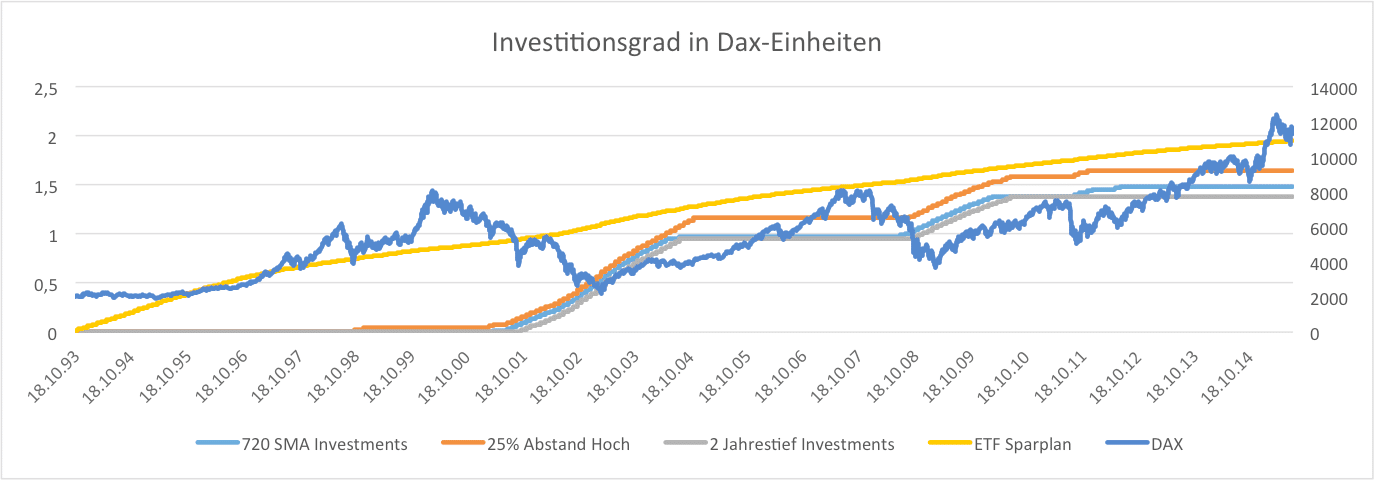

Die Grafik 2 zeigt auf der linken Seite, gemessen am Punktestand des Index, die erworben „ETF-Anteile“. Auf der rechten Seite der Grafik sind die Punkte des Index dargestellt.

Die Grafik 2 zeigt auf der linken Seite, gemessen am Punktestand des Index, die erworben „ETF-Anteile“. Auf der rechten Seite der Grafik sind die Punkte des Index dargestellt.

Im Vergleich der Ansätze lässt sich eindeutig erkennen, dass der Sparplan die meisten „Dax-Anteile“ im betrachteten Zeitraum erworben hat. Die anderen Ansätze haben weniger Einstiege gefunden. Durch das relativ seltene Investieren verfügen die anderen Ansätze über ein größeres Barvermögen.

Der Extremversuch

Es heißt immer wieder „Der Markt ist aktuell zu teuer und ich warte noch mit meinen Investitionen, bis dieser wieder weiter runter kommt“. Aus diesem Grund haben wir mal einen Extremversuch durchgerechnet. Bei diesem Versuch üben wir uns noch weiter in Geduld und kaufen nur dann, wenn der Markt um 50% gefallen ist. Das heißt, wir kaufen jeden Monat Anteile, solange der Markt 50% unter seinem letzten Alltime-High liegt. Das würde für den DAX beispielsweise bedeuten, dass wir nur investieren, wenn dieser von 9.000 Punkte auf 4.500 Punkte gefallen ist. Da dies nur selten der Fall ist, investieren wir jeden Monat 250 EUR, sparen aber weiterhin 33 EUR im Monat an.

In Grafik 3 sind die Entwicklung des Extrem-Sparplanes in grün, die Anteile am DAX in rot, die Tagesgeldentwicklung des Extremversuches in blau und der DAX-Chart in lila dargestellt. Die linke Seitenachse zeigt den ETF Anteil-Wert, DAX bzw. Kontostand, die rechte Achse spiegelt die Anzahl an DAX-Anteilen, die wir durch unseren Sparplan erworben haben, wider. Ein Wert von beispielsweise 0,9 bedeutet, dass wir aktuell ETF-Anteile im Wert von 0,9 mal dem aktuellen Dax Stand besitzen.

Die Kaufzeitpunkte sind also sehr gut gewählt worden, da der Ansatz die Wendepunkte im Dax gut getroffen hat. Es gibt im Vergleich mit dem normalen Sparplan, der in Grafik 1 gezeigt wurde, keine Outperformance. Das Tagesgeldkonto (blau) verläuft bis zum 18.10.2002 identisch mit der Equity-Kurve des Extremversuchs (grün). Die Equity-Kurve ergibt sich aus der Summe des Tagesgeldkontos und des Depots (zu diesem Zeitpunkt noch 0 EUR). Da der Dax dann um mehr als 50% eingebrochen ist, kam der Extrem-Sparplan zum Einsatz. Wir haben monatlich für 250 EUR ETF-Anteile gekauft, bis das Kapital auf dem Tagesgeldkonto verbraucht war. Das ist am Anstieg der roten Kurve und dem kurzzeitigen Abfall der blauen Kurve deutlich zu erkennen.

Das Ergebnis unseres Extremversuchs ist eine Gesamtentwicklung von 18.807,47 EUR (grün). Davon liegen 4.962,00 EUR noch auf dem Tagesgeldkonto (blau) und wurden nicht investiert. Im Vergleich zu dem normalen Sparplan (22.108,80 EUR, siehe Grafik 1) zeigt dieser Versuch, dass sich das Aussetzen des Sparplan zugunsten der Investition in „günstigen“ Zeiten nicht lohnt. Zudem haben wir im Vergleich mit allen Versuchen die geringste Anzahl an DAX-Anteilen erworben.

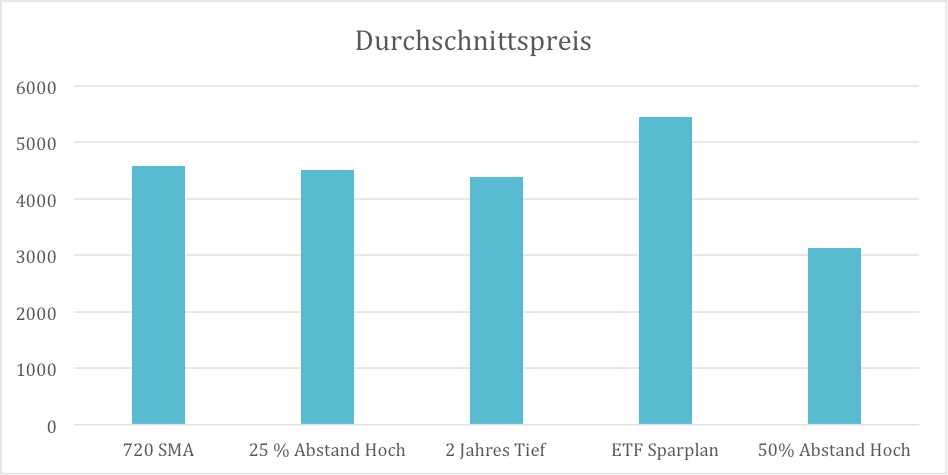

Die Grafik 4 gibt den Preis an, der bei den 5 verschiedenen Szenarien für einen „DAX-Anteil“ bezahlt wurde. Die Achse auf der linken Seite gibt hierbei den Betrag in Euro an.

Auf den ersten Blick lassen sich hier zwei Ausreißer beobachten: Der „Sparplan“ hat mit 5.454,59 EUR am meisten für jeden Anteil bezahlt. Der Ansatz „50% Off High“ konnte mit 3.135.48 EUR die Anteile am billigsten einkaufen.

Zusammenfassung unseres Versuchs

Im Vorfeld habe ich über die Top 3 der Ausreden geschrieben, warum man nicht mit dem Investieren beginnt. Ich habe euch versprochen, dass ich diese widerlegen werde. Betrachten wir erst einmal nur die Kontoentwicklung, dann fällt sehr schnell auf, dass der Sparplan unschlagbar ist. Wir haben in unserem Betrachtungszeitraum eine Rendite von 154,73 % bei einer Sparrate von nur 33 EUR im Monat erzielt.

(Rechnung: 263-Monatssparraten à 33 EUR = 8.679,00 EUR;

Schlussstand des Sparplans war 22.108,80 EUR;

Rendite = 22.108,80/8.679,00-1=1,5473 ~ 154,73%)

Ich habe nicht genügend Geld

Der Punkt eins der Ausreden „Ich habe nicht genügend Geld“ ist widerlegt. Der Sparplan zeigt, dass kein großes Vermögen vorhanden sein muss, um mit dem Investieren zu starten.

Das Risiko ist viel zu groß

Zu dem Platz 2 der Ausreden „Das Risiko ist viel zu groß“ lässt sich sagen, dass das Risiko bei einer Index-Investition sehr gering ist. Der Grund hierfür ist, dass man durch einen Zusammenschluss mit anderen Investoren in viele Aktien gleichzeitig investieren kann. Der zugrundeliegende Index gibt dabei vor, in welche Aktien investiert wird und welche Gewichtung gilt. Zudem ist das von uns gewählte Produkt ein „ETF“, sodass keinerlei Managementgebühren anfallen. Ein weiterer Vorteil ist, dass die Performance eines ETFs nicht von den Entscheidungen eines Fond-Managers abhängig ist. In dem Artikel „Das ETF 1×1 – Vorteile, Nachteile, Kosten, Gebühren & eine Kaufanleitung“ erfahren Sie alles ,was Sie über ETFs wissen müssen.

Aktuell steht der Markt viel zu hoch, um zu starten

Vor allem der Extremversuch hat sicher geholfen, die Ausrede „aktuell steht der Markt viel zu hoch, um zu starten“ einmal zu hinterfragen. In unserem Betrachtungszeitraum wurde deutlich, dass für jemanden, der mit dem Investieren startet und über keinerlei Kapital verfügt, der ETF-Sparplan der richtige Weg ist. Der gesunde Menschenverstand geht oft davon aus, dass wir nur dann investieren sollten, wenn der Markt stark gefallen ist. Hierbei wird oft einfach vergessen, dass wir in den letzten Jahren immer mehr Bewegung in den Märkten verzeichnen (ein ständiges Auf und Ab). Es ist keine Seltenheit mehr, dass zum Beispiel der DAX in 2 bis 3 Monaten um mehrere tausend Punkte fällt, um nur wenig später ein neues Allzeithoch auszubilden.

Dem klassischen ETF-Sparplan sind solche Bewegungen egal, da immer Anteile für 100% der Summe gekauft werden. In teuren Marktphasen werde weniger Anteile erworben und in einem günstigen Bärenmarkt werden dem Depot mehr Anteile gutgeschrieben. Dieses Phänomen nennt sich Cost average Effect (Durchschnittspreis).

Warum man sich dennoch mit dem Investieren beschäftigen sollte.

Der ETF-Sparplan hat zum Ende unseres Versuches den höchsten Depotstand verzeichnet und dennoch können wir hier ein kleines „Aber“ finden. Bei der Betrachtung des Durchschnittspreises (Grafik 4) fällt auf, dass wir bei keinem anderen Ansatz mehr für unsere ETF-Anteile bezahlt haben. Weiterhin ließ sich beobachten, dass wir „logischerweise“ bei dem Extremversuch die günstigsten Einstiege gefunden haben. Der Grund hierfür liegt auf der Hand, denn wir haben nur dann investiert, wenn der Markt „extrem“ günstig war.

So schlagen wir den ETF-Sparplan

Ausgehend davon, dass wir in fallenden Märkten weniger für unsere Anteile zahlen und somit mehr für unser Geld bekommen, haben wir nach besseren Alternativen gesucht.

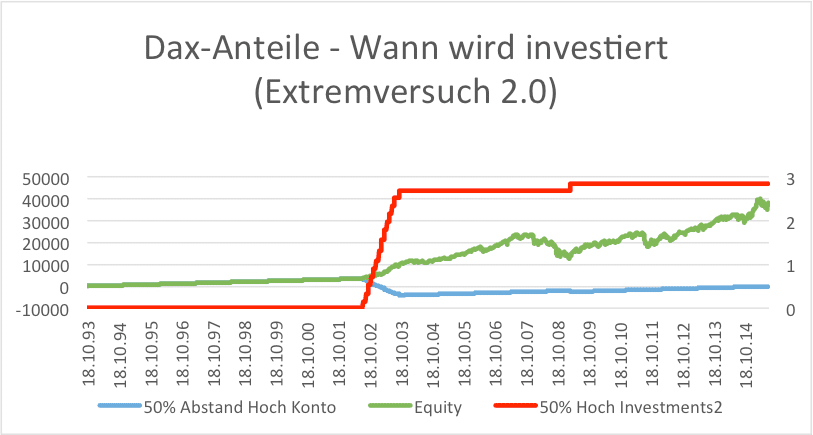

Schauen wir uns die Grafik 3 noch einmal genauer an. Es fällt auf, dass wir in den „wichtigsten Krisen“, in denen wir hätten viele Anteile für wenig Geld kaufen können, nicht genügend Kapital zum Investieren hatten. Aus diesem Grund haben wir einen Extremversuch 2.0 durchgerechnet. In diesem Versuch sind wir davon ausgegangen, dass wir nicht jeden Monat 33 EUR sparen, sondern die komplette Summe schon vor dem Start des Betrachtungszeitraumes besitzen. In den Bärenmärkten können wir so jeden Monat einen erhöhten Betrag von 580 EUR investieren. Am Ende des Betrachtungszeitraums haben wir sowohl bei dem normalen ETF-Sparplan als auch bei dem Extremversuch die selbe Summe investiert.

Der Extremversuch 2.0

Die Grafik 5 zeigt auf der linken Achse den Depotstand bzw. das Tagesgeldkonto in Euro. In rot werden die Dax-Anteile angezeigt. Zu beachten ist, dass das Konto (blau) zum Ende des Investitionszeitraums bei Null steht. Dieser Graf weißt zwischenzeitlich einen negativen Kontostand auf. Das soll einfach nur zeigen, dass das Sparen von monatlich 33 EUR nicht immer ausgereicht hätte.

Ein Blick auf die Grafik 5 zeigt mit einem Depotstand von 37.083,49 EUR und einer Rendite von 326,31 % die mit Abstand beste Performance.

Abschließend lässt sich sagen:

Timing lohnt sich nur, wenn auch Kapital verfügbar ist, welches geballt investiert werden kann. Ansonsten wird der Vorteil aus den günstigen Kursen von dem Nachteil des nicht Investierens überwogen, da nicht das gesamte Einkommen zu jeder Zeit zum Investieren bereit ist.

Die Fortsetzung: