Fonds- Überwiegen die Vorteile oder Nachteile? Vor allem in Zeiten niedriger Zinsen sind Tagesgeldkonten keine Option mehr und wer sich keine Immobilien leisten kann oder will, der investiert in Investmentfonds. Wir von InsideTrading.de haben die Vorteile und Nachteile von Fonds einmal in Stichpunkten aufgeführt und gegenübergestellt. Bei unserer Recherche haben wir versucht, vor allem die Argumente aufzugreifen, die immer wieder in Chats und Foren aufkommen.

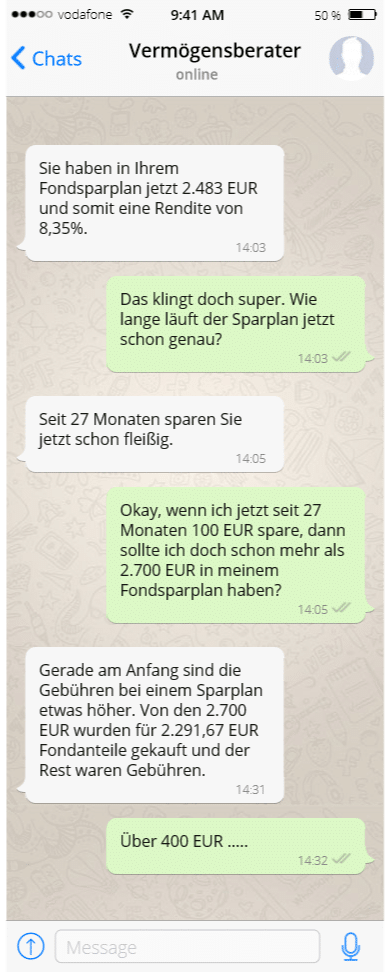

Bei dem Thema Fonds geht es meist um die Kosten und die Rendite: Ein witziges Gesprächsprotokoll zwischen einem Vermögensberater und einem Kunden. Die Zahlen beruhen auf wahrer Begebenheit. Hier geht es zum Artikel: Die Renditelüge der Fonds

Wenn Vermögensberater über Fondsrendite sprechen.

Vorteile von Fonds bzw. Investmentfonds

- Neben dem klassischen Sparbuch ist der Fondssparplan einer der wahrscheinlich leichtesten Möglichkeiten sein Geld anzulegen.

- Das Geld wird automatisch vom Konto abgebucht und dadurch steht es zum Ausgeben auf dem Konto nicht mehr zur Verfügung. Dennoch können Sie bei den meisten Fonds die Sparrate auch regelmäßig verändern oder sogar aussetzten.

- Ausgezeichnete Risikostreuung – Man kann mit einem geringen Kapitaleinsatz sein Investmentvermögen breit streuen.

- Das Investieren in Einzelwerte birgt immer die Gefahr, dass der Ausfall einer Anleihe oder die Pleite von einem Unternehmen das Depot sehr stark in die roten Zahlen treibt. Die breite Diversifikation eines Fonds lässt das Ausfallrisiko einzelner Wert kaum ins Gewicht fallen. Der Wertverlust einiger weniger wird meist durch die Gewinne anderer ausgeglichen.

- Es ist nicht nötig, sich als Sparer weiter mit der Finanzanlage zu beschäftigen (auch wenn es nicht schaden würde). Sollten Sie sich einmal für einen Investmentfonds entschieden haben, dann wird alles Weitere von Experten (Fondsmanager) für Sie übernommen.

- Professionelle Kapitalmarktexperten übernehmen die Produktauswahl, die Strategieentscheidungen und die Festlegung des Zeitpunkts einer Umschichtung. Natürlich halten Sie sich dabei an die gesetzlichen Regelungen und die Vorgaben aus dem Anlageprospekt.

- Große Sicherheit ist ein weiter meist genannter Vorteil. Investmentfonds werden von Aufsichtsbehörden überwacht, denen der Fonds regelmäßig Rechenschaft ablegen muss.

- Das Geld wird von einer Depotbank verwahrt und liegt nicht im Haus der Fondsgesellschaft (Sondervermögen). Die Verwahrung und Betreuung der Anlegergelder sind somit zum bestmöglichen Anlegerschutz der Anlegerinteressen getrennt.

- In Absprache mit Ihrem Finanzberater/ Ihrem Bankberater können Sie Ihr Vermögen jeder Zeit auch von einem Fond in einen anderen umschichten. Sollten sich somit die Kurse und das Risiko nicht wie erwartet entwickeln oder der Fonds nicht mehr zu Ihren persönlichen Anlagezielen passen, dann ist die Umschichtung oft ein sinnvoller Schritt.

- Ein großer Vorteil ist auch, dass das in einen Fonds investierte Geld als Sondervermögen Somit ist Ihr Vermögen auch in dem Fall von Liquiditätsengpässen oder einer Pleite der Fondsgesellschaft geschützt. Die Gesellschaft hat in einer solchen Situation kein Anrecht auf das Vermögen, das Sie verwaltet. Anders verhält es sich bei der Investition in ein Investmentzertifikat. Dieses würde in dem Falle einer Pleite des Emittenten in die Konkursmasse mit eingehen.

- Sie können Ihre Anteile in der Regel börsentäglich an die Fondsgesellschaft zum Rücknahmepreis verkaufen (hohe Liquidität). Es gibt keine Kündigungsfrist. Somit sind Sie sehr flexibel und können meist schnell auf Ihr Geld zugreifen.

Nachteile von Fonds und Investmentfonds

- Hohe Kosten: Im Gegensatz zu anderen Finanzprodukten gibt es bei Investmentfonds nicht nur den Spread sondern einen Ausgabeaufschlag. Dieser beträgt oft bis zu 5% und schmälert die Investitionssumme schon beim Kauf erheblich.

- Jährliche Gebühren: Fonds verlangen eine jährliche Verwaltungsgebühr bzw. Managementgebühr, die es beispielsweise beim Kauf von Aktien nicht gibt. Diese schmälert die Performanz zusätzlich.

- Die beworbene Rendite ist eine Bruttorendite, welche als „schön gerechnet“ bezeichnet werden kann. Mehr Information zum Thema Fondsrendite finde Sie hier: „Die Renditelüge der Fonds“

- Die Portfoliomanager des Fonds versuchen oft das Risiko durch eine breite Streuung zu minimieren. So investieren Sie oft in 100 verschiedene Finanzwerte. Dieses verringert jedoch auch die Gewinnchancen und hohe Renditen erheblich.

- Jegliches Eingreifen in den Handel oder die Entscheidungsfindung ist nicht möglich. Im Gegensatz zu vielen anderen Investments kann man die Position auch nicht wirklich gut headgen, selbst wenn man mit der Performance des Portfoliomanagers nicht zufrieden ist. Hier bleibt einem nur das Abstoßen des Fonds.

- Ein weiterer Nachteil von Fonds ist die Trägheit. Fonds verpassen durch weite Wege und schwierige Genehmigungsverfahren die neusten und lokutiven Trends meist völlig. Bei einem Einstieg wurden die großen Gewinne schon von anderen eingestrichen.

- Fonds sind durch verschiedene gesetzliche Vorgaben und Anlagerichtlinien (Fondsauftrag) meist dazu verpflichtet, zu einem Mindestaß im Markt investiert zu sein. Dieses schmälert gerade in Phasen unsicherer Märkte die Performance zusätzlich. Hedgefonds haben in der Regel mehr Freiheiten und sind somit davon ausgeschlossen.

- Die Auswahl an Investmentfonds ist vielfältig und verwirrend. Hier gilt, dass man sich bei der Auswahl mit dem Thema intensiver beschäftigen sollte, als bei dem Kauf einer Aktie. Der Grund ist, dass man allein durch den Kauf und sofortigen Verkauf einen relativ großer Verlust verbuchen würde.

- Ausgenommen von Geldmarktfonds sind Fonds nicht für die kurzfristige Anlage geeinte. Die Gebühren sind einfach zu hoch.

Alternativen zu Fonds / Investmentfonds

In diesem Artikel ging es nicht darum Fonds zu bewerben oder davon abzuraten. Es ging uns nur darum, die Vorteile und Nachteile gegenüberzustellen und so ein Bewusstsein vor dem Kauf zu schaffen. Selbstverständlich gibt es nicht nur das ausgestorbene Tagesgeld und Fonds, sondern auch noch viele Alternativen. Eine der beliebtesten Alternative sind derzeit ETFs. ETF steht für exchange traded fund und bezeichnet passiv gemanagte, an der Börse handelbare Fonds. Der große Vorteil von ETFs gegenüber Investmentfonds ist, dass diese meist wesentlich günstiger in der Anschaffung und auch im Verkauf sind. Zudem ist die Diversifikation und Streuung vergleichbar.

Weitere Informationen und wichtige Links zum Thema ETFs:

-

Das ETF 1×1 – Vorteile, Nachteile, Gebühren, Steuern & eine Kaufanleitung

-

Cost Average 3.0 – Die Lösung – ETF-Sparpläne richtig kombinieren!