Hast du bemerkt, dass dein Geld immer weniger wert ist? Ob Lebensmittel, Benzin oder andere Konsumgüter – die Preise steigen kontinuierlich, während die Gehälter oft nicht im gleichen Maße mitwachsen. Doch warum ist das so und wie kannst du dich vor Geldentwertung schützen? Lass uns diese Fragen klären und schauen, welche Anlageklassen dir helfen können, dein Vermögen zu sichern und zu vermehren.

Was genau bedeutet Inflation?

Das Wort Inflation ist sicherlich den meisten bekannt, doch viele verstehen nicht genau, was dahintersteckt. Meistens verbinden Menschen damit lediglich steigende Preise. Aber was bedeutet Inflation wirklich?

Inflation, auch als Geldentwertung bekannt, beschreibt den Prozess, bei dem eine Währung an Kaufkraft verliert. Dies bedeutet, dass man mit der gleichen Menge Geld weniger kaufen kann als zuvor. Aktuell betrifft das nicht nur den Euro, sondern auch den US-Dollar und viele andere Währungen weltweit.

Inflation führt dazu, dass die Preise für Waren und Dienstleistungen steigen, ohne dass die Zahlen auf deinem Bankkonto oder auf den Geldscheinen sinken. Stattdessen erhöht sich der Preis von allem, was du kaufen möchtest.

Stell dir Geld als einen Energieträger vor, dessen Wert durch unser Vertrauen darin bestimmt wird. Dieses Vertrauen soll sicherstellen, dass das Geld über längere Zeit seinen Wert behält, bis es gegen Waren oder Dienstleistungen eingetauscht wird. Ideal wäre es, wenn dieser Wert konstant bliebe. Doch durch die kontinuierliche Geldschöpfung, also das Drucken von neuem Geld, verliert das Geld an Wert – dies ist die Inflation.

Ein praktisches Beispiel: Der Döner, der vor etwa fünf Jahren noch 3,50 € kostete, liegt heute im Durchschnitt bei 6 bis 7 Euro. Das zeigt, wie sich die Kaufkraft des Geldes im Laufe der Zeit verringert hat.

Inflation ist also ein komplexes Phänomen, das weitreichende Auswirkungen auf die Wirtschaft und unsere Kaufkraft hat. Es ist wichtig, dies zu verstehen, um finanzielle Entscheidungen besser treffen zu können.

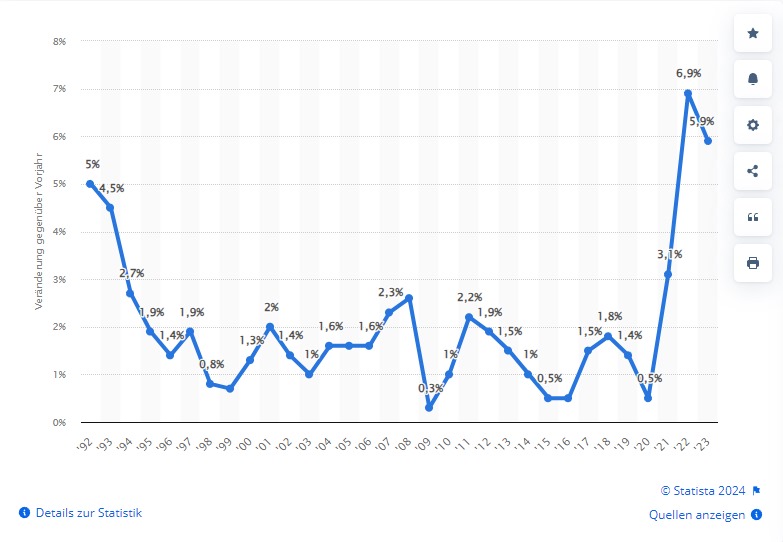

An diesem Chart siehst du die Inflationsrate von 1992 bis 2023 in Deutschland. Besonders abgehoben ist die Inflation seit 2020, also in Corona-Zeiten.

Historische Inflationsrate von 1992 bis 2023 in Deutschland (Quelle: Statista)

Historische Inflationsrate von 1992 bis 2023 in Deutschland (Quelle: Statista)

Arten von Inflation

Nachfrageinflation

Stell dir vor, viele Menschen möchten ein bestimmtes Produkt kaufen, sagen wir, ein neues Smartphone. Wenn die Nachfrage nach diesem Smartphone höher ist als das Angebot, können die Hersteller die Preise erhöhen. Das bedeutet, dass die Verbraucher mehr Geld ausgeben müssen, um das gleiche Produkt zu erhalten. Diese Art der Inflation tritt auf, wenn die Nachfrage nach Waren und Dienstleistungen das Angebot übersteigt.

Kosteninflation

Andererseits gibt es die Kosteninflation. Hier steigen die Preise, weil die Produktionskosten zunehmen. Nehmen wir an, die Rohstoffpreise für die Herstellung von Autos steigen. Die Autohersteller müssen diese zusätzlichen Kosten irgendwie decken, also erhöhen sie die Preise der Autos. Dies passiert oft, wenn die Kosten für Rohstoffe, Energie oder Löhne steigen und die Unternehmen diese höheren Kosten an die Verbraucher weitergeben.

Ein einfaches Beispiel zur Veranschaulichung: Angenommen, der Preis für Weizen steigt stark an. Ein Bäcker, der Brot herstellt, muss nun mehr für den Weizen zahlen. Um weiterhin profitabel zu sein, erhöht der Bäcker den Preis für das Brot. Das ist Kosteninflation in Aktion.

Zusammenfassend lässt sich sagen, dass Nachfrageinflation durch eine höhere Nachfrage nach Produkten und Dienstleistungen ausgelöst wird, während Kosteninflation durch höhere Produktionskosten verursacht wird. Beide Arten der Inflation führen zu steigenden Preisen, aber aus unterschiedlichen Gründen.

Deflation – Was ist das?

Deflation ist der Gegenspieler zur Inflation. Das heißt, der Euro erhält wieder mehr Kaufkraft und die Preise sinken – mit anderen Worten, ein Euro kann mehr kaufen als zuvor.

Obwohl dies auf den ersten Blick positiv erscheinen mag, kann Deflation tatsächlich zu ernsthaften wirtschaftlichen Problemen führen. Wenn die Preise fallen, neigen die Menschen dazu, ihre Ausgaben zu verzögern, in der Erwartung, dass die Preise weiter fallen werden. Dies kann zu einem Rückgang der Nachfrage führen, was wiederum Unternehmen dazu veranlasst, ihre Produktion zu drosseln und Arbeitsplätze abzubauen.

Darüber hinaus erhöht Deflation den realen Wert von Schulden, was für Schuldner problematisch sein kann. Daher versuchen Zentralbanken in der Regel, eine stabile, geringe Inflation aufrechtzuerhalten, um Deflation zu vermeiden.

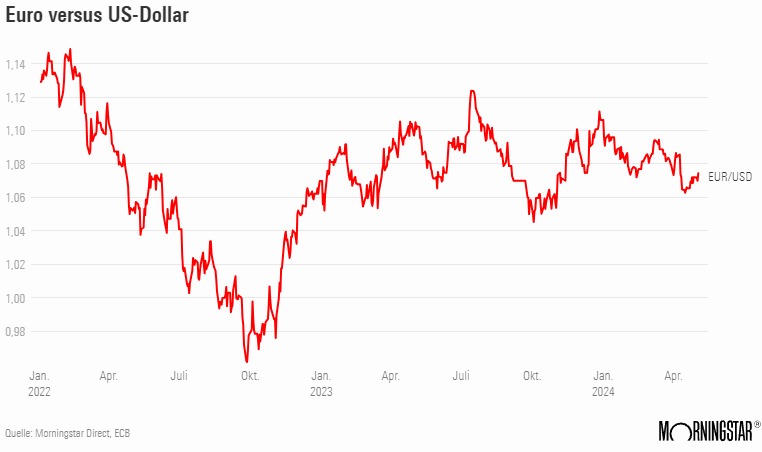

Interessanter Vergleich: Dieser Chart zeigt das Verhältnis von Euro zu Dollar auf. Das Erschreckende – im Oktober 2022 war der Euro kurzzeitig sogar weniger wert als der US-Dollar.

Quelle: Morningstar.de

Quelle: Morningstar.de

Auswirkungen der Geldentwertung für Verbraucher

Wir erfahren momentan eine Angebotsinflation. Das bedeutet, dass aktuell durch die Zentralbank so viel Geld gedruckt wird, dass der Euro an Wert verliert. Mehr dazu weiter unten im Artikel.

Das bedeutet für den Verbraucher, dass alle Verbrauchsgüter, wie Lebensmittel, Sprit oder Kleidung (also so ziemlich alles) teurer wird. Nur ist das Problem, dass bei den meisten der Lohn nicht ebenso ansteigt. Wir müssen also eher auf den Preis schauen. Dennoch verfolgen die Banken die Logik, dass es sich nicht lohnen soll, sein Geld auf dem Konto vergammeln zu lassen. Dadurch soll der Verbraucher zum Konsum angeregt werden und damit die Wirtschaft weiter ankurbeln. Dass man allerdings weniger kaufen kann, weil alles teurer wird, scheint in der Rechnung nicht aufzugehen.

Profitieren von der Geldentwertung?

Inflation wirkt erstmal schlecht – das ist sie in diesem Ausmaß auch. Allerdings gibt es auch Einzelpersonen, die sich die Hände reiben.

Nämlich Schuldner. Durch die Inflation sinkt der reale Wert ihrer Schulden. Mit anderen Worten, sie zahlen ihre Schulden mit Geld zurück, das weniger wert ist als zum Zeitpunkt der Kreditaufnahme.

Nehmen wir zum Beispiel an, eine Person hat einen Kredit mit fester Zinsrate aufgenommen. Wenn die Inflation steigt, bleibt der Betrag, den sie zurückzahlen muss, gleich. Aber da das Geld an Wert verloren hat, ist der effektive Betrag, den sie zurückzahlen, geringer. Dies kann besonders vorteilhaft sein, wenn die Löhne mit der Inflation Schritt halten oder schneller steigen, da dies die Kaufkraft des Schuldners erhöht.

Es ist jedoch wichtig zu beachten, dass dies nicht immer der Fall ist. Wenn die Zinsen steigen, um mit der Inflation Schritt zu halten, könnten die Kosten für das Darlehen steigen. Darüber hinaus kann eine hohe Inflation zu wirtschaftlicher Unsicherheit führen, was die Fähigkeit des Schuldners, seine Schulden zurückzuzahlen, beeinträchtigen kann. Daher ist es wichtig, die potenziellen Auswirkungen der Inflation sorgfältig zu berücksichtigen, bevor man finanzielle Entscheidungen trifft.

Gründe für die aktuelle Geldentwertung

- Geldpolitik: Eine der Hauptursachen für Inflation ist die Geldpolitik der Zentralbanken. Wenn zu viel Geld in Umlauf gebracht wird, ohne dass es eine entsprechende Steigerung der Waren und Dienstleistungen gibt, führt dies zu Inflation. Ein aktuelles Beispiel hierfür ist die quantitative Lockerung während der COVID-19-Pandemie, bei der Zentralbanken weltweit Geld druckten, um die Wirtschaft zu stimulieren.

- Erhöhte Nachfrage: Eine erhöhte Nachfrage nach Waren und Dienstleistungen kann ebenfalls zu Inflation führen. Dies kann aufgrund verschiedener Faktoren geschehen, wie z.B. erhöhtem Konsum in privaten Haushalten, mehr Unternehmensinvestitionen, wachsenden staatlichen Investitionsausgaben und Exportzuwachs.

- Steigende Produktionskosten: Steigende Kosten für Rohstoffe und Energie, höhere Löhne und andere Produktionskosten können ebenfalls zu Inflation führen. Diese Kosten werden oft an die Verbraucher weitergegeben, was zu höheren Preisen führt.

- CO₂-Steuer: Die Einführung von Umweltsteuern wie der CO₂-Steuer kann ebenfalls zu Inflation führen. Diese Steuern erhöhen die Kosten für die Emission von CO₂, was die Kosten für Waren und Dienstleistungen erhöht, die bei ihrer Produktion CO₂ emittieren.

- Globale Ereignisse: Globale Ereignisse wie Kriege oder Pandemien können ebenfalls zu Inflation führen. Diese Ereignisse können die Produktion und den Handel stören, was zu Knappheit und damit zu höheren Preisen führt.

Es ist wichtig zu beachten, dass diese Faktoren oft miteinander interagieren und sich gegenseitig beeinflussen können. Zum Beispiel kann eine erhöhte Nachfrage nach Waren und Dienstleistungen die Produktionskosten erhöhen, was wiederum zu Inflation führt. Daher ist es wichtig, ein umfassendes Verständnis dieser Faktoren zu haben, um die Auswirkungen der Inflation auf die Wirtschaft und unseren Alltag besser zu verstehen.

Welche Rolle die Europäische Zentralbank spielt

Die Europäische Zentralbank (EZB) spielt eine entscheidende Rolle bei der Steuerung der Inflation in der Eurozone. Sie nutzt zwei Hauptinstrumente, um dies zu erreichen: den Leitzins und das Drucken von Geld.

- Leitzins: Der Leitzins ist der Zinssatz, zu dem Banken Geld von der EZB leihen können. Wenn die EZB den Leitzins erhöht, steigen die Kosten für Banken, um Geld zu leihen. Dies führt dazu, dass Banken höhere Zinsen von ihren Kunden verlangen, was die Nachfrage nach Krediten verringert. Eine geringere Nachfrage nach Krediten bedeutet weniger Geld im Umlauf, was wiederum die Inflation senkt. Umgekehrt kann eine Senkung des Leitzinses die Inflation erhöhen, indem sie die Geldmenge erhöht. Der Leitzins wurde im Jahr 2023 recht oft erhöht, sodass er jetzt ganze 4,5 % beträgt.

- Geld drucken: Das Drucken von Geld, auch bekannt als quantitative Lockerung, ist eine weitere Methode, die die EZB verwendet, um die Wirtschaft zu stimulieren. Wenn die EZB mehr Geld druckt, erhöht sich die Geldmenge im Umlauf. Wenn diese Erhöhung der Geldmenge nicht von einer entsprechenden Erhöhung der Waren und Dienstleistungen begleitet wird, führt dies zu Inflation.

Es ist wichtig zu beachten, dass sowohl der Leitzins als auch das Drucken von Geld fein abgestimmt werden müssen, um die gewünschten Auswirkungen auf die Inflation zu erzielen. Eine zu schnelle oder zu starke Erhöhung des Leitzinses könnte die Wirtschaft abwürgen und die Arbeitslosigkeit erhöhen. Ebenso könnte ein übermäßiges Drucken von Geld zu einer zu hohen Inflation führen.

Nice to Know: 2022 wurden jeden Tag ganze 4,6 Milliarden Euro von der EZB gedruckt

Zusammenfassend lässt sich sagen, dass die EZB eine entscheidende Rolle bei der Steuerung der Inflation spielt. Durch sorgfältige Anpassung des Leitzinses und der Geldmenge kann sie dazu beitragen, die Inflation auf einem gesunden Niveau zu halten und die Stabilität der Wirtschaft zu gewährleisten. Allerdings kann man nicht immer behaupten, sie verfolge nur das Wohl der europäischen Bürger.

Wie du dich vor der Geldentwertung schützen kannst

Das alles klingt so, als könntest du als kleiner Bürger da nichts groß ändern. Dennoch kannst du dein Vermögen vor dem Wertverlust schützen. Also lass es auf keinen Fall auf deinem Konto oder unter dem Bettkissen liegen!

Ziel ist es, mehr Zinsen, also Rendite, zu erhalten als die Inflation hoch ist. Dafür schneide ich verschiedene Anlageklassen an und zeige dir, wie du dein Geld schützt.

1. Aktien und ETFs

Aktien und Exchange Traded Funds (ETFs) sind eine bewährte Methode, um dein Vermögen gegen Inflation zu schützen. Aktien repräsentieren Eigentumsanteile an Unternehmen, die in der Regel mit der Wirtschaft wachsen. ETFs bieten eine einfache Möglichkeit, in eine Vielzahl von Aktien zu investieren, ohne einzelne Titel auswählen zu müssen. Der Vorteil von Aktien und ETFs liegt in ihrer potenziell hohen Rendite und der Diversifikation, die das Risiko mindert.

Erfahre immer das Neueste am Markt und lies die aktuellsten Analysen von Aktien bei Der Aktionär!*

2. Gold

Gold wird seit Jahrhunderten als sicherer Hafen in Zeiten wirtschaftlicher Unsicherheit und Inflation geschätzt. Es ist ein physischer Vermögenswert, der seinen Wert behält, selbst wenn die Währung an Kaufkraft verliert. Gold kann in Form von Münzen, Barren oder auch als Wertpapiere (z.B. Gold-ETFs) gehalten werden. Der Vorteil von Gold ist seine Beständigkeit und sein Schutz gegen Inflation und Währungsschwankungen.

3. Immobilien

Anlagen in den Immobiliensektor können einen guten Inflationsschutz darstellen. Der Wert dieser Anlagen tendiert dazu, mit steigender Inflation zu wachsen, da Miet- und Verkaufspreise in der Regel der Inflation folgen. Zudem bieten sie eine regelmäßige Einnahmequelle durch Mieteinnahmen. Ein weiterer Pluspunkt dieser Anlageform ist die Möglichkeit, sowohl Kapitalzuwachs als auch stetige Erträge zu erzielen.

4. Kryptowährungen

Kryptowährungen wie Bitcoin werden zunehmend als Inflationsschutz angesehen, insbesondere aufgrund ihrer begrenzten Versorgung. Während sie volatiler sind als traditionelle Anlageklassen, bieten sie das Potenzial für hohe Renditen. Der Vorteil von Kryptowährungen liegt in ihrer Dezentralisierung und der Möglichkeit, gegen traditionelle Finanzsysteme zu diversifizieren.

Fazit

Inflation ist ein ständiger Begleiter für Unternehmer, Anleger und Bürger. Auch wenn sie nicht ständig so hoch sein wird, wie sie momentan ist, wird sie immer anwesend sein. Dadurch wirkt der Zinseszinseffekt natürlich negativ.

Aus diesem Grund solltest du dein Geld auf keinem Fall unter dem Bett lagern. Informiere dich über die verschiedenen Anlageklassen und baue dir dein Vermögen breit gestreut auf.

FAQ

Was bedeutet Inflation?

Inflation bezeichnet den allgemeinen Anstieg der Preise für Waren und Dienstleistungen über einen bestimmten Zeitraum, was zu einer Abnahme der Kaufkraft des Geldes führt.

Wie hoch ist die Inflation aktuell?

Aktuell beträgt die Inflationsrate 2,4 % (Mai 2024). Im Jahr 2023 gab es durchschnittlich einen Wertverlust des Euros von 5,9 %.

Was sind die Gründe für die Geldentwertung?

Gründe für die Inflation können steigende Produktionskosten, erhöhte Nachfrage nach Gütern und Dienstleistungen, expansive Geldpolitik und externe Faktoren wie Energiepreise und globale wirtschaftliche Entwicklungen sein.

Wie schütze ich mein Vermögen vor dem Wertverlust?

Um dein Vermögen vor Inflation zu schützen, kannst du in verschiedene Anlageklassen investieren, wie Aktien und ETFs, Gold, Immobilien und Kryptowährungen. Diversifiziere dein Portfolio, um Risiken zu minimieren und Stabilität zu gewährleisten.